「ターゲットイヤーファンド」にも要注意

「株式投資はリスクが高い。債権はリスクが低い」と一般的にいわれるなか、最近、人気が高まっているのが「ターゲットイヤーファンド」です。

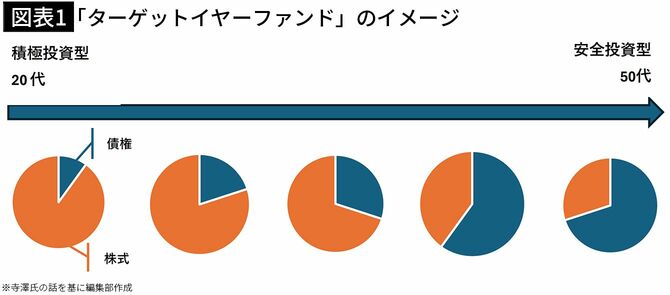

ターゲットイヤーファンドは、投資する人の年齢が若いうちは株式の割合を高め、債権の割合を低めにして「ハイリスクハイリターン」に。逆に、加齢に伴って株式の割合を低く、債権の割合を高くして「ローリスク、ローリターン」にする……といったかたちで、自動的に試算配分を行う商品。

年齢が高くなるにしたがって、「積極投資型」から「安全投資型」にしていこう、という建付けになっています。

こちらもこれまでと同様に、信託報酬が高いのがデメリット。年に0.4~1.6%で設定されていることが多いので、私はおすすめしていません。

もうひとつ、おすすめできない理由として「50代で安全投資型にスイッチするのは早すぎる」というのがあります。

人生100年時代の今、定年の年齢もどんどん引き上げられていますから、50代はまだまだ働き盛りです。子どもを持つ人も教育費の負担がなくなるころですから、その分NISAに回せる余裕が出てくるでしょう。

老後資金を積み上げるスパートをかけたいそんな時期に、債券の割合を増やしてしまっては、増え幅ががくんと落ちてしまいます。結果、老後資金不足に……ということにもなりかねません。

働き続ける意志がある人ほど、NISAで買うのを避けてほしい商品といえます。

頭に入れておきたい「NG投資信託」

最後に、避けてほしい商品をまとめると、次のとおりになります。

②テーマ型ファンド

③ファンドラップ

④ターゲットイヤーファンド

②③④は①のアクティブファンドに含まれる商品ですが、頭の整理と記憶のためにこの4つのキーワードを並列で覚えておいてください。

これらは主に成長投資枠で買える商品ですが、一部はつみたて投資枠でも購入することができます。つまり、つみたて投資枠であっても手数料の高い商品はあるのでどちらで買うにせよ、注意が必要です。

パフォーマンスだけでなく、購入するときは手数料もしっかり確認してから購入することを習慣にしていきましょう。

通信費見直しアドバイザーとして500件以上の見直し実績を持つ。企業とのタイアップ企画実績もあり、その領域の知見も豊富。保険や金融商品を販売しないFPとしてマネー相談を提供するだけでなく、米国Gallup社認定ストレングスコーチ®の資格も有し、FP×コーチ視点でクライアントの強みを引き出すアプローチに定評がある。著書に『NISA、保険、助成金もスッキリ分かる 子どもにかかるお金大全』(光文社)がある。