コメリも損益分岐点の低い店で成長を実現している

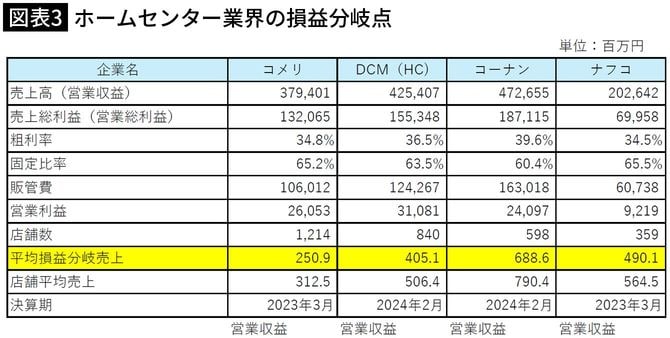

損益分岐点の低い店で成長を実現している小売業は他にも存在する(図表3)。ホームセンター業界で、農村コンビニと言われるコメリの店舗損益分岐点(簡易方式)は同業他社比、圧倒的に低い。コメリは全国に1200店舗以上を展開、営業収益3794億円は業界4位の大手ホームセンターである。競合が2000~3000坪の大型店を地方、郊外に出店することで売上獲得競争をしているのに対して、コメリの主力フォーマットは300坪の小型店で、全国の農業地域に1000店舗以上展開するというオンリーワンの戦略をとった。

人口密度の低い場所で、購買頻度が決して高い訳でもない農家需要向けでは、あまり大きな売上は期待できないが、それで採算が合うなら、ライバルも少ないのである。図表の通り、同業他社の店舗損益分岐点は4億円以上であるのに対して、コメリは2.5億円程度(平均店舗売上3.12億円)と低く、大きな売上が期待できない過疎地への出店を可能としている。このモデルで、コメリは市場飽和といわれるホームセンター市場で成長を続けてきたのである。

フード&ドラッグの業態も同様の戦略で急成長している

ドラッグストア業界でも似たような選択をする企業はある(図表4)。地方、郊外のロードサイドに出店して、食品の低価格販売で集客するドラッグストアは、フード&ドラッグと呼ばれているが、今このタイプの店が急成長している。彼らも、安い地代、物流効率、店舗の標準化を行うという点では、チェーンストア理論の優等生である。

ただ図表では、フード&ドラッグは競合他社比でそこまで損益分岐点が低くないように見える。しかし、フード&ドラッグの食品売上は、いわば撒き餌であって、ほとんど儲からないため、分けて考えるべきなのである。この「撒き餌」を除いた非食品損益分岐点[簡易損益分岐点×(1∸食品比率)]を見てみると、彼らの損益分岐は同業比かなり低い。ちなみに、食品ということで、地方ロードサイド型の食品スーパーと比べても、圧倒的に低い。フード&ドラッグは競合ドラッグストア、食品スーパーが立地できない小商圏に進出して、地域のドラッグストア需要を獲得することができるため、成長を続けることが可能なのである。