新NISAで口座を開設した初心者が最初にぶつかる壁。それがどの投資信託の銘柄を選ぶべきかという難問だ。

NISAには「つみたて投資枠」と「成長投資枠」があるが、初心者は比較的リスクの少ない「つみたて投資枠」から銘柄を選ぶのが安心だろう。とはいえ、楽天証券やSBI証券といった大手のネット証券では、200本以上のつみたて投資枠の銘柄を扱っており、初心者が選ぶのは難しい。

そこで本記事では、つみたて投資枠の銘柄の選び方を3つの観点に絞り、わかりやすく解説する。あわせて、それぞれの観点から総合的に判断したおすすめの銘柄10本を選定し、その特長を説明する。まずはこの10本の中から、自分の投資スタイルに合うものを選ぶことで、最初の一歩を踏み出そう。

目次

【初心者向け】新NISAつみたて投資枠の銘柄の選び方

投資初心者の場合、以下、3つの観点で新NISAつみたて投資枠の銘柄を選ぶとよい。

大前提として、新NISAつみたて投資枠で取引できるのは金融庁から長期投資に向いていると見なされた「投資信託」に限定されている。とはいえ、2024年10月1日時点で、新NISAつみたて投資枠の対象銘柄は300本もある。

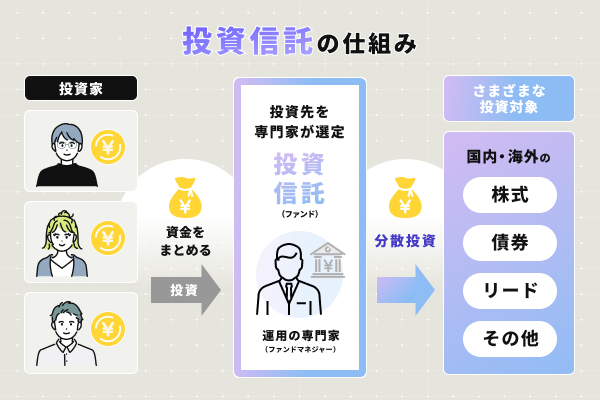

投資家から少額ずつ集めた資金を、専門家である「ファンドマネージャー」がさまざまな株式や債券などの資産に投資して代わりに運用してくれる商品。

投資信託は基本的に1本に投資するだけで、さまざまな国や地域、企業に分散投資できる。では、どのような観点で銘柄を選べばいいのだろうか。具体的なポイントを見ていこう。

リスク許容度に応じた投資信託の種類を選択する

まず、自分のリスク許容度に応じた投資信託の種類を選ぶことから始めよう。新NISAの「つみたて投資枠」で選定できる投資信託は大きく分けて以下の3種類がある。

| 投資信託の 種類 |

投資対象地域 | 投資対象商品 | リスク ・リターン |

購入に向いている タイプ |

|---|---|---|---|---|

| 国際株式型 | 全世界 └先進国 └新興国 └先進国・新興国いずれも |

株式 | 高 | 外国株の成長に期待し、ハイリターンを狙いたい人 |

| 国内株式型 | 日本(先進国) | 株式 | 中 | 日本経済、日本企業を応援したい人 |

| バランス型 | 全世界 └先進国・新興国いずれも |

株式、債券、 不動産(REIT)など |

低〜中 | さまざまな商品に資産を分散し、できるだけリスクを抑えて安定的に運用したい人 |

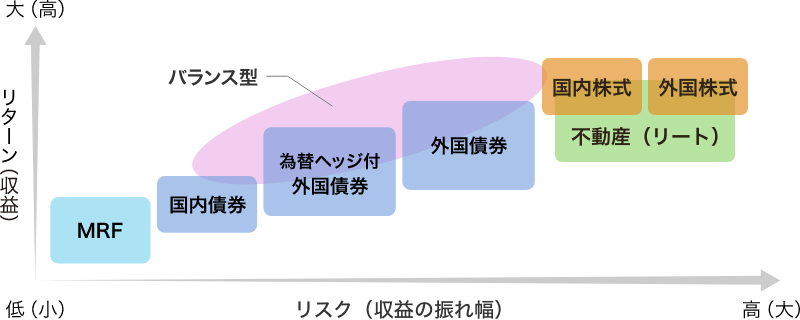

一般的には、国内よりも海外、先進国よりも新興国、債券よりも株式や不動産の方がよりハイリスク・ハイリターンであるとされている。

初心者はまず「自分はどのくらいのリスクを取れるだろうか?」という観点で考えよう。自分のリスク許容度がわかれば、「どのような地域、商品に資産を分散させたらよいか?」が自ずと絞られる。

例えば、「新NISAでは多少リスクをとっても高いリターンを目指したい」と思うなら、国際株式型を選ぶのがおすすめだ。

「投資は初めてなのでできるだけリスクは抑えたい」と思うなら、バランス型の中から債券も組み込まれている投資信託を選ぶとよいだろう。

信託報酬が低い銘柄を選ぶ

新NISAつみたて投資枠では、信託報酬が低い銘柄を選ぶことも重要だ。投資先などが似たような投資信託でも、銘柄によって信託報酬は異なっているので、できるだけ信託報酬が低いものを選ぶのがおすすめだ。

信託報酬とは投資信託を保有している間に発生する主なコストのことで、「年率◯%」と表記される。信託報酬は投資家が直接支払うわけではなく、信託財産から自動的に差し引かれている。

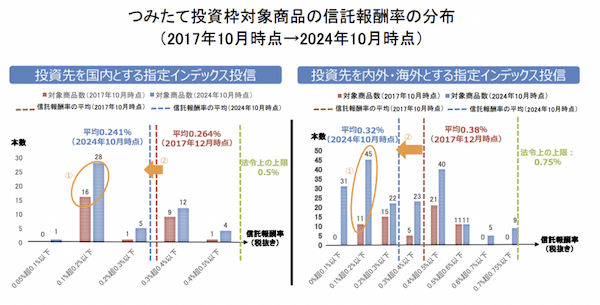

信託報酬は目安として年率0.2%以下のものを選ぶと、「信託報酬が低い」といえる。つみたて投資枠対象銘柄の平均信託報酬は年率0.24〜0.32%程度(税込み)であるためだ。

例えば、つみたて投資枠で購入できる銘柄のうち純資産総額TOP2(※)の「eMAXIS Slim 米国株式(S&P500)」と「eMAXIS Slim 全世界株式(オール・カントリー)」は、ともに信託報酬が年率0.1%以下となっている。

| 銘柄名 | 信託報酬(税込み)(年率) |

|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775% |

| eMAXIS Slim 米国株式(S&P500) | 0.09372% |

| SBI・V・全米株式インデックス・ファンド | 0.0938% |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.154% |

| DCニッセイワールドセレクトファンド(債券重視型) | 0.154% |

コストを抑えながら運用したい人は、こうした信託報酬が低い銘柄から投資先を選ぶといいだろう。

\信託報酬が低い銘柄を多数取り扱い/

純資産総額が100億円以上の銘柄を選ぶ

初心者は目安として、純資産総額が100億円以上の銘柄を選ぶのがおすすめだ。純資産が大きいということは投資家から人気があり、今後の値上がりが期待されていると考えられる。純資産総額は銘柄によって数億円程度〜5兆円以上(※)と大きな幅があるが、少なくとも100億円以上の銘柄を選んでおくと安心できる。

投資信託の純資産総額とは、投資信託に組み入れられた株式や債券などの資産とそこから得られる配当や利息を合計した金額から、投資信託の運用コスト(負債)を差し引くことで計算できる。

投資家から人気があり、運用がうまい銘柄なら純資産総額が増える一方で、人気がなく運用が下手な銘柄は純資産総額が伸びない。さらに、純資産総額(運用資産)が少ないと分散投資がしづらくなり、場合によっては運用の継続が難しくなるケースもある。

新NISAつみたて投資枠のおすすめ銘柄10選

ここからは、新NISAつみたて投資枠のおすすめ銘柄10本を、国際株式型、国内株式型、バランス型の順に紹介する。

国際株式型のおすすめ銘柄

国際株式型のおすすめ銘柄は以下の4本だ。

今回は国際株式型の中でも信託報酬が低く、純資産総額も100億円以上の4銘柄を選定した。

海外株式に投資するタイプの銘柄は、コストが低くリターンも高いため投資家から人気が高い。例えば、SBI証券で取り扱っている投資信託のうち、純資産総額が最も大きい上位10銘柄は、全て海外株式に投資するタイプの銘柄となっている(2024年10月15日時点)。

多少リスクを取っても高いリターンを目指したい人はこの中から選ぶのがおすすめだ。

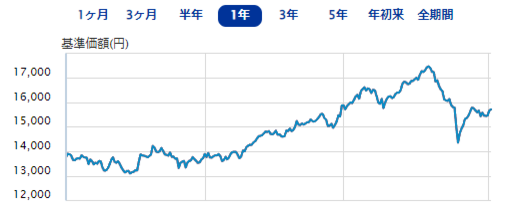

eMAXIS Slim 米国株式(S&P500)

eMAXIS Slim 米国株式(S&P500)は、アメリカの代表的な株価指数であるS&P(S&P Global Ratings)500に連動することを目指すインデックスファンドだ。

| 連動指数 | S&P500(円換算ベース) |

|---|---|

| 純資産額 | 55,292億4,500万円 |

| 管理費用(含む信託報酬)(税込み) | 0.09372% |

| 100万円保有した場合の年間の信託報酬 | 937円 |

| ファンドの種類 | インデックス |

本ファンドは、中長期的な視点で成長が期待できる、米国を代表する約500社に投資可能だ。実際、S&P500の構成銘柄は厳しい基準で選ばれており、1957年に導入されて以来、米国経済の成長に合わせて株価上昇している。

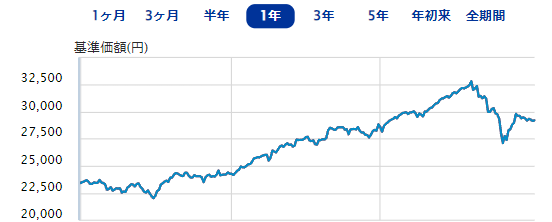

新NISAつみたて投資枠で購入可能な銘柄の中で純資産総額が最も大きく(2024年10月15日時点)、多くの投資家に支持されている。米国への投資に興味がある人は、ぜひ検討してほしい投資信託だ。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 28.87% |

| 3年 | 20.37% |

| 5年 | 22.29% |

\投資信託の専用アプリで管理できる/

eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)は「オルカン」の略称で人気が高い、日本を含む全世界の株式に分散投資できるインデックスファンドだ。

新NISAつみたて投資枠で購入可能な銘柄の中で、先ほど紹介したeMAXIS Slim 米国株式(S&P500)に次いで純資産総額が大きい銘柄となっている(2024年10月15日時点)。

| 連動指数 | MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース) |

|---|---|

| 純資産額 | 43,968億4,000万円 |

| 管理費用(含む信託報酬)(税込み) | 0.05775% |

| 100万円保有した場合の年間の信託報酬 | 578円 |

| ファンドの種類 | インデックス |

また、投資信託の管理、運用に発生する手数料である信託報酬を含む管理費用は、最低水準だ。

ベンチマークとする指数の「MSCI All Country World Index」 は、米国の金融サービス企業「MSCI Inc.(モルガン・スタンレー・キャピタル・インターナショナル社)」が算出する株価指数で、先進国23カ国および新興国24カ国の大型株と中型株のうち、最も時価総額が大きい約3,000銘柄で構成されている。

国連は、世界の人口は2030年までに85億人に達し、2050年には97億人に増加すると予測している。今後どの国や分野が成長するかを予測するのは難しいが、人口拡大に伴って世界経済全体は伸長する可能性がある。

本ファンドは世界経済全体に投資したい人におすすめの銘柄の一つといえるだろう。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 25.74% |

| 3年 | 17.03% |

| 5年 | 18.74% |

SBI・V・全米株式インデックス・ファンド

SBI・V・全米株式インデックス・ファンドは、アメリカで投資可能な企業のほぼ100%に投資できる銘柄だ。アメリカ市場全体に投資したい人は、ぜひ購入を検討してみよう。

| 連動指数 | CRSP USトータル・マーケット・インデックス(円換算ベース) |

|---|---|

| 純資産額 | 2,908億500万円 |

| 管理費用(含む信託報酬)(税込み) | 0.0938% |

| 100万円保有した場合の年間の信託報酬 | 938円 |

| ファンドの種類 | インデックス |

また、同様の指標と連動する投資信託として人気の「楽天・全米株式インデックス・ファンド」の信託報酬は年率0.162%と、SBI・V・全米株式インデックス・ファンドよりも高い。

そのため、コストを抑えて運用したい人も、SBI・V・全米株式インデックス・ファンドへの投資を検討しよう。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 22.79% |

| 3年 | 18.40% |

| 5年 | - |

楽天・S&P500インデックス・ファンド(略称:楽天・S&P500)

楽天・S&P500インデックス・ファンドは、「S&P500インデックス(円換算ベース)」に連動する投資成果を目指す銘柄だ。

| 連動指数 | S&P500(円換算ベース) |

|---|---|

| 純資産額 | 3,168億円 |

| 管理費用(含む信託報酬)(税込み) | 0.077% |

| 100万円保有した場合の年間の信託報酬 | 770円 |

| ファンドの種類 | インデックス |

この銘柄は、S&P500と連動した成果を目指す点では「eMAXIS Slim 米国株式(S&P500)」と共通している。

違いとしては、信託報酬がeMAXIS Slim 米国株式(S&P500)より低く設定されていることと、保有残高に対して楽天ポイントが受け取れる「投信残高ポイントプログラム」の対象になっていることが挙げられる。そのため、コストを抑えて運用したい人や楽天ポイントを貯めたい人におすすめだ。

ただし、eMAXIS Slim 米国株式(S&P500)は5年以上の運用実績があるのに対し、この銘柄は2023年10月に設定されたばかりだ。比較的新しい銘柄なので、過去の実績はない点には注意しよう。

| 年数 | リターン(年率) |

|---|---|

| 1年 | - |

| 3年 | - |

| 5年 | - |

\公式サイトが見やすいと評判/

国内株式型のおすすめ銘柄

日本株式を投資対象とした国内株式型のおすすめ銘柄は以下の3本だ。

今回は国内株式型の中からコスト(信託報酬)が低く、純資産総額が100億円以上、直近のリターンが高いものを選定した。これらの銘柄は日本経済に連動するため、値動きに関する情報を比較的収集しやすいのが特徴だ。

eMAXIS Slim 国内株式(日経平均)

eMAXIS Slim 国内株式(日経平均)は、日経平均トータルリターン・インデックスに連動する投資成果を目指す銘柄だ。

| 連動指数 | 日経平均トータルリターン・インデックス |

|---|---|

| 純資産額 | 1,362億8,100万円 |

| 管理費用(含む信託報酬)(税込み) | 0.143% |

| 100万円保有した場合の年間の信託報酬 | 1,430円 |

| ファンドの種類 | インデックス |

eMAXIS Slim 国内株式(日経平均)は、電気機器や小売業を中心とする日本の大企業に投資できる投資信託であり、日経平均株価の動きを見ながら運用したい人に向いている。2024年9月30日時点の上位組み入れ銘柄として、ファーストリテイリング、 東京エレクトロンなどが挙げられる。

国内株式型の銘柄の中で信託報酬が最低水準のため、コストを抑えて日本株に投資したい人も、ぜひ本銘柄を検討しよう。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 20.96% |

| 3年 | 10.82% |

| 5年 | 13.73% |

ニッセイ日経225インデックスファンド

ニッセイ日経225インデックスファンドもeMAXIS Slim 国内株式(日経平均)と同様に日経平均トータルリターン・インデックスに連動する投資成果を目指す銘柄だ。

| 連動指数 | 日経平均トータルリターン・インデックス |

|---|---|

| 純資産額 | 3,034億5,100万円 |

| 管理費用(含む信託報酬)(税込み) | 0.275% |

| 100万円保有した場合の年間の信託報酬 | 2,750円 |

| ファンドの種類 | インデックス |

eMAXIS Slim 国内株式(日経平均)は2018年2月に設定された一方で、ニッセイ日経225インデックスファンドは2004年1月から運用されており、豊富な実績を持っている。

信託報酬はeMAXIS Slim 国内株式(日経平均)と比較して高く設定されているが、長期の運用実績があるので、より安心して投資できるだろう。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 20.89% |

| 3年 | 10.69% |

| 5年 | 13.60% |

ひふみプラス

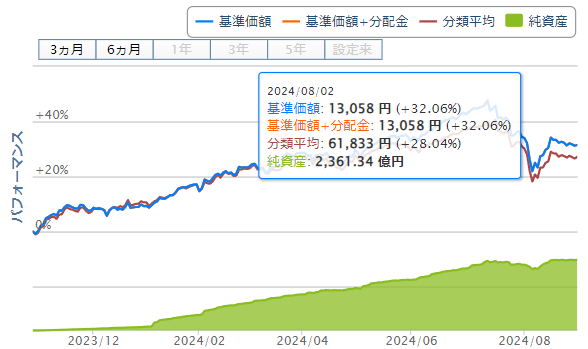

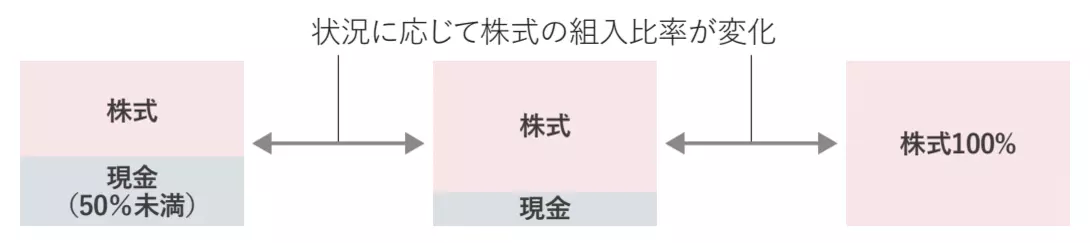

ひふみプラスは「日本を根っこから元気にする」をコンセプトに、日本の成長企業に投資をするアクティブファンドだ。

アクティブファンドは目標(ベンチマーク)を上回る運用成績を目指す投資信託のこと。ファンドマネージャーやアナリストなどがさまざまな方法で企業調査・分析を行い、投資先を見極める。目標となる指数(インデックス)への連動を目指すインデックスファンドに比べると、コスト(信託報酬)は高い傾向にある。

ひふみプラスは独自の運用方針が評価され、2012年の運用開始以来、国内で人気を集めるアクティブファンドの一つとなっている。楽天証券の新NISAつみたて投資枠で購入可能な国内株式にメインで投資するアクティブファンドの中で、純資産総額は最も大きい。(2024年10月16日時点)

| 連動指数 | - |

|---|---|

| 純資産額 | 5,757億1,400万円 |

| 管理費用(含む信託報酬)(税込み) | 1.078% |

| 100万円保有した場合の年間の信託報酬 | 1万780円 |

| ファンドの種類 | アクティブ |

ひふみプラスは、国内・外資大手資産運用会社でファンドマネージャーを歴任し「カリスマファンドマネージャー」とも呼ばれた藤野英人氏が運用責任者を務める投資信託だ。運用チームが徹底的に調査し、株価が割安だと考えられる企業を発掘して投資している。

「守りながら攻める」というコンセプトの下、株価が上昇した際には株式の組み入れ割合を増やし、株価が下落した時は割合を減らすといった調整を行っている。

アクティブファンドなので信託報酬は1%を超え、インデックスファンドに比べると高いが、運用方針に共感し、投資信託ブランド「ひふみ」に期待したい人におすすめだ。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 13.85% |

| 3年 | 3.74% |

| 5年 | 9.23% |

\人気の投資信託を多数取り扱い/

バランス型のおすすめ銘柄

バランス型のおすすめ銘柄は以下の3本だ。

バランス型投資信託は、積極的なリターンを求めるというよりは、価格変動リスクを抑えながら安定した資産運用をしていきたい人におすすめだ。株式以外の債券や不動産にも分散投資をすることでリスクを抑えられる。

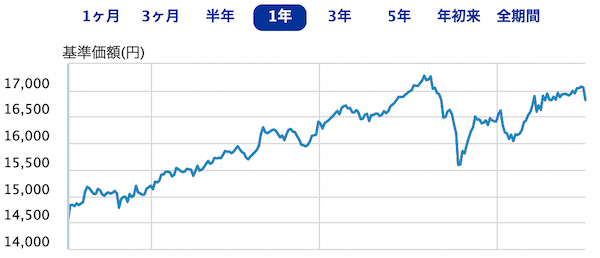

ニッセイ・インデックスバランスファンド(4資産均等型)

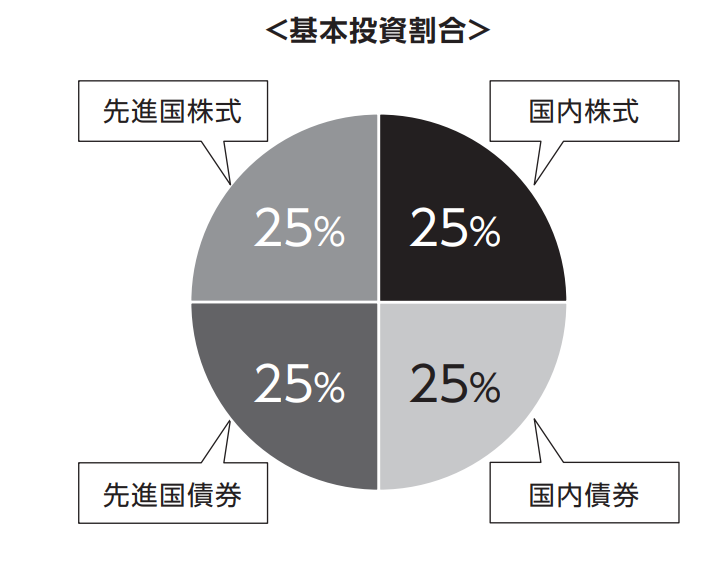

ニッセイ・インデックスバランスファンド(4資産均等型)は、日本国内と先進国の株式・債券を25%ずつ均等に組み入れたバランス型投資信託だ。

| 連動指数 | - |

|---|---|

| 純資産額 | 657億1,300万円 |

| 管理費用(含む信託報酬)(税込み) | 0.154% |

| 100万円保有した場合の年間の信託報酬 | 1,540円 |

| ファンドの種類 | バランス |

国内債券、外国債券、国内株式、外国株式を25%ずつ均等に組み入れたポートフォリオは、年金積立金管理運用独立行政法人(GPIF)も採用している。

GPIFは日本国民の年金となる資金を運用しているという性格上、大きなリスクを取ることは難しい。4資産均等型ファンドは、ローリスク、ローリターンで安定的な運用を目指したい人に向いているといえるだろう。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 12.43% |

| 3年 | 8.15% |

| 5年 | 9.25% |

eMAXIS Slim バランス(8資産均等型)

eMAXIS Slim バランス(8資産均等型)は、日本国内と先進国、新興国それぞれの株式、債券、リート(不動産投資信託)を組み合わせて投資するバランスファンドだ。

| 連動指数 | - |

|---|---|

| 純資産額 | 3,089億9,000万円 |

| 管理費用(含む信託報酬)(税込み) | 0.143% |

| 100万円保有した場合の年間の信託報酬 | 1,430円 |

| ファンドの種類 | バランス |

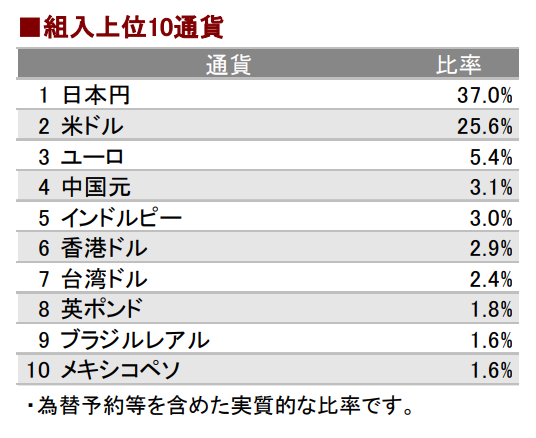

組み入れ通貨は、下図のように日本円や米ドルの割合が高くなっている。

同じシリーズの4資産均等型との違いは、株式や債券だけでなく、REIT(不動産投資信託)や、新興国の株式・債券が含まれる点にある。

| 資産クラス | 4資産均等型 | 8資産均等型 |

|---|---|---|

| 国内株式 | 25% | 12.5% |

| 先進国株式 | 25% | 12.5% |

| 新興国株式 | - | 12.5% |

| 国内債券 | 25% | 12.5% |

| 先進国債券 | 25% | 12.5% |

| 新興国債券 | - | 12.5% |

| 国内リート | - | 12.5% |

| 先進国リート | - | 12.5% |

4資産均等型は債券の比率が50%あり、低リスク資産を多く組み入れることでリスクを抑えているのに対し、8資産均等型は新興国や不動産を含めさまざまな国や商品に資産を振り分けることでリスク分散している。8資産均等型には、4資産均等型に比べて信託報酬が低いという特徴もある。

eMAXIS Slim バランス(8資産均等型)は、新興国や不動産も含めたさまざまな国や資産に分散投資し、安定した資産形成を行いたい人に向いている銘柄だ。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 13.20% |

| 3年 | 7.76% |

| 5年 | 8.33% |

DCニッセイワールドセレクトファンド(債券重視型)

DCニッセイワールドセレクトファンド(債券重視型)は、株式への投資割合が45%以下となるように設計され、債権への投資比率が高い投資信託だ。

| 連動指数 | - |

|---|---|

| 純資産額 | 329億9,900万円 |

| 管理費用(含む信託報酬)(税込み) | 0.154% |

| 100万円保有した場合の年間の信託報酬 | 1,540円 |

| ファンドの種類 | バランス |

DCニッセイワールドセレクトファンド(債券重視型)は2003年1月から運用が開始されたが、リーマンショックを含む1年間(2007年12月〜2008年11月)の最大下落率は-18.59%にとどまった。同時期の米国株が40%前後下落していることを考えると、リスクは半分程度に抑えられている。

リターンは他の銘柄と比べて物足りない印象が否めないが、リスクをできる限り抑えたい人なら選択肢の一つになるだろう。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 7.05% |

| 3年 | 4.06% |

| 5年 | 4.82% |

\投資信託の専用アプリで管理できる/

新NISAつみたて投資枠でおすすめの銘柄の組み合わせ

投資信託は基本的に1本だけでリスク分散ができるが、さらに投資先や投資商品を分散したい人は、複数の銘柄を組み合わせることも検討しよう。投資対象を広げることで、価格変動リスクをより下げられる。

新NISAつみたて投資枠の銘柄でおすすめの組み合わせを、3つ紹介する。

積極的にリターンを求める人向けの組み合わせ

積極的にリターンを狙いたい人は、新興国株式に投資する銘柄と、先進国株式に投資する銘柄を組み合わせるのがおすすめだ。例えばeMAXIS Slim 米国株式(S&P500)とeMAXIS Slim 新興国株式インデックスを組み合わせるのはいかがだろう。

一般的に、先進国の株式よりも新興国の株式の方がよりハイリスク・ハイリターンであるとされる。ただし、全ての資金を新興国株式に投資するとリスクが大きくなり過ぎる。

そこで、先進国であるアメリカの主要企業約500社に投資できる「eMAXIS Slim 米国株式(S&P500)」と、新興国24カ国の株式に投資できる「eMAXIS Slim 新興国株式インデックス」の組み合わせを提案する。

新興国への投資で積極的なリターンを狙いながら、比較的経済が安定しているアメリカへの投資でバランスを保てるためおすすめの組み合わせだ。

| 連動指数 | MSCIエマージング・マーケット・インデックス(円換算ベース) |

|---|---|

| 純資産額 | 1,839億900万円 |

| 管理費用(含む信託報酬)(税込み) | 0.1518% |

| 100万円保有した場合の年間の信託報酬 | 1,518円 |

| ファンドの種類 | インデックス |

| 年数 | リターン(年率) |

|---|---|

| 1年 | 21.33% |

| 3年 | 8.70% |

| 5年 | 11.48% |

リスクとリターンのバランスを取りたい人向けの組み合わせ

リスクとリターンのバランスを取りたい人は、株式以外にも債券や不動産など複数の資産への投資がおすすめだ。バランス型の投資信託を1本購入すれば資産分散できるが、複数の銘柄を選んで投資することでも同様の効果を得られる。

例えば、eMAXIS Slim 全世界株式(オール・カントリー)などの国際株式型と、DCニッセイワールドセレクトファンド(債券重視型)などの債券重視型に半分ずつ投資する方法が考えられる。

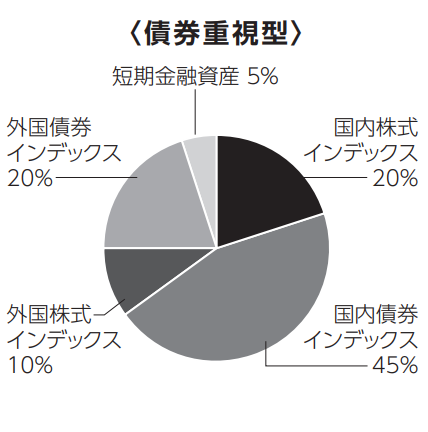

DCニッセイワールドセレクトファンド(債券重視型)は、国内外の債券に65%・国内外の株式に30%・短期金融資産に5%投資する銘柄だ。リスクが低い債券と短期金融資産に合計で約70%投資しており、堅実な運用が期待できる。

| 連動指数 | - |

|---|---|

| 純資産額 | 329億9,900万円 |

| 管理費用(含む信託報酬)(税込み) | 0.154% |

| 100万円保有した場合の年間の信託報酬 | 1,540円 |

| ファンドの種類 | バランス |

| 年数 | リターン(年率) |

|---|---|

| 1年 | 7.05% |

| 3年 | 4.06% |

| 5年 | 4.82% |

ほかにも、債券をメインの投資先とする銘柄には「楽天・インデックス・バランス・ファンド(債券重視型)」がある。

同ファンドにおける各資産の基本配分は、国内外の債券が70%、国内外の株式が30%となっている。DCニッセイワールドセレクトファンド(債券重視型)と比較して、国内株式や国内債券への投資比率が少ないのが特徴だ。海外資産への投資割合を増やしたい人は、この銘柄の購入を検討してもいいだろう。

なお、新NISAつみたて投資枠で購入可能な銘柄は、投資対象に必ず株式が含まれる。債券のみを投資対象とする銘柄はないので注意しよう。

リスクを抑えて運用したい人向けの組み合わせ

リスクを抑えて運用したい人は、値動きの小さい債券にメインで投資するのがおすすめだ。

先ほど紹介した「DCニッセイワールドセレクトファンド(債券重視型)」や「楽天・インデックス・バランス・ファンド(債券重視型)」など、債券をメインの投資先とする銘柄一つで十分にリスクを抑えられる。

債券重視型のみではリターンが少ないと感じたら、株式のみに投資する銘柄を1~2割程度組み入れるのもよいだろう。

| 年数 | DCニッセイワールドセレクトファンド(債券重視型) | eMAXIS Slim 全世界株式(オール・カントリー) |

|---|---|---|

| 1年 | 7.05% | 25.74% |

| 3年 | 4.06% | 17.03% |

| 5年 | 4.82% | 18.74% |

安定的な運用を前提としつつ、株式でリターンを狙える。

新NISAつみたて投資枠に関してよくある質問

- 新NISAつみたて投資枠の人気銘柄ランキングは?

SBI証券のNISA口座で、2024年8月に積立設定金額が高額だった10銘柄は次のとおりだ。

■【2024年8月】SBI証券NISA口座 月間積立設定金額ランキング 順位 銘柄名 1位 eMAXIS Slim 全世界株式(オール・カントリー) 2位 eMAXIS Slim 米国株式(S&P500) 3位 SBI・iシェアーズ・ゴールドファンド(為替ヘッジあり) 4位 eMAXIS Slim 国内株式(TOPIX) 5位 iTrustインド株式 6位 eMAXIS Slim 国内株式(日経平均) 7位 日経平均高配当利回り株ファンド 8位 auAM Nifty50インド株ファンド 9位 SBI・iシェアーズ・日経225インデックス・ファンド 10位 HSBC インド・インフラ株式オープン 1位の「eMAXIS Slim 全世界株式(オール・カントリー)」は、日本を含む全世界の株式に分散投資できるインデックスファンドだ。世界経済全体に投資したい人に向いている銘柄といえる。

- 新NISAつみたて投資枠の銘柄はほったらかしで運用できる?

新NISAつみたて投資枠では、投資する商品や、積立頻度、1回あたりの積立額を設定すれば、その後は自動的に買い付けされ、手を動かす必要はない。つまり、「ほったらかし」で運用できるといえる。

ただし、資産状況や物価、消費、金融など資産価格に影響を与える可能性のあるマクロ要因は定期的にチェックしよう。状況によっては、戦略の見直しの検討が必要だ。また、ライフスタイルや収入に変化があった場合も、積立額を見直そう。

- 新NISAつみたて投資枠の銘柄はいくつ買うべき?

ハイリターンを狙う商品を除き、投資する地域や資産クラスを分散している銘柄の場合は1銘柄のみの投資でもよいだろう。 銘柄を複数買う目的は分散投資をしてリスクを抑えることにあるが、分散投資をしている銘柄の場合は1銘柄でその点が担保されるからだ。