経常利益と純利益をとくに注視

さて、「増収・増益・増配」についてですが、ネットで決算情報を検索すれば、これらのデータはすぐにわかります。とくに私が重視しているのは「増収・増益」かどうかです。

売上高が増えていても減益になるケースも少なくありませんから、この2つがそろっていることに大きな意味があります。

収益率のなかでも、とりわけ「経常利益」「純利益」を見るようにしています。「営業利益」はあまり見ていません。

本当は全部見てもいいのですが、常に時間が足りない状態なので、自分のパフォーマンスに直結する指標に絞っているのです。

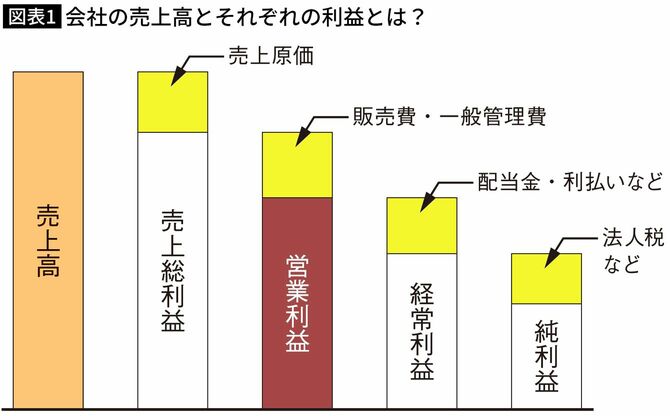

念のため、簡単にそれぞれの利益を説明しておきましょう。

◎ 営業利益:売上総利益から販売費や一般管理費などを差し引いたもの。本業で稼いだ利益を指します。

◎ 経常利益:営業利益から配当金や利息の支払いを差し引いたもの。一見売り上げが大きくても、経費が多ければ会社に残るお金は少なくなってしまうわけですから、企業の状況を最も把握しやすい数字といえます。

◎ 純利益:経常利益に本業以外の利益を足したり税金を差し引いたりと、すべての支払いを済ませた結果として最後に残ったお金です。

経常利益は会社の収益力を示すものですから、非常に重要です。純利益だけでは、たまたま臨時の収入があったり一時的な損失を出したりしたケースもあるので、不十分なのです。

ただし、配当金の利益は純利益ですから、純利益が多いほど配当金支払い余力が大きくなります。そのため、株主にとっては純利益も重要なのです。

「高配当」よりも「成長性」を重視する理由

企業が株主に利益を配分する配当利回りは、3%くらいあれば、まぁいいほうだと思います。私がもらっている配当金は年間合計3000万円程度なので、資産18億円からいえば2%もありません。

世紀東急工業のように増配を発表し、2024年3月期の年間配当予想を配当利回りを8.21%とする非常に高い水準の会社もありますが、私は「高配当」よりも「成長性」を重視しています。

また、「高配当」といえば聞こえはいいですが、株価が下がれば配当率は上がりますからね。ですから、「高配当=優良株」とは断定できません。

高配当の銘柄を購入したはいいけれど、株価が下落してしまった……というケースは多々あります。また、業績が悪くなったから高配当になってしまったような銘柄では、そのまま業績が悪化し続けた場合には、企業から「配当予想の修正」が出され、減配となるケースもあります。