「アクティブ運用」でも暴落・急落の傷は深い

相場動向を見てアクティブに運用する「アクティブファンド」なら、インデックスファンドより有用という意見をたまに見かけますが、市場全体が暴落すれば、アクティブファンドであっても下がります。

というのも、暴落や急落は、投資のプロでもいつ来るかわからないものだからです。

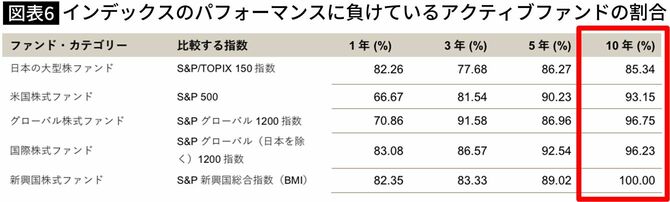

下落相場をうまく回避し、パフォーマンスを上げるアクティブファンドがないわけではありませんが、実態として、直近10年間のパフォーマンスを見ても、インデックスに負けているアクティブファンドが約9割を占めています。直近10年という期間は、コロナショックやウクライナショックなど暴落を含んでいる期間なので言い訳はできません。

図表6は「SPIVA日本スコアカード2023年通期」に掲載されているもので、インデックスにパフォーマンスが負けているアクティブファンドの割合を示しています。

もちろん、インデックスに勝てているアクティブファンドもほんの少しはあるので、そういった投資信託を選べればベターですが、相応の選択眼が必要になります。過去に勝てたからといって、将来も勝てる保証がないのが難しい点です。

アクティブファンドを保有する際に忘れてはならないのが、「信託報酬」という投資信託を保有している間ずっとかかる手数料の存在です。

暴落を気持ちよく乗り切れるのはインデックスファンド

全世界株価指数やS&P500といった人気の高いインデックスファンドの信託報酬は年0.1%〜0.2%と低コストである一方、アクティブファンドの多くは年1%を超えます。外国株のアクティブファンドは年1.5%を超えるものがほとんどです。

暴落や急落は、プロでもいつ来るかわからないものですので、アクティブファンドも相場全体の下げによって運用損を抱える可能性が非常に高くあります。

信託報酬は運用で儲けが出なくても、ずっと支払う仕組みです。高いコストを払いながら、暴落からの回復を待つのはしんどいと感じる人は多いのではないでしょうか。

暴落を気持ち良く乗り切るという視点も考慮すると、投資信託は低コストのものを選んでおくのがベストであると考えています。個別株は保有中のコストがないので、いくぶん気が楽です。

いつ来るのかはわかりませんが、いずれ暴落相場は訪れるでしょう。

暴落が来ても、投資・運用を続けられるように、家計や資産状況は整えておくのが重要です。

また暴落中に不要なコストを払わないように、投資商品の見直しも忘れずに。

Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。慶應義塾大学経済学部卒業後、アフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日テレ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など書籍110冊超、累計190万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会 認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(@yorifujitaiki)