日経平均株価に加えNYダウ、S&P500も史上最高値を更新

2024年は株式市場が好調です。日経平均株価は34年ぶりに史上最高値を更新し、一時4万円を突破。NYダウ、S&P500も史上最高値を更新し米国株も好調。米国株が6割を占める全世界株価指数「MSCI ACWI」や「FTSE GACI」も同じく好調をキープしています。

しかし、これだけ一気に株高が進んでくると、考えてしまうのが「いつ暴落が来るのか」です。過去の相場を見ると、およそ5年に1度で暴落相場が起きているので不安になるのもわかります。

実際、不安材料がマーケットに流れるだけで、乱高下する状況となっています。

ウクライナやイスラエルなど地政学リスクの顕在化、日銀、FRB、FOMC関係者からの発言、景気指標や物価指数の発表、米国大統領選挙の動向などで過敏に反応して乱高下しています。

新NISAで投資を始めたばかりの投資初心者にとっては不安でいっぱいでしょう。

今回は、暴落したときの対処法をお伝えします。

過去にいつまでも下がり続けた相場はない

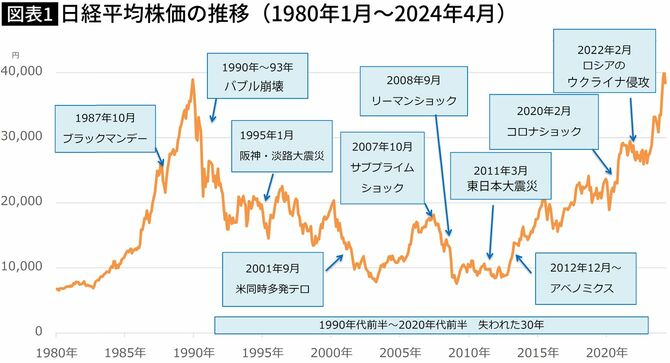

「日経平均株価」と「S&P500」の長期の推移は図表1のとおりです。日経平均株価はバブル崩壊以降、大きく下落しました。現在に至るまでに、リーマンショック、東日本大震災、コロナショックなど暴落相場も数多くあり、それぞれ一時的に大きく下落しています。しかし、そんな暴落を乗り越えて回復・上昇してきています。

S&P500(図表2)は日経平均株価よりも顕著です。ところどころ、暴落が見受けられるものの、おおむね右肩上がりのグラフになっています。

過去を見れば下がり続ける相場がないことがわかりますね。

今後についても、暴落が途中で起こるにしろ、10年・20年・30年と長いスパンで考えれば、株式市場は上昇していく可能性が高いと考えられます。

人口が増え続ける限り世界経済は成長する

世界経済は、人口増大に伴い確実に成長していきます。当然、企業収益も上昇し、今よりも、もっと株価水準は高いだろうと予想ができるからです。

2024年の世界人口は80億を超えています。国連「世界人口推計(2022年)」によると、2058年に100億人を突破すると推計されています。人口が増えれば、消費が増え、その消費を支えるために生産も増え、経済は拡大していきます。

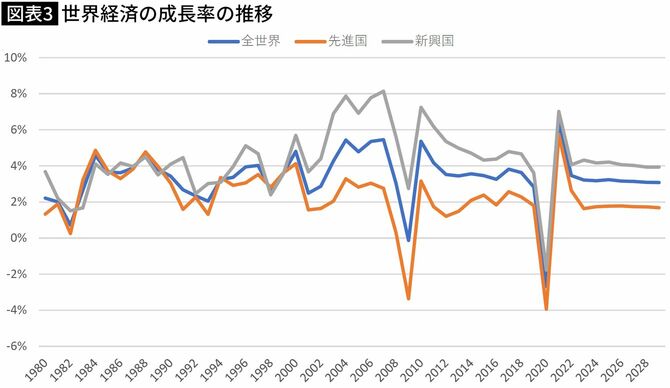

国際通貨基金(IMF)が発表している「世界経済見通し」(2024年4月)では、2024年・2025年の全世界の経済成長率が2023年と同じく3.2%と予測されています。経済成長率は1980年以降、おおむね年3〜4%で推移してきています。

2009年のリーマンショックや、2020年のコロナショックのような出来事があると、一時的に経済成長率は下がりますが、翌年にはすぐ回復しているのがわかります。

今後も、人口が増え経済活動がある限り、経済成長は続いていくでしょう。

暴落が来たときに「売りたくなる状況」をなくしておく

多くの場合、投資をする目的は、10年後、20年後、30年後、40年後のライフイベントに備えるためです。比較的まとまったお金が必要だからこそ、投資の力を借りるわけです。

お金を使うのは将来時点なので、いますぐ売却する必要はありません。

前述の通り、長い目で見れば右肩上がりになる可能性が高い株式市場です。

そこにお金を投じて継続的に運用することで、10年後、20年後、30年後、40年後には資産増の恩恵を受けられ、必要なお金が用意できます。

暴落が来ても淡々と投資・運用を継続するためには、「売りたくなる状況をなくす」のがベストです。

大幅にアップグレードされた新NISAとはいえ、万能ではなく、元本割れの可能性はゼロにはできません。暴落が来たら、損を抱える可能性が高まるでしょう。

日々生活するためのお金、ケガや病気で働けないときのお金、数年以内に訪れるようなライフイベントのお金については、NISAを活用するより、元本割れしにくく、少しでもお金を増やせる金融商品が適しています。例えば、定期預金や個人向け国債などの無リスク資産が候補になります。

「無リスク資産」と「リスク資産」の配分の法則

自分のポートフォリオの中で、無リスク資産(現預金・個人向け国債)とリスク資産(株式・投資信託など)の割合を確認し、無リスク資産を十分に確保するようにしましょう。

リスク許容度(いくらまで損に耐えられるかの度合い)は人によって異なるので、あくまで参考情報ですが、無リスク資産とリスク資産の割合に関しては、「自分の年齢」と「120から自分の年齢を引いた数字」を対応させるのがひとつの目安です。

たとえば、自分の年齢が40歳であれば、無リスク資産:リスク資産の割合は40:80くらいの割合で持っておくということです。

資産が1200万円ならば、無リスク資産は1200万円×120分の40=400万円、リスク資産は1200万円×120分の80=800万円という具合です。

なお、一般的な「120-年齢」の法則は、算出される数字が株式の比率とするものです。

例えば、40歳ならば、80%を株式に配分し、20%を債券など株式よりもリスクの低い資産に配分します。預貯金などの無リスク資産は、この法則とは別で考えるというもので、使いやすいのか、使いにくいのか正直微妙です。前述の無リスク資産とリスク資産の割合目安は、筆者が使いやすくアレンジを加えたものです。

いざというときに必要な最低限の資金は確保する

ただ、資産が少ない場合は注意が必要です。たとえば、総資産が120万円の場合、無リスク資産40万円、リスク資産80万円でも良いということになってしまい、無リスク資産40万円では、ケガや病気で働けなくなったなど、もしもの場合に備えられません。数年以内に訪れるライフイベントにお金が必要な場合であればなおさらです。

そこで、預貯金などの無リスク資産は、最低でも生活費6カ月から1年分、金額目安としては150万〜300万円は持っておきたいところです。

リスク資産の比率が高いのであれば、無リスク資産の比率を高めるようにしましょう。

毎月の積立金額が投資資産に多く回りすぎているならば、預貯金など無リスク資産の積立金額を増やすことも考えましょう。

市場全体の暴落が起きたときにやってはいけない3つの行動

過去の暴落からどれくらいの期間で回復したのかを知っておくと、冷静に対処しやすくなります。

過去に発生した暴落からの回復期間を見るとおよそ1〜3年、長くても5〜6年となっています。最近は暴落が起こると、政府・中央銀行から緩和策が機動的に実行されているのもあり、回復までの期間が短くなっている点にも注目です。もちろん、必ず半年・1年で回復すると決まっているわけではありませんが、回復には3〜5年くらいかかることを押さえておきましょう。

暴落があったときにもっともやってはいけないことは、慌てて売ることです。値下がりしたタイミングで売却すると、その時点で利益(または損失)が確定してしまいます。同様に、積み立てをやめたり、積立金額を減らしたりするのも避けましょう。

暴落から回復し、その後の値上がりによる資産増の恩恵が受けられなくなります。

暴落は「ピンチ」ではなく、「チャンス」に変えるという発想が重要です。定期的に一定額ずつ株や投資信託の購入を続ければ、暴落は安く購入できるチャンスです。

ただ、その暴落が市場全体で起きているのではなく、個別要因で起こっているならば、理由を見定める必要はあります。株であれば、業績不振・増配停止・減配(配当の金額を減らすこと)などを発表した場合は、見切りをつけて売った方がいいでしょう。

過去データでは、「15年」以上の継続保有で元本割れなし

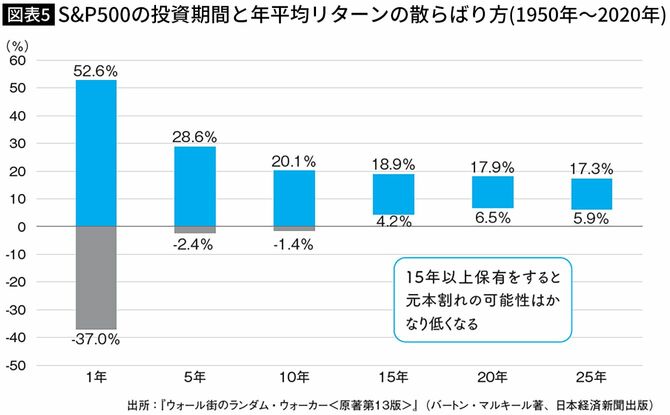

暴落期間を乗り越えて、元本割れせずに資産を増やしたいなら「15年以上」の継続投資が一つの目安になります。

投資の名著とされる『ウォール街のランダム・ウォーカー』(バートン・マルキール著/日本経済新聞)では、1950年〜2020年の期間において、広く分散された株価指数の一例として「S&P500」に15年以上投資を継続することで元本割れしないという分析結果が紹介されています。あくまで一例としてS&P500が紹介されているだけですので、全世界株価指数などでも同様の結果になるでしょう。

金融庁「つみたてNISA早わかりガイドブック」および「NISA早わかりガイドブック」でも、1985年以降の期間で積立・分散投資を20年続けると、元本割れしないという分析結果が公表されています。

これらは、あくまでも過去のデータであり、将来の投資成果を予想・保証するものではありませんが、途中で暴落があっても15年以上継続して投資を続けることで、元本割れせずに資産を増やせる可能性は高いと言えそうです。

「アクティブ運用」でも暴落・急落の傷は深い

相場動向を見てアクティブに運用する「アクティブファンド」なら、インデックスファンドより有用という意見をたまに見かけますが、市場全体が暴落すれば、アクティブファンドであっても下がります。

というのも、暴落や急落は、投資のプロでもいつ来るかわからないものだからです。

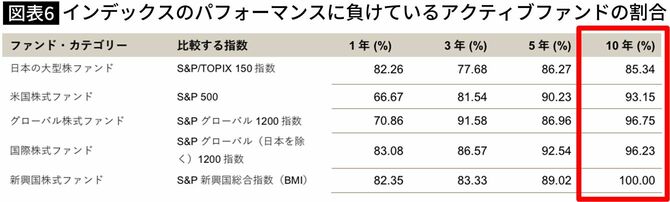

下落相場をうまく回避し、パフォーマンスを上げるアクティブファンドがないわけではありませんが、実態として、直近10年間のパフォーマンスを見ても、インデックスに負けているアクティブファンドが約9割を占めています。直近10年という期間は、コロナショックやウクライナショックなど暴落を含んでいる期間なので言い訳はできません。

図表6は「SPIVA日本スコアカード2023年通期」に掲載されているもので、インデックスにパフォーマンスが負けているアクティブファンドの割合を示しています。

もちろん、インデックスに勝てているアクティブファンドもほんの少しはあるので、そういった投資信託を選べればベターですが、相応の選択眼が必要になります。過去に勝てたからといって、将来も勝てる保証がないのが難しい点です。

アクティブファンドを保有する際に忘れてはならないのが、「信託報酬」という投資信託を保有している間ずっとかかる手数料の存在です。

暴落を気持ちよく乗り切れるのはインデックスファンド

全世界株価指数やS&P500といった人気の高いインデックスファンドの信託報酬は年0.1%〜0.2%と低コストである一方、アクティブファンドの多くは年1%を超えます。外国株のアクティブファンドは年1.5%を超えるものがほとんどです。

暴落や急落は、プロでもいつ来るかわからないものですので、アクティブファンドも相場全体の下げによって運用損を抱える可能性が非常に高くあります。

信託報酬は運用で儲けが出なくても、ずっと支払う仕組みです。高いコストを払いながら、暴落からの回復を待つのはしんどいと感じる人は多いのではないでしょうか。

暴落を気持ち良く乗り切るという視点も考慮すると、投資信託は低コストのものを選んでおくのがベストであると考えています。個別株は保有中のコストがないので、いくぶん気が楽です。

いつ来るのかはわかりませんが、いずれ暴落相場は訪れるでしょう。

暴落が来ても、投資・運用を続けられるように、家計や資産状況は整えておくのが重要です。

また暴落中に不要なコストを払わないように、投資商品の見直しも忘れずに。