変動金利+資産運用が最適解

ここまで説明してきたように、固定金利よりも変動金利を選ぶほうが合理的です。それに加えてオススメしたいのは、変動金利を選ぶことで浮いた資金を資産運用に回していくことです。その理由を以下の条件で住宅ローンを借りた場合で説明していきます。

・借入金額:3000万円

・返済期間:35年

・金利:0.5%(変動金利)

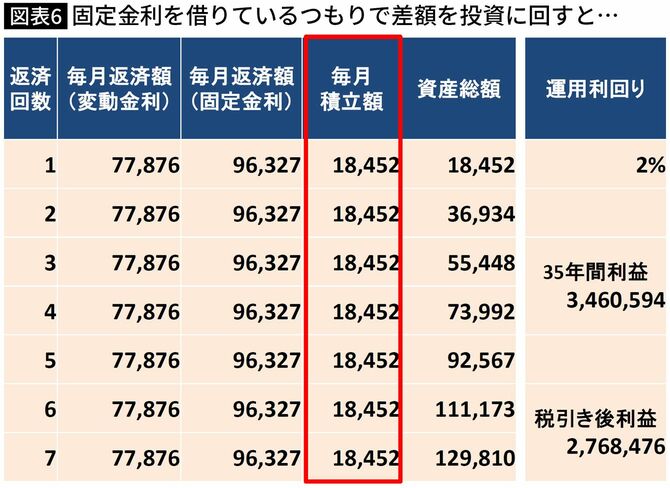

毎月返済額は7万7876円になりますが、これと固定金利(1.8%)の毎月返済額9万6327円との差額1万8452円を毎月積立投資した場合を考えていきましょう。要は「固定金利を借りているつもりで、差額分を資産運用する」という手法です。年率2%で運用できた場合、35年間でどれくらいの収益が出るでしょうか?

図表6のように、毎月1万8452円を積み立てていくと、年率2%で運用すれば、2カ月目には3万6934円、3カ月目には5万5448円……と増えていきます。35年間では利益の総額が346万0594円、税引後では276万8476円(約280万円)になりました。

資産運用で、住宅ローン金利をチャラに

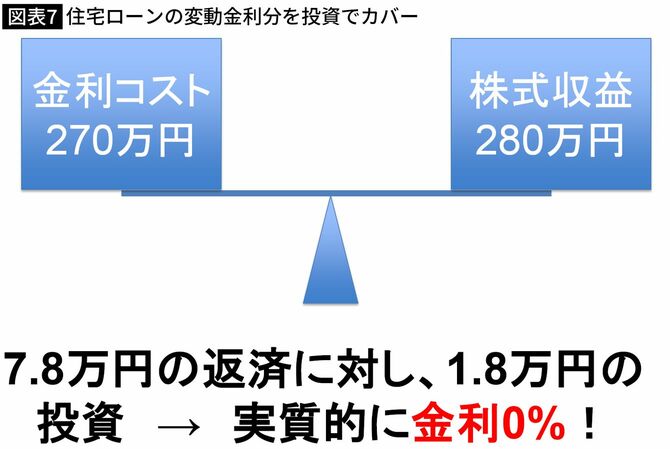

一方、変動金利がこの先も変わらなかった場合、35年間で支払う金利総額は270万7757円(約270万円)です。資産運用の収益と金利コストがほぼ等しくなることから、35年のトータルで考えれば「実質的に住宅ローン金利0%で借りている」といえる状況になるのです。

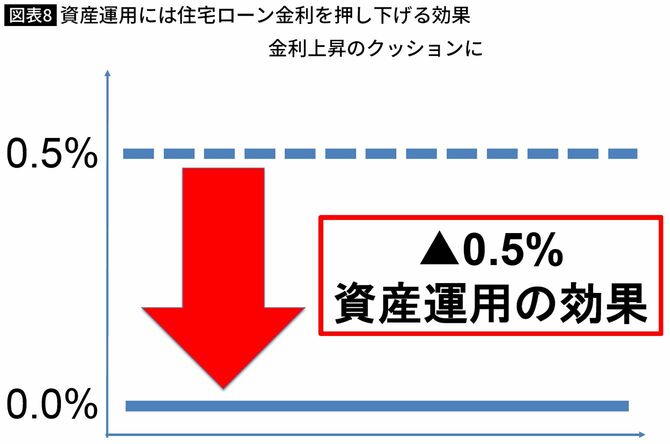

言い換えれば、資産運用には住宅ローン金利を実質的に0.5%押し下げる効果があるということです。将来に変動金利が上昇したときもこの効果が発揮されますから、資産運用は金利上昇時の影響を和らげるクッションとしての備えにもなります。

変動金利を選んだときには、浮いた金額を浪費してしまうのではなく、しっかり資産運用に回していくことが重要です。

なお、今回は運用利回りを年率2%としましたが、これはさほど難しいことではありません。たとえば米国株式は、35年の期間で考えれば常に年率2%を優に超える成績を残してきました。ですので、米国株式インデックスファンドに積立投資しておけば資産運用の部分は完成です。

以上のように、変動金利と固定金利では、さまざまな理由から変動金利を選んだほうがよく、現在でも私のオススメは変動金利一択です。そして「固定金利で借りたつもりで変動金利を借り、差額を浪費せずに資産運用に回す」ことが、資金の有効活用という点でも、金利上昇への備えとしても最適解だと思えるのです。

モルガン・スタンレー証券にて住宅ローン証券化を担当。その後、ボストン・コンサルティング・グループにて大手金融機関などを中心とした戦略コンサルティングに従事。現在は住宅ローンアナリストとして、テレビや新聞などに登壇。TwitterやYouTubeで住宅ローンの最新情報を発信中。SNSでは「モゲ澤」という別名も。