「変動金利もじわじわ上がってくるのではないか」という不安

植田総裁率いる日銀は、長年続けられてきた金融緩和政策に一定の出口を見いだすべく、長短金利操作(イールドカーブ・コントロール)の方針転換を進めています。これにより徐々に長期金利が上昇しており、長期金利に連動する住宅ローンの固定金利はだんだんと上がってきました。

住宅ローンを検討中の方の話を聞いていると「変動金利も今後上がってくるのでは……?」という不安をひしひしと感じます。金利が上がるかもしれない今、住宅ローンは変動金利と固定金利のどっちを選ぶほうがいいのでしょうか?

住宅ローン返済は「最初の10年」がカギ

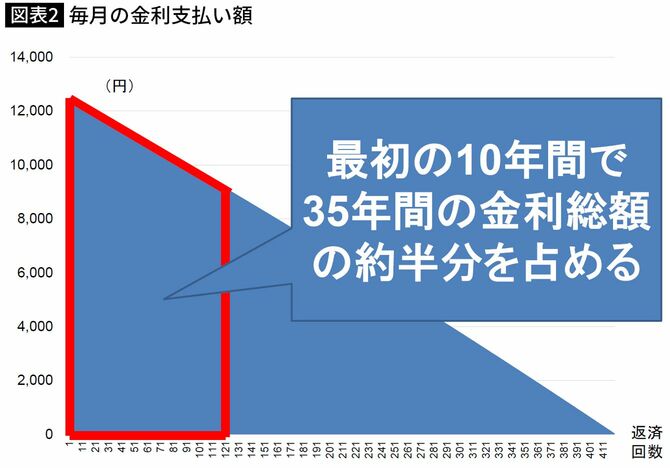

この問題を考えるときにまず知っておきたいことは、住宅ローンの金利負担は、返済期間の初期に重く、返済が進むと軽くなっていくという事実です。

たとえば借入金額3000万円、返済期間35年、金利0.5%、元利均等返済の住宅ローンの場合、毎月返済額は最初から最後まで7万7876円ですが、1回目の支払いでは、このうち1万2500円が金利です。一方、最終回(420回目)には金利部分は32円まで減少します。

35年間で支払う金利総額は270万円になりますが、最初の10年間で130万円を支払うことになります。つまり、金利負担の約半分は最初の10年にかかるものなのです。

この事実を知っていると、住宅ローン選びでは「最初の10年間の金利をいかに低く抑えるか」がポイントであることがわかります。2023年11月時点では、変動金利の水準は0.2~0.5%、固定金利は1.5~2.0%くらいであり、金利上昇が返済期間の前半に起こらなければ、変動金利を選ぶほうがずっと有利です。

これが、変動金利を選んだほうがよいと言える大きな理由です。

変動金利が固定金利を上回るには利上げが7回必要

最初の10年が大切ですよ、という話をすると必ず聞かれる質問が「でも、近い将来に金利が急上昇したら話が変わってきますよね……」です。それについても順を追って説明します。

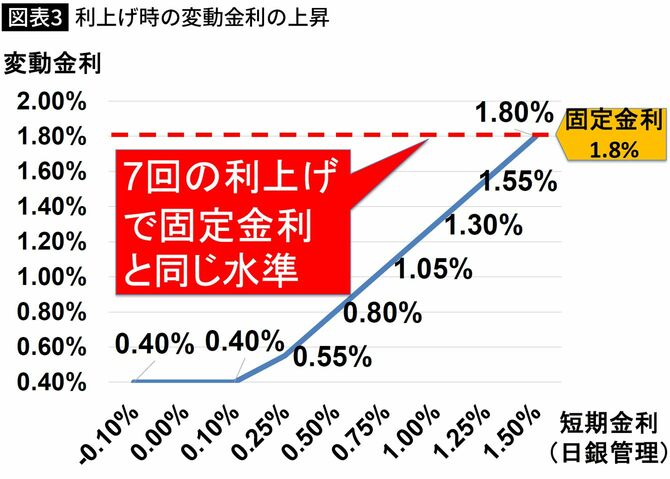

変動金利は日銀の政策金利(短期金利)の影響を受けて変動します。では、どれくらい政策金利が上がると、変動金利が現在の固定金利(1.8%程度)と同水準になるでしょうか。

ズバリ、それは「日銀が7回の利上げを行った場合」です。

現在、日銀はマイナス金利政策を取っており、短期金利は-0.1%に据え置かれています。最初の利上げではマイナス金利をゼロ金利にし、以降は利上げ1回につき0.25%ずつ上げていくと考えています。

なお、過去の変動金利の動きを見ていると、日銀が政策金利を0.1%以上にしたタイミングで上昇すると予想しています。ですので、日銀がゼロ金利から0.25%まで上げた場合、変動金利は0.25%-0.1%の計算結果である0.15%分上昇するでしょう。いま変動金利を0.4%で借りている人は0.55%になります。それ以上に短期金利が上がった場合には、変動金利も同じ幅で上昇していきます。

こう考えると、固定金利の水準1.8%に追いつくには、利上げ7回分に相当する短期金利1.5%が必要なのです。現在、1回目の利上げでさえ、日銀はこれだけ慎重になっているにもかかわらず、7回もの利上げが近い将来に連続して行われるとは考えづらいです。

米国のような大幅な金利上昇は日本では起こらない

最近、米国FRB(連邦準備制度理事会)は利上げ局面にあり、一度に0.75%利上げされたり、6%近い政策金利が設定されたりしています。「米国のような大幅利上げが日本で起こるのではないか」「だから変動金利では心配だ」と考える方もいるようです。しかし、米国の状況をそのまま日本と結びつけるのは短絡的ではないでしょうか。

米国経済は賃金の大幅な上昇を伴う景気過熱サイクルに入っており、FRBはそれに対して急ブレーキをかけるために大幅な利上げを実施したのです。賃金上昇も小幅であり、長らく経済が冷え込んできた日本に対してそんな大幅利上げをするのは、風邪から回復しつつある患者に水をぶっかけるような行為であり、とても現実的とは思えません。

なお、過去30年の間に好景気を迎えて日銀が利上げしたことが2000年頃と2006年頃の2回ありましたが、そのときでさえ0.5%の利上げにとどまりました。日本の中立金利(経済を温めもせず、冷ましもしない金利)はせいぜい1.0%前後と言われており、その中立金利を大きく超える利上げは考えにくいです。

もちろん、私の見立てが外れて大きく金利が上昇することがあるかもしれません。しかし、景気には波があり、必ず訪れる後退局面では日銀は利下げに転じます。住宅ローンを返済する35年間ずっと好景気が続き大幅な利上げが維持されるのは考えにくいです。

このような背景を踏まえると、日本では変動金利を選ぶほうがよいと言えます。

仮に金利が急上昇した場合をシミュレーション

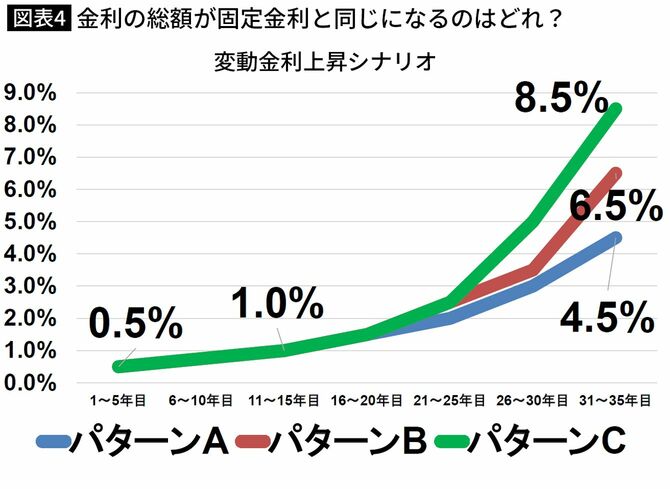

とはいえ、「本当に金利が上がったら固定金利のほうが有利ではないか?」という質問もよくいただくので、ここで変動金利が大幅上昇する場合のシミュレーションもしてみます。

・返済期間:35年

という条件で、35年間で支払う金利総額を比較してみます。ここでは金利は固定金利1.5%、変動金利0.5%(将来的に上昇)と、固定金利はやや低めで変動金利は高めという、固定金利に少し有利な条件にしておきます。

まずは固定金利ですが、この条件では毎月返済額は9万1855円、35年間で支払う金利総額は857万9239円(約860万円)となります。

ここでクイズですが、変動金利の金利総額がこの固定金利の金利総額(860万円)と同程度になるのは、次のうちのどれでしょうか?

・パターンA:最初の10年で金利が0.5%上昇し、その後4.5%まで上昇

・パターンB:最初の10年で金利が0.5%上昇し、その後6.5%まで上昇

・パターンC:最初の10年で金利が0.5%上昇し、その後8.5%まで上昇

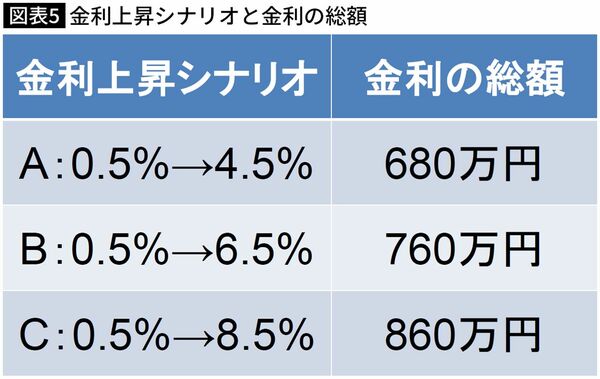

答えは……「パターンC」です!

このようなかなりの急上昇が見られない限り、金利総額は同じにはなりません。各パターンでの金利総額は、パターンAが680万円、パターンBが760万円、パターンCが860万円でした。

金利総額が同等になるのは、バブル期並みの金利になったとき

このようになる理由は、返済期間の後半には残り元本が少ない(たとえば30年目は約550万円まで減少している)からです。そのため、金利総額が同じになるには、ここまでの金利上昇が起こる場合に限られるのです。

この金利8.5%というのはバブル時代の金利と同じです。ですので、私が住宅ローンを検討されている方には「住宅ローン返済中にあのバブル景気がもう1回やってくると思うのであれば、固定金利にしたほうがよいでしょう。そう思わないなら変動金利ですよ」とお伝えしています。みなさんならどちらにしますか?

変動金利+資産運用が最適解

ここまで説明してきたように、固定金利よりも変動金利を選ぶほうが合理的です。それに加えてオススメしたいのは、変動金利を選ぶことで浮いた資金を資産運用に回していくことです。その理由を以下の条件で住宅ローンを借りた場合で説明していきます。

・借入金額:3000万円

・返済期間:35年

・金利:0.5%(変動金利)

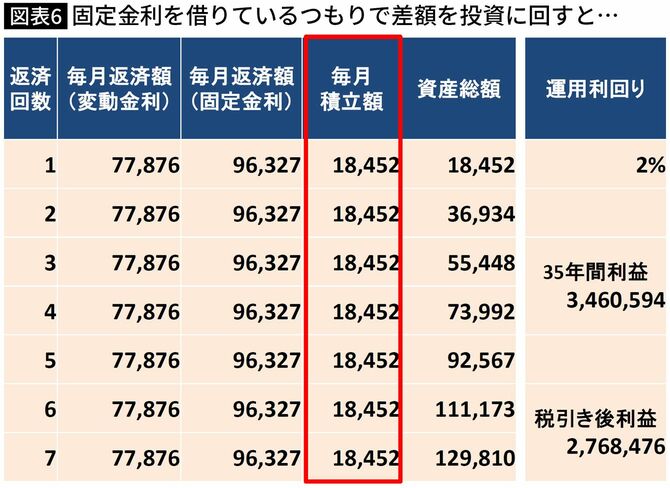

毎月返済額は7万7876円になりますが、これと固定金利(1.8%)の毎月返済額9万6327円との差額1万8452円を毎月積立投資した場合を考えていきましょう。要は「固定金利を借りているつもりで、差額分を資産運用する」という手法です。年率2%で運用できた場合、35年間でどれくらいの収益が出るでしょうか?

図表6のように、毎月1万8452円を積み立てていくと、年率2%で運用すれば、2カ月目には3万6934円、3カ月目には5万5448円……と増えていきます。35年間では利益の総額が346万0594円、税引後では276万8476円(約280万円)になりました。

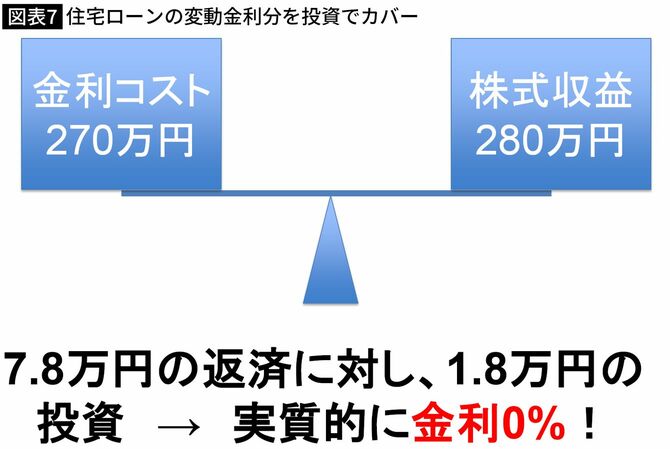

資産運用で、住宅ローン金利をチャラに

一方、変動金利がこの先も変わらなかった場合、35年間で支払う金利総額は270万7757円(約270万円)です。資産運用の収益と金利コストがほぼ等しくなることから、35年のトータルで考えれば「実質的に住宅ローン金利0%で借りている」といえる状況になるのです。

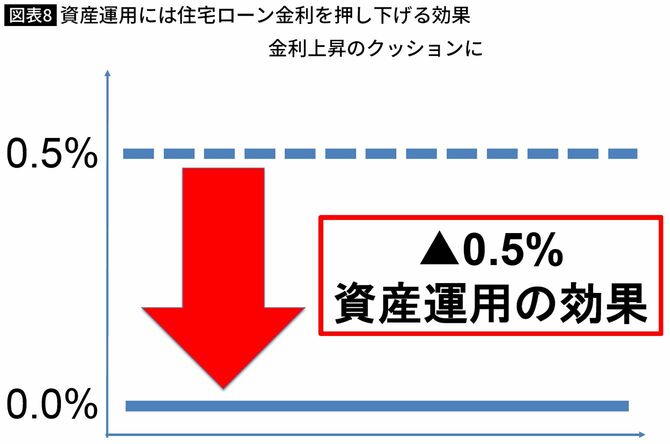

言い換えれば、資産運用には住宅ローン金利を実質的に0.5%押し下げる効果があるということです。将来に変動金利が上昇したときもこの効果が発揮されますから、資産運用は金利上昇時の影響を和らげるクッションとしての備えにもなります。

変動金利を選んだときには、浮いた金額を浪費してしまうのではなく、しっかり資産運用に回していくことが重要です。

なお、今回は運用利回りを年率2%としましたが、これはさほど難しいことではありません。たとえば米国株式は、35年の期間で考えれば常に年率2%を優に超える成績を残してきました。ですので、米国株式インデックスファンドに積立投資しておけば資産運用の部分は完成です。

以上のように、変動金利と固定金利では、さまざまな理由から変動金利を選んだほうがよく、現在でも私のオススメは変動金利一択です。そして「固定金利で借りたつもりで変動金利を借り、差額を浪費せずに資産運用に回す」ことが、資金の有効活用という点でも、金利上昇への備えとしても最適解だと思えるのです。