▼CASE2

夫が先立ち老後おひとりさま

●妻:42歳、年収450万円(税込み・フルタイム会社員)

【持ち家】ローン支払い中

【子ども】10歳・8歳(小中高は公立、大学は私立文系予定)

【貯蓄額】200万円

・退職金は夫妻ともに59歳時点の年収の3倍、60歳時受け取り

・住宅ローンは夫65歳まで年120万円。住宅ローン控除は考慮しない

・教育費・住宅ローン以外の支出は年間564万円、退職後はその前年の8割目安

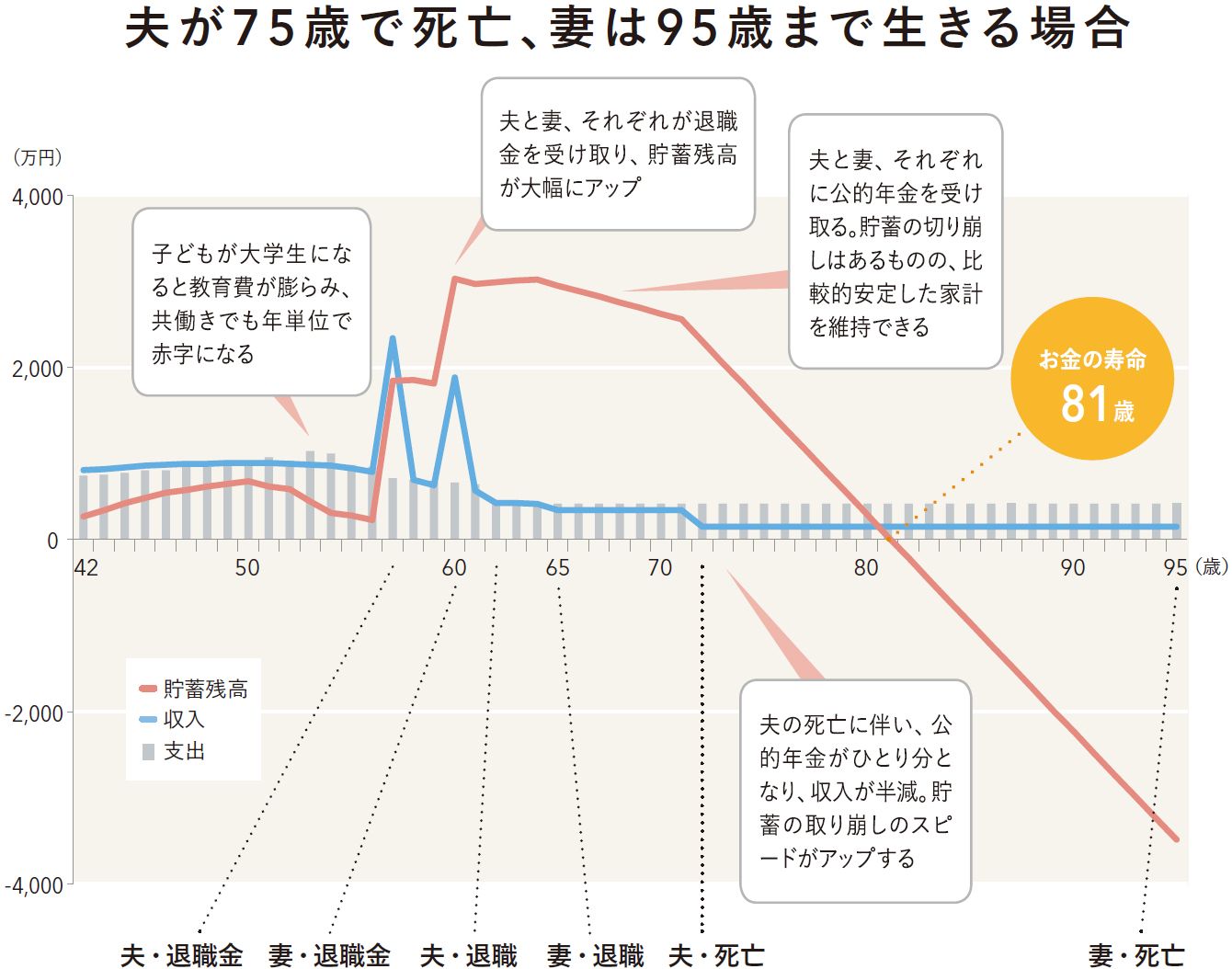

引退後、2人分あった年金収入も夫が死んだ後は半減

共働き夫婦の老後は年金収入もダブルインカムで、比較的余裕のある生活が送れる。ただし、夫が先立つと、年金収入が半減、貯蓄の取り崩しスピードがアップする。

40代夫婦で世帯収入1000万円以上、2人の子どもは私大文系に進学予定のケースの場合をみてみよう。収入が多く貯蓄も順調に増やせるが、「教育費の負担が増す子どもの大学進学時は、家計が厳しくなる要注意ポイント。共働きでも年間収支が赤字になる家庭が少なくありません。大学進学前までに、できるだけ貯蓄を増やしておきたいですね」と國場さん。

ライフステージに合わせて、そのときどきの支出を見直すべきだが、生活費を大幅に減らすのはなかなか難しい。「まずは家計費の5%を減らすことを目標に生活を見直してみましょう。携帯電話のプラン見直しや不必要な年会費の見直しをするだけでも、ずいぶん差が出ます」

このケースの場合、収入が多い分、支出も多くなりがち。夫が亡くなり、おひとりさま暮らしを続けたとして、お金の寿命は81歳。82歳から貯蓄がマイナスに転じる。「このケースではもともと生活費が高いので、退職後は7割くらいまで減らしてもいいでしょう。生活を小さく見直すほど、老後おひとりさまに対応しやすくなります」

夫が死亡後、遺族厚生年金のほうが自分の老齢厚生年金より高い場合、差額を受け取れる。