冬のボーナスの支給時期がやってきた。物価上昇や老後資金などお金に関する不安が大きい今、“自分にご褒美消費”をするのは気が咎めるという人は、どのように使うのがいいのだろうか。ファイナンシャルプランナーの田中香津奈さんに、未来の自分のためになる「2024年冬のボーナスのとっておきの使い方」を教えてもらった。

「ボーナスはNISA」には「待った」

メットライフ生命が全国約1万4000人に行った「全国47都道府県大調査2024」によると、現在就労している人のうち、69.0%が「ボーナスを貯蓄・投資したい」と回答している。さらに見ていくと、37.1%が「ボーナスをNISAに投資しようと思う」と答えている。ファイナンシャルプランナーの田中香津奈さんは、「私のところに相談に来る方の中にも、今年2024年に新NISAが始まり、積み立てを開始したけれど、光熱費や物価の上昇で家計が厳しくなり、積立額を減らしたという人は少なくありません。減らした分を、ボーナスで補填するという方もいます」と話す。

確かに新NISAは、1月から12月までの1年間で上限枠が設定されている(つみたて投資枠120万円、成長投資枠240万円)ので、このタイミングで枠が余っているのであればボーナスで買い増すのは一つの手だ。しかし田中さんは、一括と積み立て、どちらなら長期投資を続けられるか、という視点が大切とアドバイスする。

「確かに一括のほうが手元にあるお金すべてを早く資産運用に回せるというメリットがあります。仮に100万円の資金を毎月1万円ずつ積み立てていくと、100万円すべてが運用に回るまでに8年以上かかってしまいます。しかし、一括投資をした場合、今年8月のように一時的な株価下落の影響を受けて元本割れすることもあります。大きく元本割れしたときの心理的ダメージが大きく、元本が回復したタイミングで、資産運用を途中でやめてしまう可能性も大きくなります。半分を一括投資、残りを1〜3年かけて積み立て投資に上乗せするなどバランスを取ってみるのもいいでしょう」と話す。

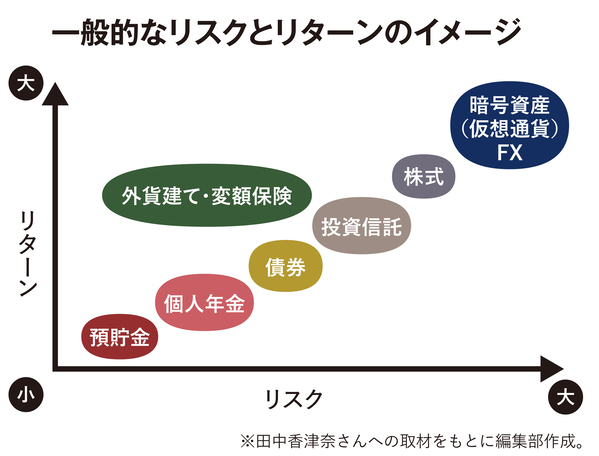

とはいえ、次期米大統領にトランプ氏が決まったことで、規制緩和の期待からビットコインの価格が急騰している。投資先としては魅力的に見えるが、プロの機関投資家と同じ土俵で戦うことになるため短期投資になりがち、と田中さんは警鐘を鳴らす。「ボーナスでまとまったお金が入ると、ついハイリスク・ハイリターンな金融商品に手を出したくなるかもしれませんが、それは“投資”ではなく“投機”。利益を得た人と損をした人がいて、全体のリターンはゼロになる『ゼロサム・ゲーム』なので、初心者にはお勧めできません」と言い切る。

高利回りの米国債は「2024年冬のボーナス」がチャンス

では、2024年冬のボーナスで購入するにはどんな金融商品が適しているのだろうか。田中さんが「資産を日本円という一国の通貨に偏らせないリスク分散効果を狙いつつ、現在のアメリカの金利上昇を最大限に活用できる、今だからこその投資先」として挙げるのは、債券の一種である米国債だ。

債券とは、国や企業などが資金を投資家などから調達するために発行する有価証券で、お金を借りた代わりに渡す借用証明書のようなもの。国が発行する国債のほか、企業が発行する社債がある。

債券は調達したお金なので、通常は満期(償還日)が来れば、発行体(債券の発行元)から額面100%で償還(返金)される。つまり、債券は満期まで保有すれば日本人が好む「元本保証」に近い側面もある金融商品といえる。

ただし、発行体の倒産、破綻などにより「債務不履行(デフォルト)」となるリスクもある。デフォルトになると、投資資産は返還されないことがあり、大きな損失が生じる可能性もある。購入する債券の格付けや発行体の財務状況などはしっかり確認しておくことが大切だ。

なお、国債は社債より安全性が高いと認識されているが、過去にはアルゼンチン債やギリシャ債などがデフォルトに陥ったこともある。発行体が国の場合は、その国の経済状況や政治情勢などのカントリーリスクについても十分に検討すべきである。

その点アメリカは、世界経済の中心であり基軸通貨を抱えるため、破綻することは考えにくい。そのアメリカが発行している債券が米国債で、世界一流通している金融商品でもある。米国債の11月12日時点の10年国債利回りは4.32%。日本の国債利回り0.99%に比べると約4倍。「米国債は2008年以来の高い利回りになっています。インフレ抑制のために利上げを続けていた米国は、今後利下げにかじを切ると予測されています。2024年冬のボーナス支給時に買っておけば、償還時まで現在の利回りで確定できるので、このタイミングを上手に活用してみては」と田中さんは話す。

米国債の種類は大きく分けて2種類ある。発行日から満期まで定期的(年2回)に利息を受け取れる「利付債」と、あらかじめ満期までの利息分が割り引かれた価格で売られる「ゼロクーポン債(割引債)」。利付債もゼロクーポン債も、満期時には額面100%で償還される。

田中さんは、「米国債の3つのリスクである『為替リスク』『途中売却の際の損失リスク』『米国債の破綻リスク』を許容できるかどうかとあわせて、ライフプランに合わせた米国債を選ぶといいでしょう」と話す。

米国債は国内の様々な証券会社で取り扱いがあるが、販売手数料や保有期間中の管理手数料がかからないため、証券会社にとって利益が薄い商品なので、勧められる機会は少ない。

まずは米国債を取り扱っている証券会社の口座を開設し、ネット証券会社の場合はネット経由で自分で購入、一般の証券会社の場合は、電話で注文となる。口座開設には1〜2週間ほど時間がかかるので、すぐに商品を購入する予定がない場合も相場の急変時に対応できるよう、先に口座だけでも作っておくといいだろう。

米国債の利回りと保障の両方を得られる「ドル建て保険」も

米国債は商品の種類が多いので、調べて選択するのが難しいと感じるかもしれない。もし100万円前後のまとまったお金を投資できる場合は、「支払う保険料の一部を米国債で運用するドル建て保険を考えてみては」と田中さん。ドル建て保険は、医療保険や定期保険といった掛け捨ての商品とは異なり、運用と保障の両方の機能を持つのが特徴だ。米国債で運用するタイプの商品を選べば、高利回りの米国債による運用益が期待できるほか、万一のときの保障もついている。

ボーナスの活用先にする場合は、ドル建て保険の中でも、契約時に保険料を一括で支払う一時払ドル建て保険がいいだろう。死亡保険金だけでなく、認知症・介護保険金が受け取れるタイプや個人年金保険タイプもあり、3~4%の利回りが期待できる(2024年12月現在)。「家族に残したい」「自分の介護費用に充てたい」などの使い道に合わせて選べば、保障と資産形成の両方が可能になる。

投資ばかりでなく、時には「自分にご褒美」を

田中さんによると、年末は「ふるさと納税」の当該年の支払期限にも重なるので、ボーナスをそれに充てているという人もいるという。「その場合は、ぜひクレジットカード払いを活用するといいと思います。手数料が削減できますし、特にまとまった金額になる場合はポイント還元が大きいのでお勧めです」

田中さんは、資産形成の相談があると「基本的には、毎月の月収とボーナスを足した『年収』を12カ月で割り、その中から無理のない範囲での積み立てをお勧めすることが多い」という。「ただ、見込みよりもボーナスが多かったり、何かまとまった臨時収入があったりした場合は、『投資したい』と言われる方が多いですが、お客様の状況を見て『自分の楽しみのために使っては』とお勧めすることもあります。資産形成は大切ですが、お金は使うためにあるものです。例えばボーナス100万円を自由に使える方ならば全額を投資に回すのではなく、『70万円を投資に、30万円を自分の楽しみに使う』というようにメリハリをつけるのもよいと思います」

NISAの投資は、長期間の積み立てによる資産形成を前提としているが、ボーナスを投資する場合は一時的な臨時投資になるため、投資先選びの条件は異なる。未来の自分のためになる「冬のボーナスのとっておきの使い方」として、リスクとリターンを考え、株式とは違った特徴を持つ債券やドル建て保険にも目を向けてみてほしい。

(取材協力=田中香津奈 執筆=大井明子 図版作成=大橋昭一)