「安定投資」と「積極投資」、どちらの資産を先に取り崩すか

資産運用には「資産を築く時期」と「資産を取り崩す時期」の2つの時期があります。定年を迎えたあとは、資産を取り崩す時期に入っていきます。資産は、値動きが大きい「積極型資産」と値動きが小さい「安定型資産」に分けることができます。

このうち、先に取り崩すのは株式・仮想通貨・FXといった、比較的ハイリスクの積極型資産です。年齢が上がると、市場が大きく下落した場合、回復を待つのが難しいケースもありますし、資産売却の判断力が衰えるリスクもあります。

相場のいい時期に売却し、安定型資産に移しましょう。複数の商品を持っている場合は、リスクの大きい商品から取り崩します。同じ積極型資産でも、投資信託やETFは一度に全部売らないようにしましょう。

投資信託やETFは、分散投資で値動きを抑えられています。その特性を利用して、運用しながら取り崩すことで、資産寿命を延ばすことができます。また売るときもタイミングを分散させることで、安いタイミングで売ることを防げます。

資産の取り崩し。前半は「定率」、後半は「定額」が賢い方法

資産の取り崩し方には、定額取り崩しと定率取り崩しの2種類があります。定額取り崩しは「毎月(毎年)○万円ずつ」と決まった金額を取り崩す方法です。定額取り崩しは、毎月・毎年の取り崩し額が一定でわかりやすく、生活費のメドを立てやすいメリットがありますが、資産の減りが早いのが難点です。

対する定率取り崩しは、「毎月(毎年)資産の○%ずつ」と資産を一定の割合で取り崩す方法です。定率取り崩しは、定額取り崩しよりも資産が長持ちするのがメリットですが、取り崩し額がわかりにくいのがデメリット。

また、毎年受け取れる金額が年々減っていくことにも注意が必要です。おすすめは「前半定率、後半定額」で取り崩すこと。資産が多いうちは定率で、資産が少なくなってきたら定額で取り崩すようにすると、資産が長持ちし、上手にお金を使えます。楽天証券「定期売却サービス」のように、保有している投資信託を自動的に定率・定額で売却してくれる金融機関もあります。

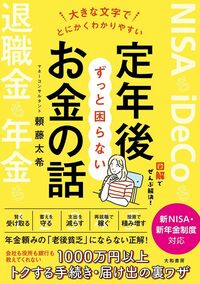

Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。慶應義塾大学経済学部卒業後、アフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日テレ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など書籍110冊超、累計190万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会 認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(@yorifujitaiki)