※本稿は、頼藤太希『大きな文字でとにかくわかりやすい 定年後ずっと困らないお金の話』(大和書房)の一部を再編集したものです。

新しいNISAは恒久化・無期限化・投資枠増額・併用可

2024年から始まる新しいNISAの制度は、一般NISAとつみたてNISAを合わせたような制度です(以下「統合NISA」と呼びます)。

統合NISAは制度が恒久化されるため、2024年以降いつでも期限を気にせず投資ができます。そのうえ、商品の非課税保有期間も無期限になるため、より長い間非課税の恩恵を受けることができます。

統合NISAでは年間に投資できる金額も増加。つみたてNISAと同様の「つみたて投資枠」で年120万円、一般NISAと同様の「成長投資枠」で年240万円、そのうえ、両制度の投資枠を併用して合計、年間360万円まで投資できるようになります。

なお、統合NISAでは一人あたり上限1800万円(うち成長投資枠1200万円)の「生涯投資枠」が設けられます。生涯投資枠は翌年に復活するため、一度商品を売却しても、再び非課税の投資をすることができます。

「コア・サテライト戦略」はプロも実践する黄金投資戦略

統合NISAは、コア・サテライト戦略を取り入れて活用しましょう(iDeCoも同様です)。統合NISAのコア・サテライト戦略では、コア資産にインデックス型・バランス型の投資信託やETF、サテライト資産に個別株やアクティブ型の投資信託を用いて、守りながら攻める運用を行います。

どちらの資産も、なるべく手数料(保有中にかかる信託報酬)が安いものを選ぶのがおすすめです。統合NISAをコア資産だけで利用するのもよいですし、コア資産とサテライト資産の両方で活用するのもよいでしょう。

投資でお金を増やすなら、できるだけ早く始めて長く続けることが大切です。まだNISAを始めていないならば、ぜひ2023年からつみたてNISAを始めましょう。現行NISAの非課税投資枠は、統合NISAの生涯投資枠1800万円とは別枠で保有できるため、非課税で投資できる金額を増やせます。

また、2024年以降も統合NISAのつみたて投資枠で同じ投資信託を積み立てることで、ドルコスト平均法や複利効果を生かすことができます。

知らないと後悔するNISA・iDeCoの「金融機関選び」

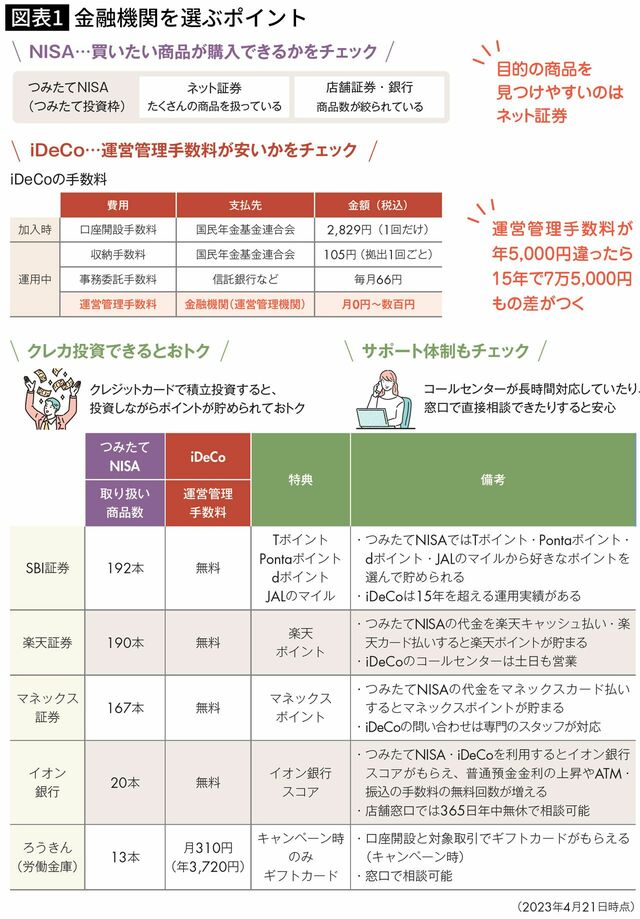

NISAもiDeCoも、原則として1人1口座しか開設できません。金融機関によってサービスが異なるので、よく選んで口座開設しましょう。NISAは、金融機関により商品数が異なります。

ネットで営業しているネット証券ではたくさん扱っていますが、街に店舗を構える店舗証券では数が絞られています。ネット証券のほうが目的の商品を見つけやすいでしょう。またiDeCoでは、加入時にかかる口座開設手数料(2829円)、運用中に毎月かかる手数料(171円)に加えて、金融機関ごとに運営管理手数料がかかる場合があります。

したがって、運営管理手数料がなるべく安い金融機関を選びましょう。無料にしている金融機関もいくつかあります。

また、わからないことが出てきた場合に質問しやすいかも確認しましょう。コールセンターが平日だけでなく土日も対応している、店舗があるなどの金融機関であれば、疑問も解消しやすいでしょう。

株に投資するなら長期で保有するための銘柄選びが大切

サテライト資産のメインは、日本株や米国株といった個別株です。株の銘柄は、長期的な視点で選ぶことが大切です。値上がりが期待できる銘柄は、10年後、20年後も必要とされるビジネスをしており、人々の生活を豊かにしています。

たとえば、人口問題にフォーカスすると、健康・美容・農業などの業界が有望だと考えることができます。また、オンリーワンの強みがある会社や、研究開発、設備投資、人材育成、M&Aに力を入れている会社も有力です。

ネットやテレビの広告、コンビニの新商品、自分と違う世代で流行っているものなどからも、株式投資のヒントを探すことができます。

銘柄選びの際には『会社四季報』を活用しましょう。記事欄の見出しに「独自増額」「最高益」「最高純益」とある銘柄は決算が好調であることを表します。また、過去5期分と予想2期分の売上高と営業利益がともに右肩上がりの好業績銘柄は、市場の暴落からいち早く立ち直る傾向がある狙い目です。

退職金の半分を投資に回すときの「鉄則」

まとまった金額の退職金が手に入ったら、退職金を投資の元本に充てようと考える方も多いでしょう。確かに、元本が多いほど利益を多く狙えるのはその通りですが、退職金を全額投資に回すのはおすすめできません。

相場は常に上下に変動し、どこが高いか安いかはプロでも予測不可能です。そんななかで、退職金を全額投資してしまったら、冷静な判断ができなくなってしまうからです。退職金をもらう前の預貯金額によっても変わりますが、退職金が2000万円であれば、1000万円ほどを預貯金や個人向け国債などの安全資産に割くとよいでしょう。

コア・サテライト戦略を思い出し、安全資産を中心に据えましょう。残りの退職金を投資に回す場合は、投資信託やETFを利用しましょう。ただ、退職金が1000万円あっても、投資のタイミングは複数回に分散させましょう。たとえば「月に50万円投資・計20回」「月に100万円投資・計10回」「1景気サイクルの5年間で積立投資をする」などです。

「安定投資」と「積極投資」、どちらの資産を先に取り崩すか

資産運用には「資産を築く時期」と「資産を取り崩す時期」の2つの時期があります。定年を迎えたあとは、資産を取り崩す時期に入っていきます。資産は、値動きが大きい「積極型資産」と値動きが小さい「安定型資産」に分けることができます。

このうち、先に取り崩すのは株式・仮想通貨・FXといった、比較的ハイリスクの積極型資産です。年齢が上がると、市場が大きく下落した場合、回復を待つのが難しいケースもありますし、資産売却の判断力が衰えるリスクもあります。

相場のいい時期に売却し、安定型資産に移しましょう。複数の商品を持っている場合は、リスクの大きい商品から取り崩します。同じ積極型資産でも、投資信託やETFは一度に全部売らないようにしましょう。

投資信託やETFは、分散投資で値動きを抑えられています。その特性を利用して、運用しながら取り崩すことで、資産寿命を延ばすことができます。また売るときもタイミングを分散させることで、安いタイミングで売ることを防げます。

資産の取り崩し。前半は「定率」、後半は「定額」が賢い方法

資産の取り崩し方には、定額取り崩しと定率取り崩しの2種類があります。定額取り崩しは「毎月(毎年)○万円ずつ」と決まった金額を取り崩す方法です。定額取り崩しは、毎月・毎年の取り崩し額が一定でわかりやすく、生活費のメドを立てやすいメリットがありますが、資産の減りが早いのが難点です。

対する定率取り崩しは、「毎月(毎年)資産の○%ずつ」と資産を一定の割合で取り崩す方法です。定率取り崩しは、定額取り崩しよりも資産が長持ちするのがメリットですが、取り崩し額がわかりにくいのがデメリット。

また、毎年受け取れる金額が年々減っていくことにも注意が必要です。おすすめは「前半定率、後半定額」で取り崩すこと。資産が多いうちは定率で、資産が少なくなってきたら定額で取り崩すようにすると、資産が長持ちし、上手にお金を使えます。楽天証券「定期売却サービス」のように、保有している投資信託を自動的に定率・定額で売却してくれる金融機関もあります。