新NISAで投資を始めようと考えているものの、どのような金融商品を購入すればよいか、悩んでいる人も多いのではないか。

これから投資を始める初心者には、ある程度のリターン(収益)を狙いながら、リスク分散できる「投資信託の積み立て」がおすすめだ。

目次

そもそもNISAと投資信託の違いとは?

投資初心者の中にはそもそもNISAと投資信託の関係性がわからない人もいるかもしれない。

NISAとは資産形成における税制優遇制度の名称で、投資信託はNISAの中で購入できる金融商品の種類を示している。

NISAとは?

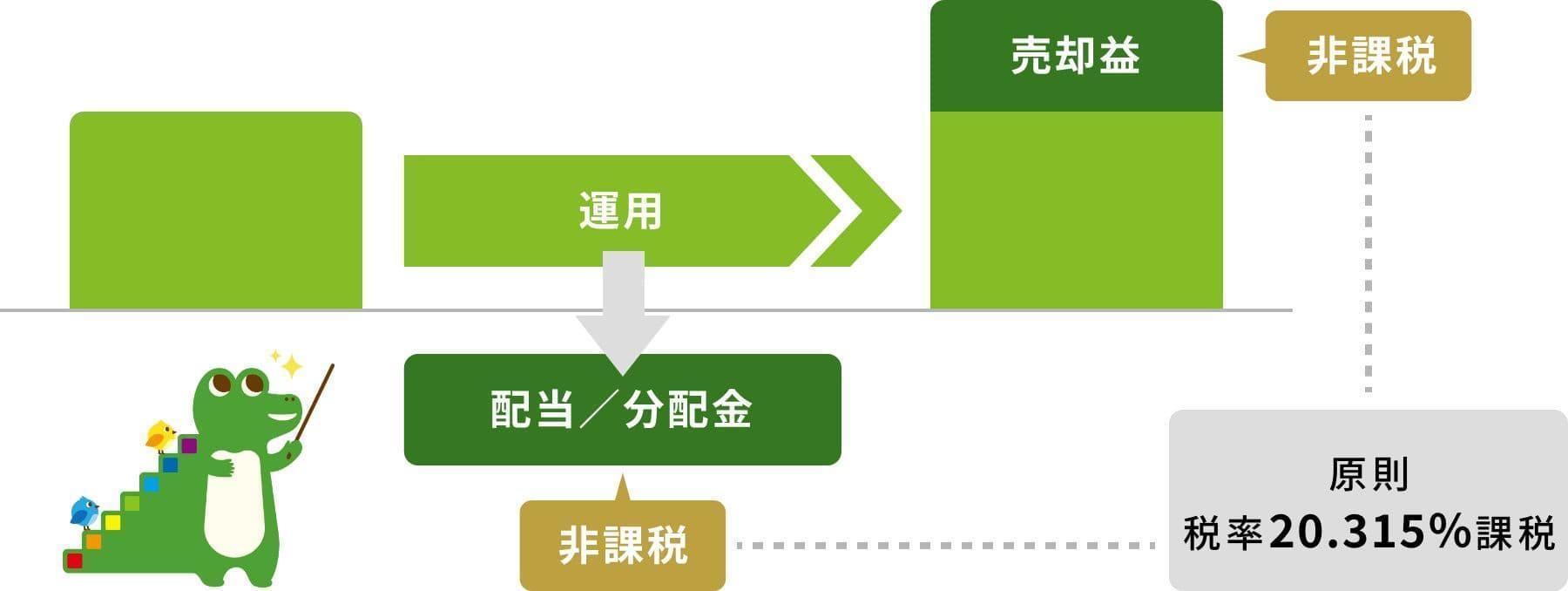

NISAの正式名称は「少額投資非課税制度」で、あらかじめ決められた非課税枠の範囲内で投資すれば、投資で得た利益に税金がかからない制度だ。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルに、日本版ISAとして、NISA(Nippon Individual Savings Account、ニーサ)という愛称がつけられた。

通常、100万円で金融商品を購入し、50万円の利益が出た場合、利益に対して20.315%の税金がかかり、手元には約40万円しか残らない。

しかしNISAで投資をして利益が出た場合、税金がかからないので、50万円がまるまる手元に残る。

NISAの仕組み

投資信託とは?

金融商品を売買するための制度を示すNISAに対して、投資信託はNISAで購入できる金融商品を示す。

NISA口座で取引できる金融商品には株式や投資信託などさまざまな種類がある。

投資信託は、投資家から集めた資金をプロがまとめて運用し、運用で得た収益を投資家に還元するという仕組みで成り立っている商品だ。

つまり「NISAを買う」というのは誤った表現で、「NISAで投資信託を買う」というのが正しい。

NISAで投資信託の積み立てを始めるには、証券会社や銀行などの金融機関でNISA口座を開設し、NISA口座内で投資信託を購入する必要がある。

投資初心者に新NISAでの投資信託の積み立てがおすすめである理由

NISAでは投資信託以外にも、国内外の株式やETF(上場投資信託)、REIT(不動産投資信託)などさまざまな金融商品に投資できる。

投資初心者が新NISAで投資をする場合、投資信託の積み立てがおすすめだ。理由は主に3つある。

価格変動リスクを分散できるから

投資にはさまざまなリスクが存在する。

投資信託は複数の資産や地域に投資先を分散させることで、その中でも特に価格変動リスク(=値動きの振れ幅)を軽減することができる。

例えば、株式投資する場合を考えてみると、1社に自己資金を全額投資した場合、その企業の株価が暴落すると資産が大きく目減りしてしまう。

一方、投資信託で複数の企業に資産を分散して投資した場合、1社の株価が大幅に値下がりしたとしても、他の企業の株価が大きく値上がりしていれば、マイナスを相殺することができる。

投資信託は株式だけではなく、株式と債券を組み合わせたり、株式と不動産を組み合わせたりすることもできる。

投資信託には、投資する国や地域、資産によってさまざまな種類が存在する。

| 投資信託の種類 | 投資対象地域 | |

| 株式型 | 国内型 | 日本の企業に投資できる |

| 海外型 | 全世界、先進国のみ、新興国のみなど、さまざまな国・地域の企業に投資できる | |

| 債券型 | 国内型 | 日本の債券に投資できる |

| 海外型 | 全世界、先進国のみ、新興国のみなど、さまざまな国・地域の債券に投資できる | |

| REIT(不動産投資信託) | 国内型 | 日本の不動産に投資できる |

| 海外型 | 全世界、先進国のみ、新興国のみなど、さまざまな国・地域の不動産に投資できる | |

| バランス型 | - | 国内外の株式や債券に投資できる |

投資信託は異なる値動きをする資産や地域、銘柄を組み合わせているため、一つの商品に投資するだけで価格変動リスクを分散できるのだ。

少額から投資をスタートできるから

株式投資の場合、基本的には100株単位で購入するため、最低でも数万円〜数十万円の元手が必要になる。

しかし投資信託の積み立ては、多くのネット証券で月100円から始められるので、お小遣いの範囲で投資に取り組むことも可能だ。

投資は長期間続けることが大切なので、無理なく継続できる金額から始めることが重要だ。

積立金額はいつでも設定を変更できる。まずは少額で始めて、慣れてきたら徐々に投資金額を大きくするのもよいだろう。

買うタイミングを見極める必要がないから

投資で利益を上げるためには「安いときに買って、高いときに売る」のが鉄則だ。しかし、金融商品の価格が割安なのか、割高なのかを判断することは容易ではない。

一方、積立投資では、毎週や毎月など一定間隔で、一定金額を購入することになる。一定間隔で定額購入し続ける方法を「ドル・コスト平均法」という。

投資信託をドル・コスト平均法で購入した場合のイメージ

価格が上がっても下がっても、一定期間ごとに積み立てていくことで、「高いときには少なく」「安いときには多く」の口数を購入することになり、購入価格が平準化されていく。結果として、高値づかみをするリスクを減らすことができる。

細かな価格変動をチェックすることなく、長期的な視点で資産をコツコツ運用できるのが、投資信託の積立投資に取り組む大きなメリットといえる。

新NISAにおすすめの投資信託の選び方

新NISAで投資信託の積み立てを行う場合、購入できる銘柄数が多いため、最適な投資先を選ぶのが難しい。

特に注意したいのは、新NISAの「成長投資枠」で投資するケースだ。

投資商品が長期の資産形成に向いている投資信託に限定されている「つみたて投資枠」に対し、「成長投資枠」の中には長期の資産形成には不向きな商品も含まれている。

成長投資枠の投資対象商品は、投資信託だけでも1,922本(2024年6月12日時点)あり、中には長期的な資産形成には向いていないことから、投資初心者が「買ってはいけない」といわれる投資信託も含まれている。

長期で資産形成をしたい初心者が、投資信託の銘柄選びで重視すべきポイントは以下の通りだ。

信託報酬が低い銘柄を選ぶ

信託報酬とは、投資信託の運用や管理にかかる費用で、実質的な手数料にあたるものだ。投資額に対して〇%という形で計算する。信託報酬が高すぎると、その分リターンが減ってしまう。

例えば、信託報酬の異なる2つの投資信託に100万円ずつ投資したと仮定する。運用成績が同じでも、信託報酬に1.0%(年率)の差があれば、1年間で約1万円、リターンに差がつく。

投資期間が長くなるほどその差は大きくなるため、長期的な資産形成を目指すなら、信託報酬ができるだけ低い銘柄を選ぶとよいだろう。

| 銘柄名 | 信託報酬 | 純資産総額 | 運用期間 |

|---|---|---|---|

| 楽天・オールカントリー株式インデックス・ファンド | 年率0.0561% | 2,044億9,700万円 | 約11か月 |

| eMAXIS Slim 全世界株式(オール・カントリー) | 年率0.05775% | 4兆572億4,500万円 | 約5年11か月 |

| eMAXIS Slim 全世界株式(除く日本) | 年率0.05775% | 5,356億200万円 | 約6年6か月 |

| はじめてのNISA・全世界株式インデックス(オール・カントリー) | 年率0.05775% | 290億6,600万円 | 約1年2か月 |

| eMAXIS Slim 全世界株式(3地域均等型) | 年率0.05775% | 174億7,700万円 | 約6年5か月 |

純資産総額が100億円以上の銘柄を選ぶ

純資産総額とは投資信託の規模を表すもので、純資産総額が一定額を下回った場合、効率的な運用ができないと判断して「繰上償還」が行われる場合がある。

繰上償還された場合、当初に予定していた期限(償還日)を待たずに投資信託の運用が終了し、意図しないタイミングで損益が確定してしまう。

純資産総額は数百万円程度〜3兆円以上と銘柄によって幅がある。一般的には、投資家から人気があり、運用が上手な銘柄なら純資産総額が増え、人気がなく運用が下手な銘柄は純資産総額が伸びないとされる。

純資産総額は各証券会社の銘柄概要に掲載されている。証券会社によっては、「純資産総額●億円以上」などで条件を絞って投資信託を検索できる。投資初心者の場合、純資産総額100億円以上の銘柄を選んでおこう。

| 銘柄名 | 純資産総額 | 信託報酬 | 運用期間 |

|---|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 5兆1,414億1,300万円 | 年率0.09372% | 約6年2か月 |

| eMAXIS Slim 全世界株式(オール・カントリー) | 4兆572億4,500万円 | 年率0.05775% | 約5年11か月 |

| SBI・V・S&P500インデックス・ファンド | 1兆7,120億6,400万円 | 年率0.0938% | 約5年 |

| 楽天・全米株式インデックス・ファンド | 1兆5,695億9,200万円 | 年率0.162% | 約7年 |

| アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) | 1兆3,529億8,700万円 | 年率1.727% | 約18年4か月 |

一定の運用期間があって実績のある銘柄を選ぶ

設定日とは、投資信託の運用開始日のことを指す。設定日が新しすぎる場合は、過去の運用実績が確認できない。

もちろん、過去の運用実績は将来の運用成績を保証するものではない。しかし、運用実績を参照できなければ、どのくらいのパフォーマンスを見込めるのか推測することも難しくなる。

目安として設定日から3年以上月日がたった銘柄であれば、過去の運用成績もチェックできるので安心だろう。

| 銘柄名 | 運用期間 | 信託報酬 | 純資産総額 |

|---|---|---|---|

| MHAM株式オープン | 約48年 | 年率0.825%※1 | 133億5,200万円 |

| 情報エレクトロニクスファンド | 約40年7か月 | 年率1.65%※1 | 423億9,000万円 |

| ストック インデックス ファンド225 | 約39年 | 年率0.517% | 1,287億9,900万円 |

| MHAM株式インデックスファンド225 | 約38年11か月 | 年率0.55% | 1,926億3,700万円 |

| インデックスファンドTSP | 約38年7か月 | 年率0.572% | 304億1,600万円 |

(2024年9月24日現在)

初心者は「つみたて投資枠」から始めるのがおすすめ

新NISAの成長投資枠の投資対象からは、あらかじめ以下のような投資信託は除外されている。

- 信託期間20年未満の投資信託

- 毎月分配型(※1)の投資信託

- デリバティブ取引(※2)を用いた投資信託

※2…レバレッジをかけて投資できる取引。先物取引やオプション取引、スワップ取引など。

短期間で価格が大きく変動する可能性がある銘柄は対象外になっているため、特徴や仕組みを理解できるのであれば成長投資枠も積極的に活用していくとよいだろう。

ただ、「何を購入すればよいのか全く見当もつかない」という初心者であれば、まずはつみたて投資枠を活用することで銘柄選びに悩むことは少なくなる。

つみたて投資枠の対象銘柄は、金融庁が厳選した長期の積立・分散投資に適した一定の投資信託に限られているからだ。

実際に、投資対象銘柄数は293本(2024年6月7日時点)で成長投資枠の15%程度に絞られており、信託報酬率の平均も0.2〜0.3%程度となっている。

つみたて投資枠の中から投資信託を選べば、「買ってはいけない」商品に手を出してしまうリスクはかなり抑えられるだろう。

NISAや投資信託に関してよくある質問

- 新NISAのつみたて投資枠で運用する投資信託の選び方は?

- つみたて投資枠で運用する投資信託は、リスク許容度に合わせて選ぼう。リスク許容度とは「どのくらいの損失まで耐えられるか」ということだ。

例えば、資金に余裕がある人や、たとえ金融商品価格が大暴落したとしても損失を取り戻すチャンスがある人、大きな値動きにも動じない人はリスク許容度が高い傾向にあるといえる。リスク許容度が高い場合、積極的にリターンを狙える「米国株式型」や「先進国株式型」などがおすすめだ。

一方、資金に余裕がない人や、大きな値動きがあると不安になってしまう人などは、リスク許容度が低い傾向にある。リスク許容度が低い場合、債券が組み入れられた「バランス型」を選ぶとよいだろう。

投資信託の種類が決まったら、純資産総額や設定日も加味しつつ信託報酬が低い銘柄を選ぶようにしよう。

- NISA口座で投資信託は買える?

- NISA口座では投資信託を購入できる。NISA口座を開設してから投資信託を購入するまでは、以下のような手順になる。

購入する手順金融機関によって取り扱っている投資信託の銘柄数に差があるため、口座開設をする際には以下の記事も参考にするとよいだろう。

- 金融機関でNISA口座を開設する

- 投資資金を入金する

- 買いたい銘柄を選ぶ

- 銘柄を注文する