時限的な制度であったこれまでの「つみたてNISA」「一般NISA」(旧NISA)が2023年末で終了し、 2024年から恒久的な制度である「新NISA」が始まった。

新NISAは制度としての期限がなくなっただけではなく、非課税で保有できる金額も拡大している。

投資家にとっては、より長期にわたって多くの金額を非課税で運用できるようになり、いいこと尽くしだ。では、なぜこのような変更が行われたのだろうか?

この記事では、NISAが恒久化された背景とともに、制度の変更点を投資初心者でもわかるように丁寧に説明する。

新NISAを始めるべきタイミングにも触れていくため、本記事を参考に新NISAを活用してほしい。

目次

新NISAが恒久化された背景とは?

新NISAが恒久化された背景には、2022年に「新しい資本主義実現会議」で決定された政府の「資産所得倍増プラン」がある。

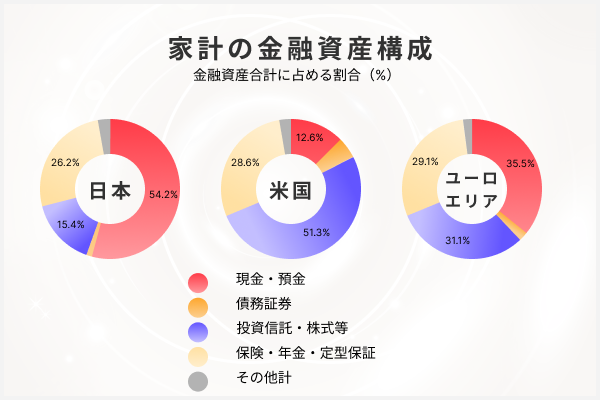

日本銀行の資料によると、日本の家計金融資産約2,000兆円のうち、半分以上がリターンの少ない現預金で保有されている。

PRESIDENT Growth アフィリエイト記事制作チームが作成

投資信託や株式等を足し合わせた割合は約15.4%となっており、米国の51.3%、ユーロエリアの31.1%と比較すると半分以下の割合であることが分かる。

このままでは、日本で大量のお金が現預金として眠ってしまい、投資に向かわないため、日本人の家計はさらに貧しくなっていってしまうかもしれない。

そのような危機感から、政府は「資産所得倍増プラン」を定め、日本の家計において「貯蓄から投資」を実現することで、中間層の所得を拡大し、リスクマネーの供給による企業の成長を目指すことにした。

具体的には5年間でNISA総口座数を1,700万口座(※1)から3,400万口座へ、NISA買付額を28兆円(※1)から56兆円へ倍増させることを目標にしている。

旧NISA制度は、家計の安定的な資産形成の支援と企業の成長資金の供給を目的として導入された。これによって個人の投資が盛んになった一方、旧NISA制度は時限的な制度であったため、制度終了を意識して長期的な投資ができないといった指摘があった。

そこで、政府は2024年からNISA制度の期限をなくして恒久化。個人投資家が長期にわたって資産形成ができるよう、制度を改定したというわけだ。

旧NISAから新NISAへ そもそも何が変わった?

新NISAの開始に伴い、NISAは恒久的な制度となっただけでなく、非課税期間や投資可能額などさまざまな点が改良された。

旧NISAから新NISA移行における制度の主な変更点は次の3つだ。

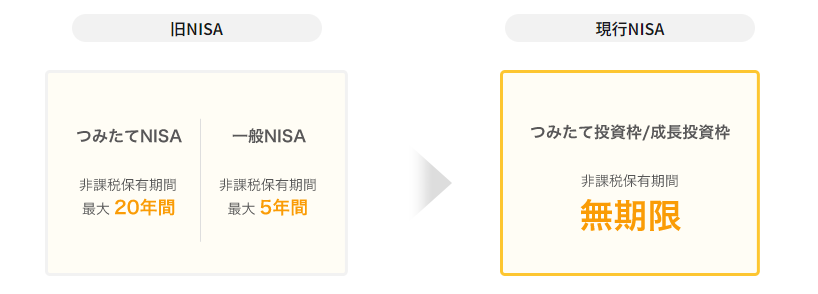

①非課税で運用できる期間が無期限に

新NISAでは、非課税で運用できる期間に期限がない。

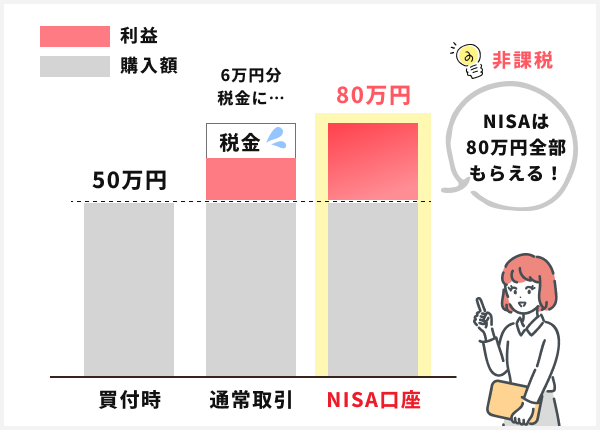

そもそもNISAとは、投資で得た利益と配当金に対する税金がかからない制度だ。

通常、投資で発生する利益と配当金には約20%の税金がかかる。例えば、50万円で購入した株式を80万円に値上がりしたタイミングで売却した場合、通常は利益30万円に対して約20%(約6万円)の税金がかかるため、手元には約74万円しか残らないが、NISAで運用していた場合には、80万円全額を受け取れる。

これまでの旧NISAには非課税期間に制限があり、つみたてNISAの非課税期間は20年、一般NISAの非課税期間は5年であった。

そのため非課税期間以降に資産を売却すると、利益が確定したとしても、通常どおり約20%の税金が課されてしまうことがデメリットとして存在していた。

資産の売却タイミングにかかわらず税金がかからない点で、老後資産の形成などに向けて長期的な資産運用をしたい人にも、新NISAは使いやすい制度といえる。

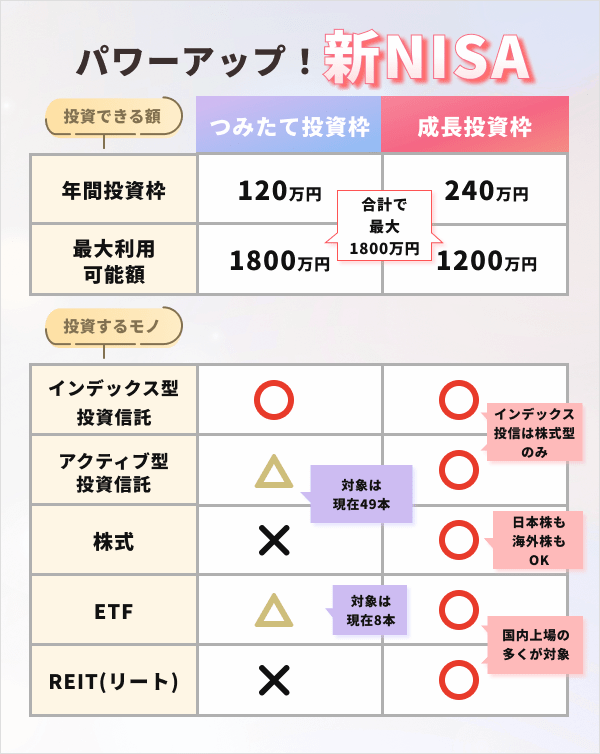

②つみたて投資枠(旧つみたてNISA)と成長投資枠(旧一般NISA)が併用可能に

2023年までの旧NISAにおける「つみたてNISA」と「一般NISA」は別々の口座となっており、どちらで口座開設するかを選択する必要があった。また、つみたてNISAと一般NISAは投資できる商品や金額、非課税期間が異なるため、どちらを使って投資を始めるべきか悩む人も多かった。

ところが、新NISAでは口座が一本化。「つみたて投資枠」(旧つみたてNISA)、「成長投資枠」(旧一般NISA)とそれぞれ名前は変わったものの、2つの枠を併用できるようになり、新NISAは旧NISAに比べて、より活用の幅が広がったといえる。

つみたて投資枠は投資信託積立に特化しており、金融庁が厳選した長期の積立、分散投資に適した投資信託のみがラインナップされている。一方、成長投資枠では投資信託以外にも個別株やETF、REITなどの幅広い商品に投資できる。

そのため、つみたて投資枠で投資信託の積立投資をしながら、成長投資枠で個別株などの取引をする、といった活用が可能だ。

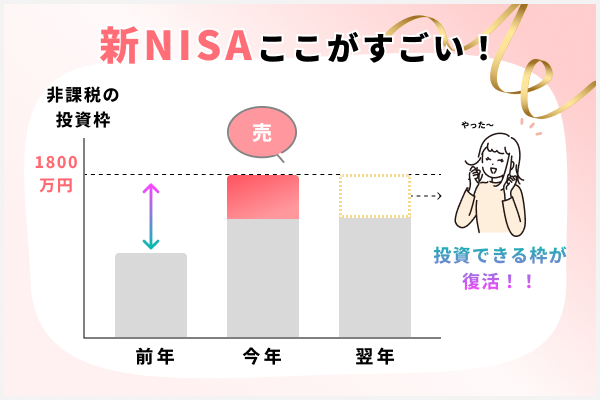

③非課税で保有できる金額が1,800万円に

新NISAは、旧NISAと比べて年間で投資できる金額と非課税で保有できる金額が拡大した。

2023年までの旧NISAで年間に投資できる金額は、つみたてNISAは40万円まで、一般NISAは120万円までに限られていた。保有できる資産額も、つみたてNISAは600万円分、一般NISAは800万円分が上限として設けられていた。

それに対して、新NISAの年間に投資できる金額は合計360万円(つみたて投資枠120万円、成長投資枠240万円)で、保有できる商品は1,800万円分まで(成長投資枠は1,200万円分まで)となっている。

また、保有している商品が1,800万円の上限に達した場合でも商品を売却すれば、再度非課税枠内での投資ができるのも魅力だ。

例えば、年間360万円の投資を5年間続けて1,800万円の上限に達したとする。その場合、200万円分の商品(取得時の価格)を売却すれば、翌年から200万円分の非課税枠が復活し、その年の年間投資額の範囲内で再投資できるようになる。

投資信託を長期保有する人はもちろん、株式を頻繁に売買する人にとっても使い勝手のよい制度となった。

初心者が新NISAを始めるならいつがいい?

前の制度からの改善された新NISAで投資をしたい場合、いつ始めるべきなのだろうか。

結論としては、初心者は「できるだけ早く新NISA口座を開設し、投資信託の積立をスタートする」のがおすすめだ。

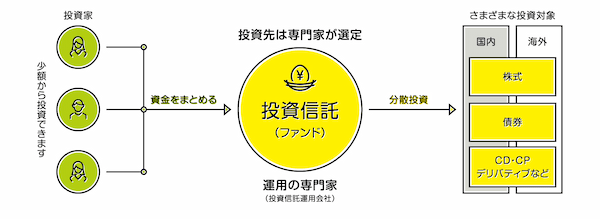

投資信託とは、個人から少額ずつ集めたお金をプロが取りまとめ、投資家の代わりにさまざまな金融資産に投資して運用する商品だ。

ではなぜこの投資信託を積立で運用し、早く始めるべきなのか、それぞれの理由を解説する。

積立投資なら投資を始めるタイミングを見極める必要がないから

積立投資は毎月、毎週、毎日などの一定の決まったタイミングで投資する方法だ。

特に購入金額を一定にする手法をドル・コスト平均法と呼び、ドル・コスト平均法は「安いときにたくさん」「高いときには少しだけ」商品を購入でき、価格が高い時にたくさん買ってしまうリスクを軽減する効果がある。

▼積立投資(ドル・コスト平均法)のイメージ

投資信託を積立投資ではなく、自分で決めたタイミングでスポット購入するという選択肢もあるが、スポット購入で利益を出すには、「安いときに買って高いときに売る」必要がある。しかし、金融商品の価格が安いときを見極めることは投資経験者でも容易ではない。

一方、ドル・コスト平均法を用いるなら、価格が下落しているときや高値のときでも始めるべきタイミングを待つ必要はない。

投資の複利効果を最大限活用できるから

投資信託の積立をできるだけ早くスタートすることで、投資の「複利効果」を最大限活かすことができる。

投資信託の運用方法には「単利」と「複利」の2種類がある。単利は元本のみを運用していくのに対し、複利は元本だけではなく、投資で得た利益を元本に組み入れ、再投資して運用していく。

100万円を年利3%で運用した場合を単利と複利で比較してみよう。今回は計算を単純化するため、税金や手数料は考慮しない。

| 単利 | 複利 | |

|---|---|---|

| 元本 | 100万円 | 100万円 |

| 1年後 | 103万円 | 103万円 |

| 5年後 | 115万円 | 115万9,274円 |

| 10年後 | 130万円 | 134万3,916円 |

1年後の時点では差がつかないものの、10年後には約4万円の差がついており、投資期間が長くなるほど複利効果は大きくなることがわかる。

加えて、早く始めることで単純に非課税枠を使い切りやすくなるというメリットもあるため、新NISAを活用しようか迷っている人はまず口座開設から一歩を踏み出してみよう。

新NISAに関するよくある質問

- 新NISAは旧NISAから改悪された?

- 新NISAは、旧NISA(つみたてNISA、一般NISA)からさまざまな点で改良された。具体的には、非課税で運用できる期間が無期限になり、年間に投資可能な金額が360万円(つみたて投資枠120万円、成長投資枠240万円)に増えた。また、投資信託以外にも個別株やETF、REITなどのさまざまな商品に投資でき、保有できる金額も1,800万円まで拡大した。

さらに、時限的であった旧NISAと異なり、新NISAは恒久的な制度のため、長期にわたって資産形成できる。これらの改定によって、老後のため、子どもの教育資金や住宅購入費を貯めるためなど、さまざまな目的に活用できる制度となった。

- 新NISAのデメリットはある?

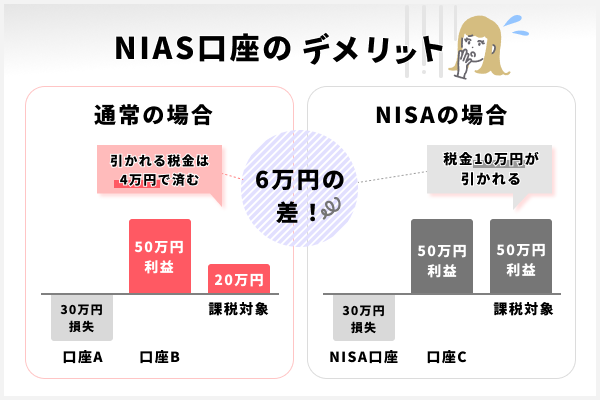

- 新NISA口座での取引で損失が発生した場合、その損失を課税口座(特定口座、一般口座)で発生した利益と相殺できない点は、課税口座と比較した際のデメリットといえる。通常、課税口座での取引では利益と損失を相殺できる。これを「損益通算」という。例えば、同じ年の取引で50万円の利益と30万円の損失が発生した場合、相殺後の利益20万円(50万円-30万円)に対して約20%の税金がかかる。

一方で、新NISA口座で発生した損失は課税口座で発生した利益と損益相殺ができない。同じ年に新NISA口座で30万円の損失、課税口座で50万円の利益が発生した場合、損益通算ができないため50万円の利益全額に税金がかかる。

新NISA口座と課税口座を併用する人は注意しよう。

- 新NISAのメリットは?

- 新NISAのメリットは、投資で得た利益が無期限で非課税になること、投資できる金融商品が厳選されていることだ。通常、投資で得た利益には約20%の税金がかかる。このため、投資で大きく利益が出ても、利益の8割しか手元に残らないが、新NISA口座であれば利益全てが手元に残る。旧NISAであれば非課税で運用できる期間が限られていたが、新NISAでは期限がなくなり、一生涯、非課税で金融商品を運用できる。

また、新NISAのつみたて投資枠の対象銘柄は、金融庁が厳選した長期の積立、分散投資に適した一定の投資信託に限られている。成長投資枠では、選択できる金融商品の幅は広がるが、短期間で価格が大きく変動するリスクが高い投資信託は対象外になっている。新NISAで投資信託積立をスタートすれば、長期投資に向いていない商品に手を出してしまうリスクはかなり抑えられる。

なお、新NISAで運用する資金はいつでも引き出すことができる点、多くの証券会社では口座維持手数料がかからない点もメリットといえる。運用益が非課税となる制度には「iDeCo」もあるが、iDeCoは原則60歳以降しか資金を引き出せず、口座を保有している間は管理手数料がかかる。非課税で資産形成するならまず新NISAを利用するのがおすすめだ。