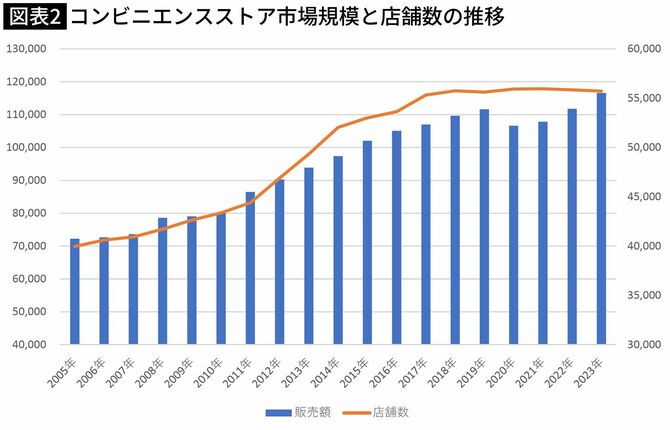

コンビニ業界の市場は飽和しつつある

国内コンビニ市場の成長も鈍化しており、国内ではほぼ飽和状態に達した、という声もある(図表2)。

コロナ禍の前から、コンビニ業界における市場飽和の兆候は表れていて、新規出店が近隣の既存店の利益を損なうことが都市部を中心に頻発、加盟店とコンビニ本部との争議が多発していたことは憶えている人もいるだろう。これは現状の店舗収支構造で出店できる場所が少なくなってきたということであり、コンビニ店舗の現状の商圏をさらに細分化する必要性が高まってきたことを意味している。

簡単に言えば、損益分岐点を下げてこれまでは採算が合わなかった小さい商圏(中小ビル、工場、高齢化団地、過疎地、など)にも出店できるようにする、ということである。これが店舗の省人化、無人化であり、店舗のDX化は概ねこの目的を達成する方向性ということになる。コンビニ大手各社ともに店舗DX化には積極的に取り組んでいるのだが、逆に言えば、ローソンだけが抜きんでているということもない。

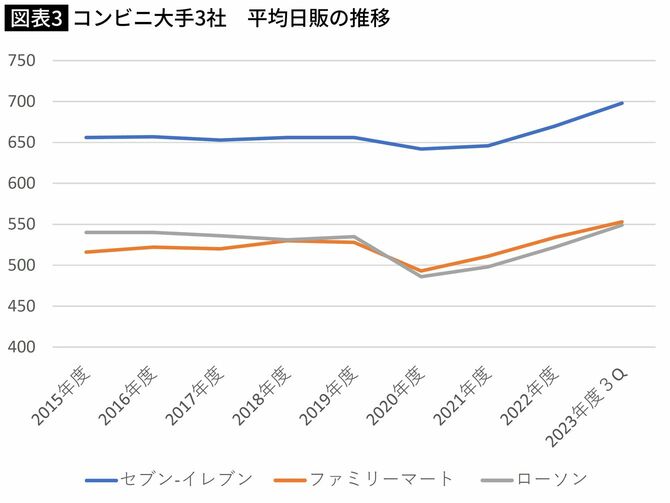

平均日販でも3位が常態化しつつあった

こうなると出店によって逆転することも難しく、店舗あたりの売上を上げていくしか手はないのだが、ローソンの平均日販(店舗あたり1日あたりの平均売上高)は、セブンが70万円弱まで伸ばしている今、54.9万円とかなり下回り、その差は拡大する傾向にある。ファミマにも抜かれて久しく、現状ではセブンはおろか、平均日販でも3位が常態となりつつあった(図表3)。

平均日販に関しては、ローソン、ファミマともに長年、セブンをキャッチアップすべく努力をしてきたのであるが、商品力、企画力の差を埋めることはできなかった。セブンの平均日販に、従来の延長線上で2位以下の企業が追い付く可能性は極めて薄いということなのである。