毎月の余剰額の9倍を投資に回していた

今回、田中家の適正な投資額を見積もるために、つみたてNISAを始める前の家計を拝見しました。

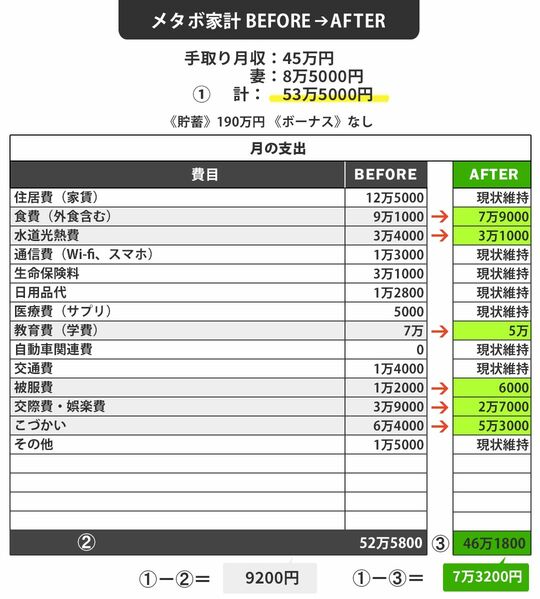

平均して、世帯の手取り月収は53万5000円。支出は家賃12万5000円、食費9万1000円など計52万8000円で、収支の差額は9200円です。家計はギリギリで、貯金は190万円。これまで、夫の残業代や年1回あるかないかのボーナス、祖父母からのお小遣いを貯金に回してきたとのこと。

「このまま現金をちまちま貯めていたのでは、教育費も老後資金も家の金も全然貯まらないから」と、つみたてNISAをスタートしたわけですが、この状態でつみたてNISAをするなら、毎月の積立額は5万円ではなく、最大で9000円です。それでも、この方の場合は本来、貯金もしていかないといけない状態なので無理な設定と言えます。

ボーナスを充てるにしても今のままでは、つみたてNISAにお金を回すことで貯金がストップするうえ、これまで貯めてきた190万円も取り崩さなければなりません。その貯金も、つみたてNISA以外の家電の買い替えや帰省など特別支出でどんどん目減りしていくでしょう。

そもそも、ボーナスなどの臨時収入がないとすると、190万円の貯金から毎月5万円をつみたてNISAに出していたら、3年で預貯金はゼロになり、投資もストップします。果たしてその後、どうするのでしょうか?

同じ元本でも長期間積み立てるほうがお得

投資の原則は「長期・分散・積立」。運用期間が長くなればなるほど利子の総額が大きくなる「複利効果」が得られますから、少額ずつでも、最低でも10年、15年かけて増やして行く方が利益は大きくなります。

金融庁の「資産運用シミュレーション」ページで比較すると分かりやすいでしょう。

例えば、月5万円を3年間、想定利回り(年利)3%で運用できた場合、元本180万円、運用収益8万1000円、最終積立金は188万1000円。一方、月1万円を15年間、同じく3%で運用できた場合、元本は同じ180万円なのに対し、運用収益は47万円で最終積立金は226万9727円と、38万8727円も多くなる計算です。将来のことは正確にはわかりませんが、こういうイメージが持てるわけです。

このようなシミュレーションからいうと、無理して大きな金額を短期間で積み立てるより、自分が続けられる無理のない範囲で長期間積み立てる方が、よっぽどお得だということです。

では、田中家の場合、収支の差額ギリギリの9000円で投資をすればいいのかというと、それもハイリスクです。あと数年で次男の塾代などもかかってくるでしょうし、不測の事態に備えて現金は残さなければなりません。少なくとも生活費の7.5~12カ月分くらいは。

もし、キャッシュが生活費の7.5カ月分以上はゆうに超えている場合なら、月々の差額のうち投資に回す割合を大きくしても構いません。でも、十分に預金もないまま、世の中の流れに乗ってわずかな預貯金を取り崩していく方法は、危険です。「いざとなれば、投資信託の商品を売却して現金を作ればいい」と考える人もいますが、そのタイミングが市場の暴落時であれば、売却したくてもできないでしょう。

世の投資ブームに振り回されることなく、自分の家計を直視し、戦略を立て、自分なりのペースで資金を増やしていくことが大事です。