そもそも財務会計上、使い道を確認しようがない

改正消費税法にもとづいて、2014年4月に消費税率が8%に引き上げられた。その内訳は、国の消費税6.3%、地方消費税1.7%で、消費税の22.3%が地方交付税の原資となるので、8%の実質配分は国4.9%、地方3.1%となっている。

また、2019年10月からの消費税率10%への引き上げの内訳は、国の消費税7.8%、地方消費税2.2%で、消費税の19.5%が地方交付税の原資となるので、実質配分は国6.28%、地方3.72%となっている(8%の軽減税率の内訳は、国の消費税6.24%、地方消費税1.76%)。

しかし、財務会計制度では、特別会計などを設置して「社会保障四経費」を他の歳入・歳出から区分して経理することはしていない。法律で使途を限定しても、財務会計上はそうなっておらず、消費税は使途を特定しない一般財源と変わらない。

地方税法も、地方消費税の使途を明記しているが(72条の116第1・2項)、地方消費税も一般財源に区分されており、自治体に交付される地方交付税も一般財源である。「消費税の社会保障財源化」といっても、地方消費税を含めて消費税は一般財源であり、お金に色はついていないのだから、消費税収が社会保障支出に使われたかは確認しようがない。

法人税・所得税の穴埋め財源になっている

もっとも、消費税のすべてが社会保障の充実に使われているわけではない。

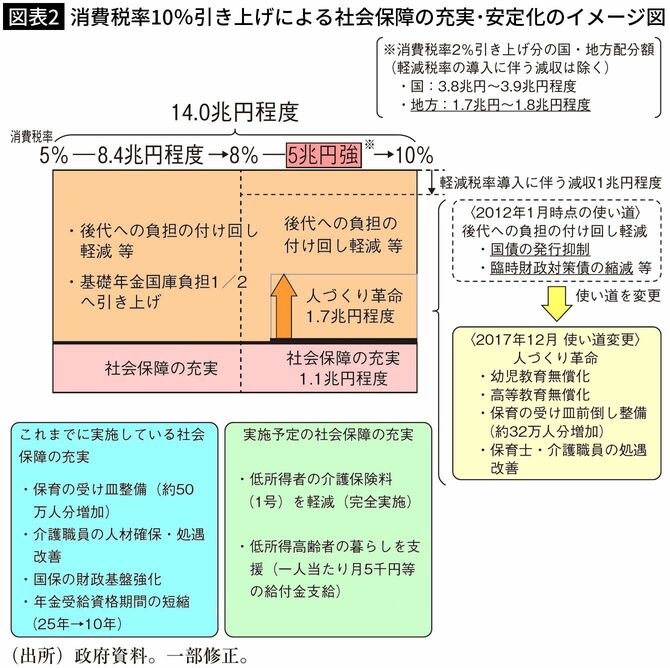

2018年度予算では、税率8%の消費税増収額の合計8.4兆のうち、基礎年金の国庫負担財源に3.2兆円、後代への負担のつけ回し(借金)の軽減に3.4兆円、社会保障の充実に1.35兆円が充てられている。

これをみると、大半は社会保障の安定化(既存の社会保障制度の財源)と借金返済に使われ、社会保障の充実は増収分の16%程度にとどまる。

また、政府は「後代への負担の付け回し」の表現にみられるように、社会保障の費用の大半を借金で賄っているかのような説明しているが、社会保障費は、他の歳出項目と同様、国債を含めた歳入全体から支出されており、所得税や法人税などの税収によっても賄われている。歳入に占める国債の割合は4割程度で推移しているから、それで案分しても、社会保障費のうち借金に依存しているのは4割程度と推計される。

そして、社会保障の安定化に一般財源である消費税収を用いるということは、これまで社会保障費に充てられてきた法人税収や所得税収が浮くことを意味する。つまり、消費税の増収分は、法人税や所得税などの減税による減収の財源に使われたこととなる。「一体改革」がいうように、消費税は社会保障財源になっているというより、法人税・所得税などの減税の穴埋めのための財源になっているといった方が正確だろう。以下、詳しくみていく。