この夏、金融庁の金融審議会 市場ワーキング・グループが発表した報告書「高齢社会における資産形成・管理」が話題を呼んだ。注目されたのは報告書の内容そのものではなく、前提条件の整理の部分だ。高齢世帯の平均的な支出と収入とのギャップから「老後30年で2000万円の取り崩しが必要になる」とした指摘にフォーカスが当たり、「老後2000万円が不足する」との言葉が拡散していった。

ここで出た「2000万円」は一例であり、報告書では各家庭の収入・支出の状況やライフスタイルなどによって不足額は異なると指摘されている。当たり前の話だが、それでもこの話題が人々の耳目を引いたのは、誰もが「公的年金を頼りにしていて老後は大丈夫なのか」と不安を抱いているからだろう。

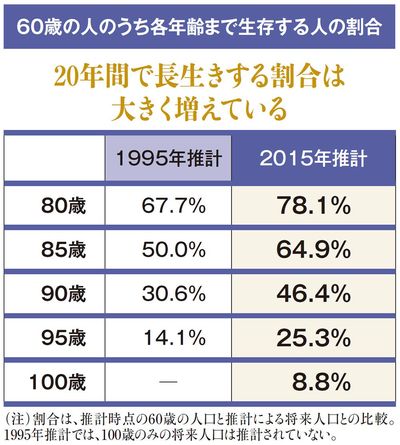

現状の公的年金制度は、若い世代が高齢世代を支える賦課方式を採用している。そのため、少子高齢化の進展に伴い、運用が年々厳しくなっていくことになる。年金制度そのものは、マクロ経済スライドによる年金受給額の調整や、受給開始年齢の引き上げなどの措置によって継続の努力がされている。しかし、公的年金だけでは生活が維持できない水準に低下していく可能性を考えておくべきだ。

自分が働くには限界がある

お金が働く仕組みづくりを

年金だけに頼れないとなれば、ほかに定期収入を得る手段が必要だ。有力な選択肢は、働き続けるか、投資の運用益を生活の足しにするという二つに絞られる。体力に陰りが出てくることを考えれば、給与で家計を支え続けるのは難しいだろう。そこで重要となるのが、「お金が働く」仕組みづくりだ。

現在は資産運用の手段が多様化している。例えばiDeCo(個人型確定拠出年金)は、運用中は掛け金が所得控除の対象となるほか、運用益への課税(20%)が非課税となるなど、節税メリットがある。デメリットは、60歳になるまで引き出せないこと。また、iDeCoは拠出限度額が設定されており、投資できる商品数も限られている。

その点、株式や投資信託、不動産などへの投資であれば、投資金額や売買のタイミングを自分の意思で決められる。それぞれ特有のリスクがあるため、収益を増やすには相応の知識が必要となる。株式投資であれば、流行や政治家の発言などが株価の変動にどう影響するのかを想定して動くことも必要となる。値動きが大きいので、慣れないうちは少額から始めるほうが無難だろう。

不動産投資のなかでも、マンションなどの賃貸不動産から得られる賃料は比較的値動きしにくく、退職後の安定した収益源として期待される。注意すべきは空室リスク。立地や物件の質などにも左右されるため、始めのパートナー選びが重要となる。超低金利の状況が続く現在は借り入れが有利なため、ビジネスパーソンで関心を持つ人が増えている。

将来のお金の不安はどの世代にも共通している課題であり、先延ばししても自然と解消はしない。今できることを始めることが、最善の解決策になる。