「高齢化で財政破綻」は間違い

社会保障を削減し、増税して、財政再建を急がなければならない根拠として、「高齢化が進むと財政破綻する」とする説があります。

日本の政府債務はGDP比で226.4%(2023年3時点)ですが、巨額の赤字があっても、日本は貯蓄率が高く、豊富な個人資産を持っているため、財政赤字をファイナンスできている、と説明されています。

ただ、少子高齢化が進むと、やがてたくさんの高齢者が貯蓄を取り崩して生活することになります。そうなると、個人金融資産が減少するので、いずれ膨大な財政赤字を引き受けられなくなり、財政破綻の危険性が高まる、というわけです。

そのため、今のうちから増税や社会保障支出削減の議論が必要だというのです。

これは真実でしょうか。

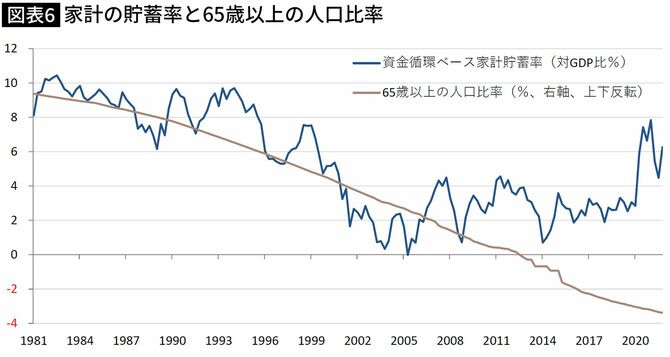

図表6は家計の貯蓄率と65歳以上の人口比率をグラフ化したものです(65歳以上の人口比率は上下を逆転させています)。

確かに、高齢化率と家計の貯蓄率の間には相関関係があります。ただし、相関関係があったように見受けられたのは、2000年前後までの話です。その後、65歳以上の人口比率は引き続き上昇していますが、家計の貯蓄率はむしろ横ばいで推移しています。

これを見る限り、高齢化が進むほど貯蓄率が減る、という現象は起きていません。今後、団塊世代が全員後期高齢者となれば、貯蓄率がより減少することも考えられますが、直ちに財政破綻につながるような規模ではないでしょう。

誰かの負債は誰かの資産

マクロ経済の基本的な考え方は「誰かの負債は誰かの資産」です。

高齢者が貯蓄を取り崩しても、国内で消費に回れば、その分国内企業の収入が増えます。その場合、トータルの「国富(家計・企業資産+政府資産)」は減少しないはずです。

高齢者が貯蓄を取り崩すこと自体は、マクロで見れば、悪いことばかりではありません。

「高齢化によって貯蓄率が下がり、財政破綻する」という論理は成り立たないのです。