「よく分からない」に対面で応えられるのが強み

――しんきんアセットマネジメント投信の成り立ちから教えてください。

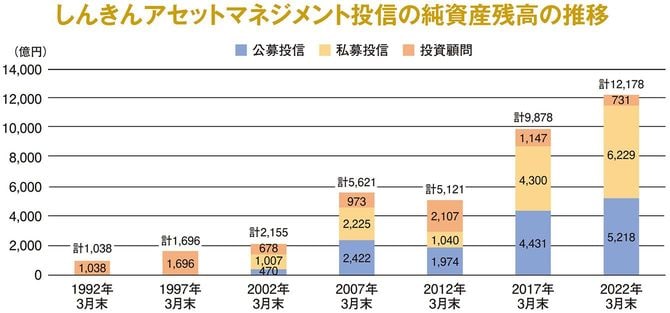

【花岡】当社は信用金庫業界の投資顧問会社として1990年に設立されました。その後、信用金庫での投資信託の窓口販売が解禁されたのを受け、当社も98年から投資信託の組成や運用を開始。現在、信用金庫など機関投資家向けの私募投信、そして信用金庫のお客さまである個人向けの公募投信を提供しています。おかげさまで2022年3月には、純資産残高が1兆2000億円を超えました(投資顧問分を含む)。

――個人のお客さまの資産運用や投資信託への関心に変化は感じますか。

【花岡】やはり高まっていると感じます。経済、社会の先行きが不透明な中、「自身で責任を持って資産形成を」と考える人が増え、投資信託もその手段の一つとなっています。ただ、具体的な商品選択などについては「よく分からない」という方が少なくありません。まさに、そうしたときに思い出してほしいのが信用金庫です。

――どういうことでしょうか。

【花岡】信用金庫が大事にしていることの一つがフェイス・トゥ・フェイスのコミュニケーション。対面で購入する商品や投資金額などを相談できます。今の時代、ネットでさまざまな情報を得られますが、その多くは誰にでも当てはまる一般的な情報。実際の投資では、いつまでに、どれだけの資産形成を目指すのかなど、目標、狙いによって選ぶべき商品も変わってきます。それぞれのライフプランやリスク許容度などを考慮して、個別に相談に乗ることができるのが信用金庫の強みです。

しんきんアセットマネジメント投信自身は直接お客さまに商品を販売していませんが、信用金庫の職員向けに投資信託の販売業務に関する研修をしたり、お客さま向け投資関連セミナーに講師を派遣するなど、資産運用のプロとして多面的なサポートを行っています。

専門の部門を設けてリスク管理を徹底

――しんきんアセットマネジメント投信の代表的な商品を教えてください。

しんきんアセットマネジメント投信株式会社

代表取締役社長

【花岡】運用残高が最も大きいのは国内のリート(不動産投資信託)を投資対象とする「しんきんJリートオープン(毎月決算型)」ですが、当社らしい商品としては「しんきん3資産ファンド(毎月決算型/1年決算型)」や「しんきんグローバル6資産ファンド(毎月決算型/1年決算型)」があります。国内、海外の株式、債券、リートにバランスよく投資した商品で、毎月決算型は運用実績15年以上。とても人気のある商品です。さらに、比較的新しい商品として「しんきんS&P500インデックスファンド」「しんきんUSバランス・プラスゴールド(1年決算型)」「しんきん米国ウォーターファンド」などもあります。

――商品開発で重視していることはありますか。

【花岡】「中長期の資産運用に資すること」「分かりやすい商品であること」。この二つを大事にしています。時々の話題のテーマを追うことより、堅実さを重視。株式、債券、リートなど各分野の専門スタッフがチームを組んで分散投資を行い、リスクを抑え長期的に安定した運用を目指しています。信用金庫のお客さまは一度取引を始めると長いお付き合いになることが多く、その中で将来を見据えてじっくり運用したいというニーズが高い。それに応える商品づくりこそが私たちの役割だと考えています。

リスク管理は運用開始後も徹底しており、運用部門とは別にリスク管理部門を設置。運用方針からずれていないかなど、ファンドごとに日々モニタリングしています。また、コンプライアンスやリスク管理について審議する委員会も原則毎月開催しています。

――その他、パフォーマンス向上のために取り組んでいることはありますか。

【花岡】チームアプローチを基本として、そこに社内のエコノミストやストラテジストも連携。それぞれが垣根なくやりとりし、収集、分析した情報を共有することによって、商品開発、運用の精度を高めています。また一方で、昨年度、一部商品の運用にAI判定を取り入れる新たな取り組みも始めました。

――ESG投資については、どのように捉えていますか。

【花岡】今やESGやSDGs関連の取り組みは、企業の長期的成長、持続可能な社会の実現に欠かせないもの。当社もESG投資に強い関心を持っており、国連が提唱するPRI(責任投資原則)への署名、また独自の責任投資推進室の創設など具体的に動いています。そもそも信用金庫は相互扶助の下、地域の持続的な成長を支えることを目的とした金融機関で、その理念はSDGsとも大いに重なっています。今後もESG投資関連の施策は強化していく考えです。

――最後に読者へのメッセージをお願いします。

【花岡】信用金庫は、お話ししたとおりそれぞれの地域の経済の発展や住民の暮らしを支えることを使命とする金融機関です。そして、それを投資信託商品、また職員向けの研修、お客さま向けのセミナーなどでバックアップするのがしんきんアセットマネジメント投信の役割。2030年までに目指す姿の一つとして「信用金庫にとって必要不可欠な運用会社」を掲げており、商品開発と同じレベルで販売サポートにも力を注いでいます。地域の事情や課題を知り、日々お客さまと向き合っている信用金庫には、きっと皆さんの悩みや希望に応える解決策があるはず。ぜひ一度足を運んでいただければと思います。

【お申込みに際しての留意事項】

■投資信託に係るリスクについて

投資信託は、株式や債券等の値動きのある有価証券等(外貨建資産には為替リスクもあります。)に投資しますので、基準価額は変動します。したがって、預金と異なり投資元本が保証されているものではありません。運用による損益は全て投資者の皆様に帰属します。また、投資信託は、個別の投資信託ごとに投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なりますので、ご投資に当たっては投資信託説明書(交付目論見書)や契約締結前交付書面をよくご覧ください。

■投資信託に係る費用について

(お客様に直接ご負担いただく費用)

●ご購入時の費用……購入時手数料 上限3.3%(税抜3.0%)

●ご換金時の費用……信託財産留保額 上限0.3%

(保有期間中に間接的にご負担いただく費用)

●運用管理費用(信託報酬)……純資産総額に対して、上限年率1.628%(税抜年率1.48%)

●その他の費用……監査費用、信託財産に関する租税、信託事務の処理に要する諸費用、有価証券売買時の売買手数料等および外貨建資産の保管等に要する費用は、ファンドより実費として間接的にご負担いただきます。また、投資信託証券を組み入れる場合には、お客様が間接的に支払う費用として、当該ファンドの資産から支払われる運用管理費用、投資資産の取引費用等が発生します。これらの費用につきましては、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。投資信託に係る上記費用(手数料等)の合計額については、投資者の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。

《ご注意》

上記に記載しているリスクや費用につきましては、一般的な投資信託を想定しております。費用の料率につきましては、しんきんアセットマネジメント投信が運用する全ての投資信託のうち、ご負担いただくそれぞれの費用における最高の料率を記載しております。投資信託に係るリスクや費用は、それぞれの投資信託により異なりますので、取得の申込みに当たっては、販売会社から目論見書をお渡ししますので必ず内容をご確認の上、ご自身でご判断ください。

ご投資される際には、事前に投資信託説明書(交付目論見書)や契約締結前交付書面をよくお読みください。

しんきんアセットマネジメント投信株式会社

金融商品取引業者 関東財務局長(金商)第338号

加入協会/一般社団法人投資信託協会 一般社団法人日本投資顧問業協会