コロナ禍は、資産形成においてピンチか、チャンスか──。もちろんそれは、個々の資産状況などにもよるが、少なくともこの約1年半の間、投資への関心は高まったといえるだろう。昨年の春以降、証券会社の新規口座開設が急増。そうした報道も相次いだ。背景にあるのは、「将来の不確実性が高まり、自己防衛が必要」「コロナ禍での金融商品の値下がりはチャンス」といった個人投資家の考えである。

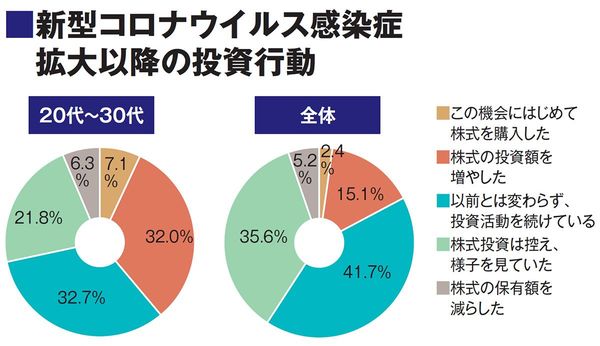

社会の変動は資産形成の契機になり得る。そうした考えを持つ人が少なくないことは、日本証券業協会の調査でも示されている。「新型コロナウイルス感染症拡大以降の投資行動」については、下のグラフのとおり。「この機会にはじめて株式を購入した」「株式の投資額を増やした」「以前とは変わらず、投資活動を続けている」人の割合が全体の約6割を占めている。

さらに若い世代(20代~30代)では、新たに投資を始めたり、投資額を増やした人の割合がいっそう高くなっており、能動的な取り組みの重要性を強く感じていることがうかがわれる。

資産運用においても“経営戦略”が重要に

コロナ禍で安定的な資産運用を目指す人たちの間では、不動産への投資も見逃せない選択肢となっている。

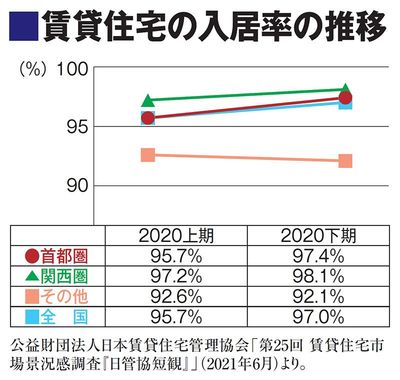

マンション経営などの一つの特徴は、景気変動の影響を受けにくいことだ。好況、不況にかかわらず、賃貸住宅に住む人は一定数存在するため、家賃や入居率が急に大きく変動する可能性は低い。実際、公益財団法人日本賃貸住宅管理協会の調査による「入居率の推移」は下のグラフのとおり。コロナ禍の始まりが含まれる2020年上期と同年下期とで大きな差は出ていない。

とはいえ、投資する物件の見極めは重要だ。コロナ禍において、「外国人や学生を入居者の主な対象としていた物件は相応の影響を受けた」との専門家の指摘もある。社会情勢がどんな賃貸入居者層に影響を与えるか、予測するのは難しいが、物件の変化への対応力は意識しておく必要があるだろう。

マンション経営においては、まさに“経営戦略”が重要であり、それを立案するのが面白さでもある。どのような立地、タイプ、設備の物件を選ぶか。どんな入居者をターゲットとするか。例えば最近は、「おうち時間」や建物のセキュリティを重視する人も増えている。そうしたニーズにどう応えるか。金融商品への投資と違い、物件に足を運び、自らの目で確認して、戦略を練ることも可能だ。

チャンスを生かすには具体的な行動が求められる。これはビジネスでも、資産運用でも共通である。変化の時代においても、前向きな一歩こそが重要となるだろう。