変化の時代には、それを生かした成長企業が存在する

――まず、具体的な運用状況から教えてください。

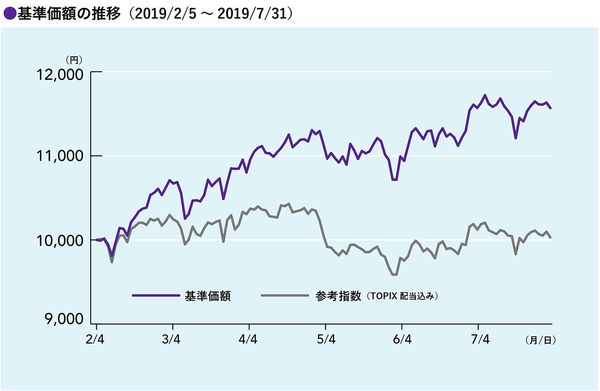

【古賀】2月5日に運用を開始し、7月末時点(インタビュー時)で基準価額は1万1568円。騰落率は15.7%です。この間のTOPIX(配当込み)の騰落率は0.3%ですから、しっかりとした成績が出せていると考えています。また月別でみても、いずれの月も市場平均を上回っており、順調なスタートを切ることができました。

当ファンドは、「アクティブ元年・日本株ファンド」という名前のとおり、良質なアクティブ運用の商品を提供し、まさにお客さまの“アクティブな人生”をサポートしたいとの想いから開発したもの。もちろん、資産形成をする上ではインデックスファンドも選択肢の一つですが、今後の日本経済全体の成長を考えたとき、いい銘柄をきちんと選び出して投資をしていくアクティブファンドの重要度は高まっていくと考えています。

――運用会社の“目利き力”が大事になりますね。

【古賀】おっしゃるとおり、プロである私たちの存在価値がいっそう問われる商品といえます。その点は、確かな実績を持つチームが運用を担うことで期待に応えていきたい。そう考えています。

当ファンドの運用チームは4人。うち3人は20年以上国内株式の運用に携わっており、それぞれが数多くの企業取材を年々積み上げてきました。もう1人は若手ですが、ベンチャーやスタートアップ企業などの取材を通じて新規ビジネスの知見を積み上げ、当ファンドの銘柄選択の幅を拡げています。チームの機関投資家向け代表ファンドは、2003年7月に運用を開始し、当ファンドの信託報酬を控除しても、およそ16年間でパフォーマンスが約10倍になっています。その中で培ってきたノウハウを今回のファンドでも存分に生かしていきます。

――日本株の魅力や可能性は、どんなところにありますか。

【古賀】ポイントは、今が“変化の激しい時代”であるということでしょう。社会、経済の情勢が目まぐるしく変わる現在、個々の企業に目をこらすと、そこには変化をリードしている会社、変化に対応して新たな商品やサービス、仕組みを生み出している会社が必ず存在する。変化の時代とは、いわば差が付く時代でもあります。そうした中で“未来を創る企業”を見いだし、投資していくことに、大きな魅力があると感じます。

三井住友DSアセットマネジメント

株式運用第一部

アクティブチーム

シニアファンドマネージャー

1997年に千代田生命保険(現ジブラルタ生命保険)入社。翌年から国内株式運用業務に従事。その後、2001年3月にトヨタアセットマネジメント(現三井住友DSアセットマネジメント)に入社し、同社を代表するアクティブファンドの運用を立ち上げから約10年間担当し、リスクを抑えつつ市場平均を上回る良好な実績を残す。三井住友DSアセットマネジメントでは、徹底したリサーチに基づく銘柄選択手法に磨きをかけ、機関投資家向けファンドの実績に貢献。

具体的な組入銘柄について、いくつか紹介しましょう。まずは、基準価額の上昇に最も寄与した銘柄であるライク株式会社。人材紹介サービス業を中心にして、M&Aで保育や介護事業にも参入しています。例えばケータイショップなどに人材を送り、質の高さが評価されている。また、グループ会社で認可保育園を展開するなど、深刻な人手不足という社会課題に敏感に反応しています。

株式会社神戸物産も、当ファンドの基準価額の上昇に大きく貢献している企業です。「業務スーパー」などをフランチャイズで展開し、業績を伸ばしています。輸入食材やプライベートブランドをうまく取り入れ、価格優位性を確保しているのが強み。最近は時流をとらえたタピオカ関連商品も好調でした。また、出店コストを抑えるスタイルで店舗数も拡大しています。

もう一つ、株式会社メンバーズ。進展するデジタルマーケティングの分野で支援チームを大手企業に送り込むなどしています。IT人材を非常に大切にし、その価値の向上に強いこだわりを持っているのが特徴。それが評価され、人が集まり、事業が拡大するという好循環を生んでいます。

――必ずしも、「誰もが知る大企業」ではありませんね。

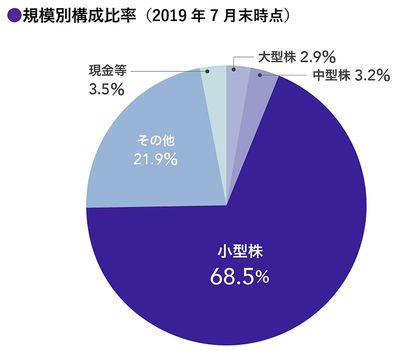

【古賀】組入銘柄の多くは、結果的に中小型株が中心になっています。ただ、これはまさに“結果的”にそうなったに過ぎません。運用チームでは、銘柄選定にあたって、企業規模や業種などの枠組みを一切設けていません。4人のファンドマネージャーが、それぞれ自身の経験や感性に基づいて、リサーチを行っています。選定の基準を言葉にするなら、「ちょっと先の未来に、企業価値が高まっている企業、市場評価が高まっている企業」。これが運用チーム内で共有している視点です。

多角的な視点を重視し、バランスの取れたファンドに

――「ちょっと先の未来」というのは興味深い表現です。

【古賀】もちろん、遠い先の未来も大事なのですが、これだけ時代の変化が激しいと、10年、20年先を予測するのは難しい。であれば、数年、または数カ月の単位で将来をしっかり分析しよう。その積み重ねこそが中長期的な成長の基盤になる、というのが私たちの考えです。

――どのようにして有望な企業を見極めていくのでしょうか。

【古賀】特に重視しているのが企業取材です。4人で年間2,000件以上ですから、一人平均500件以上になります。取材対象となる企業探しは、それぞれが多様な手段を使い行っています。財務情報をスクリーニングしたり、各種報道から発想を広げて関連企業を抽出したり。また、ある企業の取材をしている中で別の企業の名前が出て、数珠つなぎ的に対象が増えていくこともありますね。

お話ししたとおり、この段階から4人それぞれが自分の判断で取材対象を決めています。業種を分担することもありません。なぜなら実際の経済において、どの業種がどれだけ成長するか、事前には当然わからない。枠を設けて動くより、各自が自由な判断に基づいて行動する方が“多角的な視点”が確保できると考えています。

――企業取材では、例えばどんなことをヒアリングするのでしょうか。

【古賀】市場環境、どんなビジネスモデルで戦っているのか、武器は何なのか……いろいろです。私自身は、成長戦略について詳しくお聞きすることも多いですね。その上で、経営トップとお話しできれば「何に最も時間を使っているか」などをお聞きしますし、役員の方には「成長戦略をどう解釈しているか」などを確認したりもします。

成長戦略の中身も重要なのですが、加えて大事なのは、それが会社全体にきちんと浸透し、整合性の取れた、一体感のある活動につながっているかです。立派な戦略はあるけれど、社長の本当の関心事は別にある、また役員が戦略の本質を理解していない、ということでは意味がありません。

その意味では、成長戦略が“具体的な言葉で語られているか”というのも大切なポイントです。企業が一つの方向に進んでいくには、社員の足並みが揃っている必要がある。それを実現するには、外部の人間にも伝わるくらい、戦略が明確でなければなりません。運用会社として、そうした部分にもしっかり目を向けて、成長の“確からしさ”を判断しています。

――企業取材では、語られたことの背景や裏側にあるものも大事なんですね。

【古賀】そう思います。四半期に一度くらいの頻度でお会いするある社長さんから「古賀さんは、いつも同じことを聞くね」と言われることがありますが、実はこれも大事なこと。繰り返し同じことを尋ねるから、相手の返答に変化があれば気づくことができ、それが企業分析の貴重な材料になるのです。

そうしてさまざまな形で収集した情報やデータを分析し、銘柄選定、投資判断を行うのが私たちの次の大事な仕事になります。ここで生かされるのが過去に多くの会社を取材する中で蓄積してきたノウハウにほかなりません。取材後にそれぞれの企業がどう動いたかをきめ細かくウォッチしていくと、当然ある企業は見事に戦略を実現して成長を果たし、別の企業は戦略が頓挫して業績が悪化していきます。ではいったい、どういう戦略、人材、企業文化が、どう掛け合わさると成長の確率が高いのか、もしくは低いのか。私たちは、実地でそうしたことを感じ取っています。その中で積み上げてきた知見こそが、私たちの最大の強みだと考えています。

――4人のファンドマネージャーがそれぞれに知見を持っているわけですね。

【古賀】銘柄の追加や入れ替えについても、各自が現状の「アクティブ元年・日本株ファンド」のポートフォリオを踏まえ、提案を行います。いつも特定の誰かが判断するとなると、偏りが生じる可能性が高まってしまう。ここでも、多角的な視点がファンドの強さにつながっていると思います。

――最後に、「アクティブ元年・日本株ファンド」に関心を持つ投資家にメッセージをお願いします。

【古賀】何より、徹底したリサーチ、企業取材を基本にして、「ちょっと先の未来に、企業価値が高まっている企業、市場評価が高まっている企業」を探し出していくというスタンスは変わりません。まだ新しいファンドですが、不安定な日本株市場の中で、これまでのところきちんとした企業価値の見極めができていると自負しています。

繰り返しになりますが、中長期の資産形成を考えたとき、アクティブファンドに一定の資産を振り分ける意義は今後ますます大きくなるでしょう。その中で私たちも実績を重ね、投資家の皆さんとの間に信頼関係をつくっていければと思います。

投資信託のリスクと費用について

●投資信託に係るリスクについて

投資信託の基準価額は、投資信託に組み入れられる有価証券の値動き等(外貨建資産には為替変動もあります。)の影響により上下します。基準価額の下落により損失を被り、投資元本を割り込むことがあります。

運用の結果として投資信託に生じた利益および損失は、すべて受益者に帰属します。したがって、投資信託は預貯金とは異なり、投資元本が保証されているものではなく、一定の投資成果を保証するものでもありません。

投資信託の主なリスクとして、株式市場リスク、債券市場リスク、為替変動リスク、信用リスク、カントリーリスク、市場流動性リスク等があります。

●投資信託に係る費用について

当社直販ファンドにご投資いただくお客さまには以下の費用をご負担いただきます。

◇直接ご負担いただく費用購入時手数料:ありません / 換金(解約)手数料:ありません / 信託財産留保額:上限0.15%

◇投資信託の保有期間中に間接的にご負担いただく費用信託報酬:上限 年 1.404%(税込み)その他費用:監査費用、有価証券の売買時の手数料、デリバティブ取引等に要する費用(それらにかかる消費税等相当額を含みます。)、および外国における資産の保管等に要する費用等が信託財産から支払われます。また、投資信託証券を組み入れる場合には、お客さまが間接的に支払う費用として、当該投資信託の資産から支払われる運用報酬、投資資産の取引費用等が発生します。これらの費用等に関しましては、その時々の取引内容等により金額が決定し、運用の状況により変化するため、あらかじめその上限額、計算方法等を具体的に記載することはできません。

※なお、お客さまにご負担いただく上記費用等の合計額、その上限額および計算方法等は、お客さまの保有期間に応じて異なる等の理由によりあらかじめ具体的に記載することはできません。

※上記の費用のうち、税込の料率は基準日現在の消費税率(8%)の場合であり、10%となった場合には変更となります。

≪ご注意≫

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、当社直販ファンドにおける、それぞれの費用の最高の料率を記載しております。投資信託に係るリスクや費用は、それぞれの投資信託により異なりますので、ご投資をされる際には、事前に投資信託説明書(交付目論見書)や目論見書補完書面等を必ずご覧ください。

・投資信託は、預貯金や保険契約と異なり、預金保険・貯金保険・保険契約者保護機構の保護の対象ではありません。また、三井住友DSアセットマネジメントでご購入の場合、投資者保護基金の支払対象とはなりません。

・投資信託は、クローズド期間、国内外の休祭日の取扱い等により、換金等ができないことがありますのでご注意ください。

投資信託に係る情報提供について

・当サイトで提供している個別投資信託の運用実績その他の情報は、当該投資信託の将来の運用成果等を示唆あるいは保証するものではありません。

・当サイトの内容につきましては三井住友DSアセットマネジメントが信頼性が高いと判断した情報等により作成したものですが、その正確性・完全性を保証するものではありません。

・当サイトにインデックス・統計資料等が掲載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。

・当サイトに評価機関等第三者による投資信託・運用者に対する評価・分析が掲載される場合、その評価・分析は過去の一定期間の実績を評価したものであり、将来の運用成果等を保証するものではありません。

・当サイトに掲載している情報の内容(リンク先のサイト含む)に関しては、万全を期しておりますが、当サイトに記載された情報を使用することによって被ったいかなる損失についても、三井住友DSアセットマネジメントが補償するものではありません。

・当サイトに掲載した内容は作成基準日現在のものであり、将来予告なく変更または廃止される場合がありますのであらかじめご承知おきください。

・当サイトに投資信託説明書(交付目論見書)と異なる内容が存在した場合は、最新の投資信託説明書(交付目論見書)が優先いたします。

・当サイトに掲載している投資信託は、お客さまの投資目的、リスク許容度に必ずしも合致するものではありません。投資に関する最終決定はお客さまご自身の判断でなさるようお願いいたします。

〔2019年9月1日現在〕

三井住友DSアセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第399号

加入協会:一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会

Copyright© Sumitomo Mitsui DS Asset Management Company, Limited All rights reserved.