新NISAがスタートし、これまで投資経験のない人の参入が増えている。市場の上昇・下落に一喜一憂せず、上手に資産を殖やすコツはないものか。ウェルスナビCEOの柴山和久さんは「投資に『絶対』や、わかりやすい正解はない。でも、長期・積立・分散を実践して、時間を味方につければ、普通の人でもしっかり資産形成ができる」という――。

※本稿は、柴山和久著『新しいNISA投資の思考法』(ダイヤモンド社)の一部を再編集したものです。

一括と積立、迷ったらどっち?

資産運用に関するセミナーではよく、「一括投資と積立投資はどちらがおすすめですか?」という質問をいただきます。

「迷ったら一括投資だけでなく、積立投資も組み合わせるのがおすすめです」とお答えしています。積立によってリスクを下げることができるからです。

ただし、積立のほうが一括よりも資産が多く増えるとは限りません。本質的に重要なのは、どうすれば長期投資を続けられるか、です。詳しく説明します。

積立投資でリスクを抑えられる

積立投資は、金融危機で相場が大きく下がったときに特に効果を発揮します。具体的に見てみましょう。

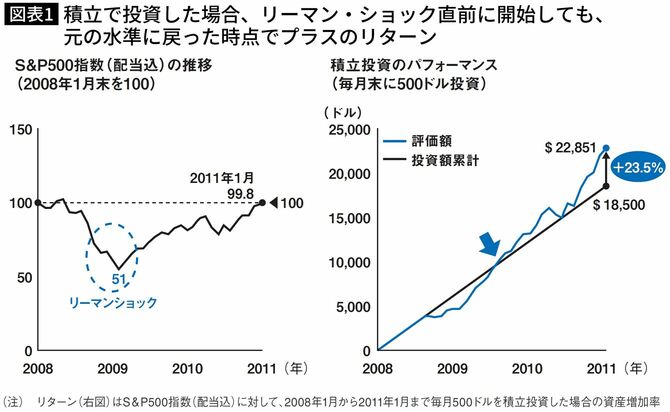

図表1は、リーマン・ショック直前の2008年1月から3年間のS&P500指数(アメリカの代表的な株価指数の1つ)の推移と積立投資のパフォーマンスを示したものです。

リーマン・ショックの直前に積立投資を開始した場合、相場が元の水準に戻った時点でプラスのリターンになっていました。

金融危機に限らず、相場が下がって、やがて回復していくとき、一括で投資をすると、資産が減ったあとで元に戻るだけです。

それに対して積立を続けた場合は、株価が下がったタイミングで、追加で安く投資をすることができるので、相場が元に戻っただけで、プラスのリターンになります。