投資の損失は損益通算・繰越控除しよう

損益通算は、複数の口座で生まれた利益と損失を相殺することです。利益と損失を相殺することで、投資の利益にかかる税金を少なくできます。

たとえばある年に、口座Aでは30万円の利益、口座Bでは50万円の損失があったとします。このとき、確定申告をしないでいると、口座Aの利益には税金がかかってしまいます。しかし、確定申告をすると、利益と損失を相殺した金額に対して税金を計算できるようになります。この場合は、相殺しても20万円の損失ですので、税金はゼロになります。

さらに、損益通算しても損失があるときには、繰越控除も利用できます。繰越控除では、損失を最大3年間繰り越して、利益から差し引くことができます。この例では、まだ20万円の損失があるので、3年間、20万円までの利益をこの損失と相殺できます。

ただし、投資の利益を非課税にできるNISA(ニーサ・少額投資非課税制度)やiDeCo(イデコ・個人型確定拠出年金)は損益通算や繰越控除の対象外なので、ご注意ください。

なお、投資といえば、2021年は仮想通貨(暗号資産)の価格が大幅に値上がりしたため、儲かった方もいるかもしれません。しかし、仮想通貨による利益は雑所得となり、給与所得などの所得を合算した「総合課税」の対象に。株式投資や投資信託の利益にかかる税金は一律20.315%ですが、総合課税は所得の5%〜45%の税率で所得税が課されることになります。仮に、所得税が45%の場合、住民税(10%)と合わせて税率は55%。税率が高いことには十分注意が必要です。

申告の必要があったのにもかかわらず申告しなかった場合は、無申告加算税や重加算税が課されます。経費計上ができる部分はないのかしっかり準備の上、確定申告に臨んでください。

仮想通貨の利益は、総合課税の対象になるので、大きく利益が出た年はふるさと納税をすることで、通常よりも豪華な返礼品を手に入れるという視点も忘れないでおきたいところです。

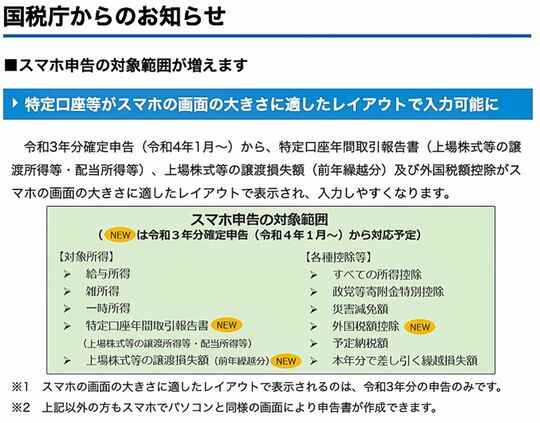

スマホ確定申告が便利

会社員の確定申告についてご紹介してきました。「ぜひ確定申告しよう」と思った方も「面倒だけどやらないと」と思った方もいるでしょう。

どちらの場合でも、ぜひ取り組んでいただきたいのがスマホ確定申告です。国税庁の「確定申告書作成コーナー」にアクセスし、画面の指示に従って操作するだけ。簡単に手続きが可能です。税務署にわざわざ行かなくても確定申告ができるので、手間もかかりません。

収入が右肩上がりでは増えていかない今だからこそ、支出をなるべく減らすことが大切です。確定申告をして税金を減らすことができれば、手元に残るお金が増えることになります。

「脱税」はNGですが、「節税」は合法です。少しでも税金が減らせそうならば、確実に確定申告しましょう。