毎年110万円までなら税金がかからない

図を拡大

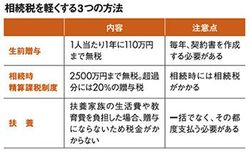

相続税を軽くする3つの方法

相続税を軽くする3つの方法

富裕層でなければ、日頃から相続税のことを気にしている人は多くありません。しかし、相続財産が多くなるにつれて相続税の税率も10~50%までアップしていくので、資産の多くを現金で持っている人は生前贈与を進めておいたほうが無難ですね。妻や子ども、孫に一人当たり年間110万円ずつの控除枠が設けられており、その範囲内なら税金がかかりません。これは相続人に限らず、誰でも構わないことがポイントです。つまり、孫も入れて10人いれば、1年間で110万円ずつ、合計1100万円を渡しても、無税になります。

突然「お金が欲しい」とは、子どもや孫でも、なかなか切り出しにくい話かもしれませんが、マイホームを買うときが好機。特に泣きつかなくても、「オマエたちで出せるのか?」と親から手を差し伸べてくれがちです。それに、孫のための教育費も喜んで出してくれるものです。

ただし、生前贈与と認められるためには、毎回きちんと契約書を交わしたうえで振り込み記録を残しておく必要があります。たとえば、「毎年100万円ずつ20年間贈与していく」という話が父親からされたとします。今の親の年齢が70歳とすれば、最後に贈与してくれる頃には90歳。その頃にはボケてしまっているのではないかと心配して、「20年間にわたって毎年100万円ずつ渡す」という契約を提案する子どももいます。でも、この内容では、契約したときに2000万円を一括で受け取ったとみなされてしまい、贈与税がかかることになります。必ず、毎年個別に契約書を交わさないといけません。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント