失業やけが・病気以外の収入減は保険でカバーできない

理由3 保険で備えることが常に合理的とも限らないから

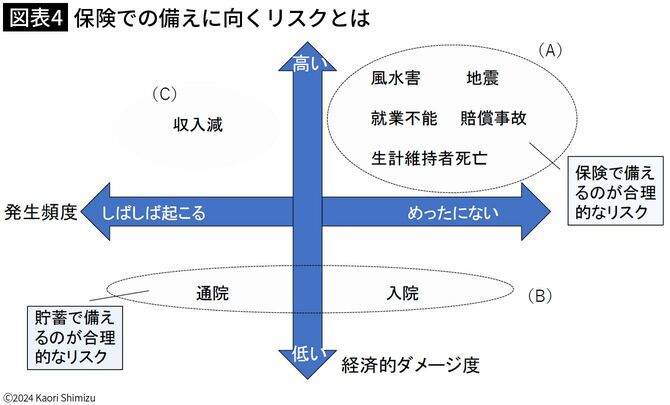

いざというときのための保険とは言え、保険が常に合理的な備えとは限りません。「よりもらえそうなリスク」にこそ保険をかけようとする、つまり目先のソン・トクが優先されがちな傾向があるのですが、保険はそもそも家計の危機管理策なのです。

自分ではどうにもならない事態だからこそ、コストを負担しても支えを確保しようというのが保険の本来の趣旨。こうした考え方を踏まえると、備え方についての考え方の大枠は、以下のように整理できます。

(A)公的な給付が不十分、かつ手元のお金では対応が困難

(B)公的な給付がある程度確保でき、かつ手元のお金で対応が可能

(A)に該当する事態は、災害や損害賠償が代表的。公的給付はないか限られ、ほぼ保険で備えるしかないリスクです。生計維持者の死亡や就業不能等に公的給付はありますが、保険で補完したほうがよい場合もあります。

(B)に該当する事態は、一般的な入・通院が代表的です。手元のお金で対応が可能で、必ずしも保険加入が必要でないリスクが当てはまります。

なお、現役世代に常に付きまとい、かつ日々の暮らしに即座に影響する深刻なリスクに収入減があります[図表4中の(C)]。しかも、失業や傷病が原因でない収入減そのものをカバーできる公的給付や民間保険はありません。収入回復までをやり過ごせる程度の貯蓄を平時に積み上げておくことが現実的な備えになりそうです。

このように、家計への影響大でも保険で備えられないリスクもあり、だからこそベースの備えとしての貯蓄がより一層重要になるのです。

国と職場の保障内容を知ることが最重要

これまで見てきたように、新社会人や結婚前の共働きカップルは、少なくとも現時点では生命保険は不要で、医療保険の必要性もあまりない、という冒頭の結論に戻ります。

このライフステージではとりわけ、まずは既にある保障を理解して、貯蓄を積み上げることが優先されます。いずれ経済的な責任を負い保険が必要になったときも、貯蓄が積み上がっていれば加入を最小限に抑えられるでしょう。

こうした方法で準備を進めれば、結果的にお金を貯めやすく、“保険ビンボー”に陥ることもなく、かつ不測の事態でもダメージを受けにくい家計を作ることができます。