お金の準備をしないと、定年退職して定期収入がなくなった際に生活費が不足する可能性大。未来を守るには長期スパンでの資産運用が大切です。どんな投資でどんな効果が得られるか、FPの藤川太さんと一緒にシミュレーションで検証しましょう。

前回までの連載(http://woman.president.jp/category/pw00037)で明らかになったのは、お金をためている人が積極的に投資して資産運用しているのに対し、ためていない人はほとんど何もしていないこと。

やはりお金の不安を解消するとなると投資は不可欠なのでしょうか? FPの藤川太さんは「もし効率的に資産を増やしたいなら、投資したほうがベター」と話します(ちなみに、【「スーパープア」にならないために、今すぐ始めるべき6つの法則 http://woman.president.jp/articles/-/745】、【家賃収入で悠々貯蓄! 30代で不動産運用、3つのポイント http://woman.president.jp/articles/-/767】で解説している崔さん、横山さんも同意見でした)。

「今後も日本で生活するなら、自分で資産形成する必要があります。日本は少子高齢化が進み、年金不安や社会保険料の負担増、増税といった国民生活を脅かす不安要素が山積み。いわば下りのエレベーターに乗せられている状態なので、そこから降りるには自分で何らかの手を打つ必要があります。その方策の一つが投資なんです」

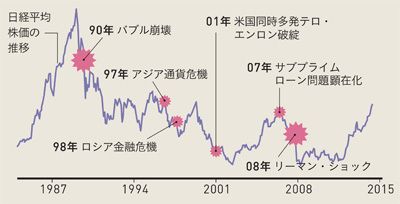

ただ、投資には損失リスクがつきもの。データを見ても、近々リーマン・ショック級の金融危機が起こる確率は高いので、全財産をつぎ込むわけにはいきません。

「ですから、最初は預貯金感覚で始められる投資信託の積み立てがおすすめ。積み立てなら少額ででき、金融危機の局面でも大損しにくいので、挑戦しやすいです」

資産運用を始める前に知っておくべきこと

[1]運用には不安もつきものと理解しておく

日経平均株価の推移

●この先に待ち受けている日本の“不安要素”

(不安1)増税・社会保険料の負担増

巨額の財政赤字、膨らみ続ける国家の年金負担、医療費負担を考えると、増税や社会保険料の負担増は既定路線。

(不安2)少子高齢化による人口の減少

人口減少=納税者の減少、国力の衰退。ただ、働き手も減るため、高齢者が働きやすい環境になるメリットも。

(不安3)東京オリンピック後に予想される不況

オリンピック開催前は好景気になりやすいが、開催後に大不況になる例は各国で見られ、日本も不安視される。

[2]“心”と“家計”を壊さない投資金額の割り出し方

(1)“生活防衛”に必要な金額を計算する

▼1カ月の手取り○○万円×6か月分=○○万円

(2)5年以内に使う“まとまったお金”を計算する

▼○○万円

※まとまったお金とは……学校の入学金、マイホームの頭金など

(3)最悪全部失っても立ち直れる金額の上限を考える

▼○○万円

(4)心を破壊せずに投資するために、使っていいお金の上限を計算する

▼(3)の金額×2=○○万円

手持ち資産-【(1)+(2)】の結果と、(4)の計算結果を比べ、低いほうが投資に適切な金額

[3]誰でも手軽に投資できる「投資信託」のメリット

●預金感覚で、しかも月500円から始められる

投資信託(投信)は「毎月○日に△円買う」と設定すると、定期的に積み立てできる。積み立て可能額は金融機関(証券会社、銀行)によるが、月500円から設定できることも。

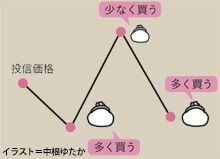

●大損しにくいから安心

毎月定額買う設定なら、毎日変わる投信の値段が上がっているときには少なく買い、下がっているときには多く買うことになる。よって高値をつかんで大損するリスクが低い。

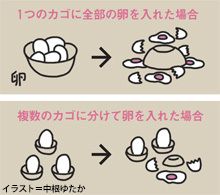

●分散投資が可能。だから低リスク

投信は国内外の株や債券を組み入れたものなど、種類が多様。世界の全資産が一度に値下がりすることはまずないので、分散投資すると資産全体の目減りを防げる。

生活デザイン株式会社代表取締役社長。家計管理や資産運用全般に精通し、説明のわかりやすさに定評がある。『やっぱりサラリーマンは2度破産する』(朝日新聞出版)、『1億円貯める人のお金の習慣』(PHP研究所)など、著書多数。