家計アイデア工房 代表

ファイナンシャルプランナー

1970年長崎県生まれ。関西大学社会学部卒業。リクルートグループでコピーライターとして働いた後、96年FPの資格(AFP)を取得。独立系FP会社を経て、2000年独立。

──働く女性が将来に向けてお金の計画を立てようとすると、結婚するか、結婚後も仕事を続けるか、子どもを産むかなど、ライフプランを左右する不確定要素が多く、難しいように思えます。

そうおっしゃる方は少なくありません。確かに、漠然と将来を考えると「先のことはわからない」となってしまいます。ただ、今後自分が本当に送りたい生活はどんなものか、落ち着いて考えれば、選択肢は多くても3つか4つに絞られるはず。例えば、現在未婚なら、結婚しても仕事を続けたいか、辞めてもいいと考えるか。結婚しなかったとしたら、何歳までにマンションが欲しいか、と考えていきます。その上で、お金についてシミュレーションをしていけば、やるべきことが見えてきます。

──柳澤さんは、ご結婚され、いったん会社も退職され、現在はファイナンシャルプランナー(FP)として活動されています。どのようにして、今の道を選ばれたんですか。

結婚後、再就職したところが忙しい会社だったこともあり、結婚後、「子育てをしながら家でもできる仕事を」と考えました。そうして始めたのがフリーライターです。当時、お金について書けるライターの需要が高く、専門知識を身に付けたいと考えてFPの資格を取りました。

実はそれまで、お金の管理には苦手意識があったんです。主婦向け雑誌の節約特集などを読んで、片っ端から試しては挫折していましたから(笑)。振り返ってみると、当時は「水道光熱費を抑えるには」といった、いわば小手先の節約術に振り回され、目的をあまり真剣に考えていなかったんです。FPという、ライフプランに沿って長期的なお金の流れを考える仕事に就き、自分や家族のお金についても俯瞰(ふかん)的に見られるようになりました。

FPとして相談を受けていると、かつての私のようにお金について自信のない方もたくさんいらっしゃいます。そうした方が、具体的な話をする中で、目を輝かせて「それなら私にもできる」と言ってくれると、心から「FPになってよかった」と思います。何も、みんながカリスマ主婦やお金のスペシャリストになる必要はありません。お金は、自分らしい快適な暮らしを送るための道具。仕事を通じて、そのことを伝えられればといつも考えています。

──これから前向きに資産づくりに取り組みたいと考えている人は、何から始めたらいいでしょうか。

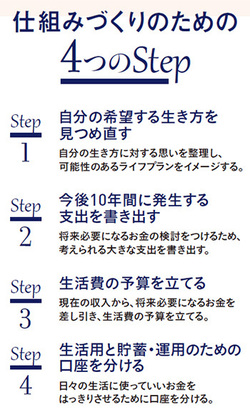

4つのステップを踏んで、準備していくようにアドバイスしています。まずはお話ししたとおり、自分の希望する生き方を整理すること。目指す方向によって手法が変わってきます。次に、10年以内に発生すると考えられる大きめの支出を書き出します。家が欲しいのであれば頭金が必要ですし、クルマを持っていれば買い替え資金もいるでしょう。

中期的に必要なお金の検討をつけたら、現在の収入からその分を振り分けて、生活費の予算と積み立て額を設定します。そして最後に、生活費の口座と貯蓄や運用のための口座を分けて管理する。この2つが一緒になっていると、どこまでが使っていいお金なのかわからず、なかなか資産づくりが進みません。

ここまでできれば、貯蓄・運用のための口座に振り分けたお金を具体的にどう配分し、どんな運用をするかを考えることができます。

──資産づくりの方法として、例えば投資信託や年金保険などもあります。それぞれの特徴について教えてください。

個人年金保険などは、公的年金にいくら上乗せしたいかをあらかじめ考えて加入するといいと思います。一度入ると、毎月決まった保険料を支払うことになるので、強制力があり、計画的な資産づくりを行いやすいという特徴があります。将来も無理なく払い続けられる保険料を設定するといいでしょう。

投資信託は、少額からでも積み立て投資ができるところが魅力です。事情によって、積み立てをストップすることもできるし、長期間そのまま運用しておくこともできる。大半の投信はいつでも換金可能です。さまざまな商品がありますが、基準価額がどんなときに上がり、どんなときに下がるのか、自分なりに想定できるものを選ぶといいでしょう。

──最後に、将来のお金について心配を持つ働く女性にメッセージをお願いします。

“資産づくりは、仕組みづくり”という話をよくさせていただきます。働く女性は忙しいので、例えば毎日マーケットをチェックしたりするのは難しい。家計簿をつけたりするのも大変です。管理を複雑にしたら、何事も続きません。だから積み立てなど自動化できる方法で、「ざっくり運用する」仕組みをつくってしまうのです。その際に大事なのが、繰り返しになりますが、自分や家族がどんな生活を送りたいか、なるべく具体的にイメージすること。自分らしい暮らしをするのにどれくらいのお金が必要なのか──。何より、それを考えることが第一歩です。

Edit=Embody Text=大井明子 Photograph=金城匡宗