増やしたい、にマッチする個人向け国債

「定期預金にしても大して増えないのよねぇ」「そうそう」

これは女子会でもう何年も続いてきた話題。それでも、しっかり者のトモダチは、ある程度お金が貯まると大手銀行のスーパー定期に預け入れる。「普通預金に預けたままにしておくと、いつの間にか使ってしまいそうだから」というのが、その理由だ。

普通預金に預けるのは、日常で使うお金と急な出費に備えるお金。それ以外のお金は『貯めるお金』として定期預金に預ける、という彼女のやり方は、たしかにいい方法。でも『使う』ための普通預金なら利便性と安全性が確保できればいいものの、『貯める』を目的にする以上は『少しでも有利に増やす』ことを意識したい。

そこで選択肢に加えたいのが、『個人向け国債』だ。

個人向け国債は、文字通り、個人を対象に国が発行する債券のこと。国債はもともと個人でも5万円から購入できたのだが、もっと多くの国民に買って欲しい、との狙いで1万円から購入できる形で発行されるようになった。

債券は借用書のようなもので、額面金額(元本のようなものと考えるといい)と、利率、償還日(満期)が決まっている。債券を買った人には定期的に利子が支払われ、償還日には額面金額が戻ってくる(償還という)。

国債なら安全性も高い

それだけ聞くと、定期預金みたい、と感じそうだが、債券には元本保証がない。個人向け国債は国が発行するが、自治体や企業も債券を発行しており、その発行体が経営不振などで利子を払えなくなったり、償還できなくなったりする危険性もあるのだ。そのような危険を『信用リスク』という。

日本の国債については今のところ、安全性が高いと考えられており、個人向け国債についても現状では信用リスクを心配する必要性は低い。

ちなみにそういった危険性がないか、債券がどの程度安全かをS&P(スタンダード&プアーズ)やムーディーズといった評価機関が中立的な立場で評価したのが、時折報道される『格付け』である。

格付けが低い=信用リスクが高い債券は、危険がある分、利率が高く設定され、格付けが高い=信用リスクが低い債券は、安全性が高い代わりに利率が低く設定されるのが普通。ハイリスク・ハイリターン、ローリスク・ローリターンというように、リスクの大きさと期待できるリターンの大きさは比例する、というのが、金融商品の常識だ。

個人向け国債は日本国が発行する債券で、安全性が高いため、格付けの低い国の債券などに比べるとリターンは小さめ、ということになる。

今なら『変動10』が選択肢

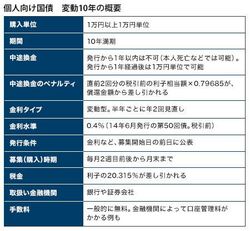

個人向け国債 変動10年の概要

種類は、固定金利型で期間が3年の『固定3』、同じく5年の『固定5』、そして変動金利型で期間10年の『変動10』の3種類となっている。

選び方の最大のポイントは固定型か変動型かだが、金利が低いときには長期の固定金利型を選ばない、というのが、お金を増やすためのセオリー。現在のような超低金利のときに5年固定などを選んでしまうと、5年の間、超低水準の金利でお金を眠らせてしまうことになる。

たとえば14年6月募集分の固定5の金利は0.14%(税引前)。これで5年間運用するのは有利とはいえない。

現在のような低金利のときには、先々、金利が上がることを期待して、年2回、金利が見直される変動型を選ぶのが正解であり、個人向け国債については『変動10』がいい、というわけだ。

変動10の14年6月募集分の金利は0.40%(税引前)。銀行のスーパー定期(大手銀行・1年もの税引き前0.025%、10年0.15%など)と比べてもかなり魅力的な水準といえる。

中途解約するとどうなるか

金融商品を選ぶうえでは期間を考えることも大切で、お金を使う時期を考慮して適した期間のものを選ぶ必要がある。資格をとりたい、子どもの教育費に充てたいなど、働く女性、子育て中の女性にはまとまったお金を使う予定がたくさんあるので、普通に考えると10年は長いのだが、変動10は、発行から1年以上経過すれば1万円単位で中途解金できるので大丈夫。

中途解金では、直前2回分の利子の一部が差し引かれる。具体的にいうと、差し引かれるのは、『直前2回分の税引前の利子相当額×0.79685)』で、額面金額からそれを差し引いた額が払い戻される。2回分の利子の一部が引かれるだけなので、元本割れすることはない。

したがって、1年以上は使わずに済むお金、数年おいておけるお金であれば、変動10で増やすことを考えてもいい、ということになる。

少額ずつ、継続的に買っていくのも楽しい

個人向け国債は、毎月発行されており、1万円以上1万円単位で購入できる。扱っているのは銀行やネット証券を含む証券会社など。まれに口座管理料がかかる金融機関があるので、無料の金融機関を選ぼう。

毎月発行されているので、毎月1万円ずつ買って教育費に備える、といった使い方もできる。教育費には学資保険やこども保険を使っている人も多いが、保障も付いているため、満期金が払い込んだ保険料の合計を上回る、元本割れ状態になる商品も。個別の商品、また今後の金利の行方にもよるが、増やすことを優先させるなら、個人向け国債を検討する価値もあるだろう。

たとえば半年ごとに個人向け国債を購入していけば、半年ごとに次々と満期がきて、ちょっと楽しそう。定期的に購入して必要に応じて解金していく、または償還されたらその時点で新たな預け先を考える、という使い方もよさそうだ。

ただし、1点気を付けたいのは、満期時(または中途換金時)に元本と利子が支払われるのではなく、年2回利子が支払われる(普通預金口座などに払い込まれる)という点。受け取った利子をきちんと管理しないと、増えた実感も得られないし、いつの間にか使ってしまう、ということにもなりかねない。いつも使っている銀行とは別に、個人向け国債の取引のために口座を開く、というのも手だろう。

発行は毎月15日で、発行の前月の2週目頃から月末までが募集期間となる。

定期預金に性質が近い金融商品(ただしリスクはある)として、覚えておこう。

1989年よりライターとして活動。資産形成、投資信託、住宅ローン、保険、経済学などが主な執筆テーマ。