定額と定率の取り崩しはどう違うのか

三井住友DSアセットマネジメントという資産運用会社のサイトに「人生100年時代の資産設計」というシミュレーターがあります。これを使って、定額と定率のシミュレーションを行ってみましょう。

65歳から取り崩しを始めることとして、資産額としては2000万円、運用利回りは3パーセントと設定します。定額(隔月)で20万円とした場合と定率(年率)6パーセントとした場合で取り崩しの状態を比較してみましょう。受取額は定額、定率とも隔月の数字です(図表1)。

定額の曲線は70歳手前で下向きになり、88歳くらいで資産ゼロとなります。一方、定率の方は下がっているものの、運用が利いているため、減り方がゆるやかな曲線を描いています。120歳を過ぎても資産が残っている状態です。ただし、定率の場合は徐々に受取額が少なくなっていきます。この場合で88歳時点で1カ月当たりの受取額は5万円と、当初の半額までに落ちています。

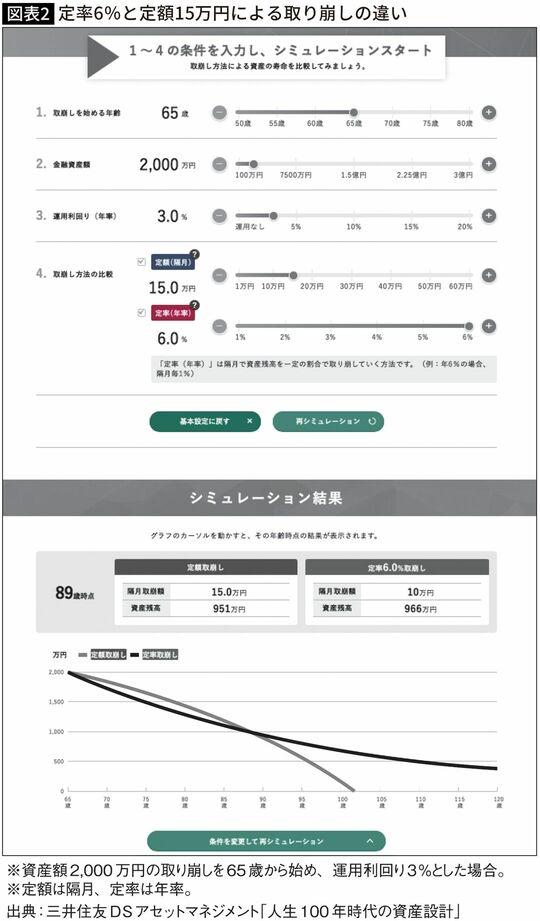

もう一つは、定額で取り崩す金額(隔月)を15万円とやや少なめに設定した場合です。その他の条件は変えていません。これによると、定額で取り崩した場合の残りの資産が89歳頃まで定率の場合を上回っている状態となります(図表2)。

このシミュレーターでは定率を最大6パーセントまでしか設定できません。定率の方が長期にわたって資産を維持できることがわかりますが、特に後半の受取額で生活設計が可能かどうかという点には注意しなくてはなりません。

資産の目減りはできるだけ防ぎたい

つみたて投資で作った資産の「目減り」について、少し考えておきましょう。

目減りには「売却して減っていく」形と「価値が落ちていく」という二つのパターンがあります。いずれにしても、こうした資産の目減りはできるだけ防いでおきたいものです。そのためにはどんな手を打っておいたらいいのでしょうか。

少し先の話になるかもしれませんが、売却というのはつみたて投資を取り崩し、現金化するということでもあります。

つみたて投資はできるだけ長期運用するに越したことはありませんが、売却する場面はいつでも起こり得ることです。生活の上で現金が必要になってきた場合や、家のリフォームなどライフプランに沿って大きく売却する必要が出てくるかもしれません。売却した結果減ることは、マーケットがいい悪いに関係ありません。全体の母数が減るわけですから、こればかりはやむを得ないことです。

そこで、少しでも目減りを防ぐためには定率で売却することを前提として、今年は成績がいいから多く売ろうとか、成績が悪いから少なくという形にはしない方がいいでしょう。