2015年から相続税の対象者は大幅に増える見込みだ。親が一軒家を保有しているなら相続税がかかるかどうか、一度、確認しておいたほうがいい。早めに動けば、有効な対策も講じやすくなる。

【06】兄弟を信用できなくなったら?:同居長男の使い込みを見抜くには

同居している長男が親の財産を使い込んでいるのではないか。私どもの税理士法人にも相談が寄せられることがある。これを未然に防ぐのは、なかなか難しい。実際のケースとしてこんなことがあった。長男が預金を隠しているのではないかと疑う妹が、長男とは別の税理士に依頼して、相続の申告を行った。長男は、隠した預金は「ない」として申告したが、妹は「ある」ことを前提に申告。結局、両者の言い分が異なるため、税務署も調査をしないわけにはいかず、それにより、長男の陰謀が発覚した。このような場合には、相続の遺産分割の際に精算することになる。

【07】約3割の人が相続税を払いすぎている:税務署が教えてくれない節税ワザとは?

本来支払うべき相続税の額よりも低い金額で申告をすれば、税務署の指摘を受ける。逆に、多く相続税額を申告した場合はどうなるか。たいていは何のアドバイスもなく、そのまま支払うことになる。

私どもの税理士法人には、すでに相続税の申告を済ませたものの「それが本当に正しかったのか、検証してほしい」という依頼も多い。これまで879件の検証を行ったが、そのうち272件が払いすぎで、実際に税金を取り戻すことに成功している。

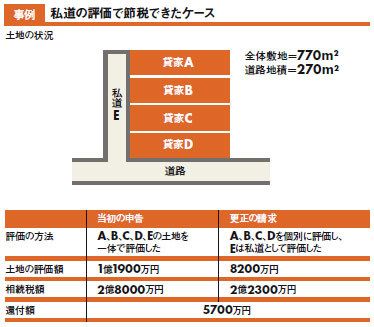

私道の評価で節税できたケース

図はその一例だ。相続人を仮にSさんとしよう。Sさんは770平方メートルの土地に立っている4軒の貸家を相続した。このケースでは、私道部分は行き止まりになっているものの、複数の人が利用するため、70%の評価減が適用できる。

しかし、最初の申告では評価減を適用せずに申告してしまったため、相続税評価額は1億1900万円となった。結局Sさんは、ほかの相続資産も合わせて、2億8000万円の相続税を支払った。

しかし、申告のやりなおし(更正の請求)を行い、A、B、C、Dの土地を個別に評価するとともにEを私道の評価とすることで5700万円の税金の還付を受けることができた。

こんなケースもある。相続人をTさんとする。Tさんは3500平方メートルという広い土地を相続した。通常、100平方メートル程度の土地であれば、買い手も簡単に見つかり、売却もしやすい。しかし、広い土地は売却先が建設業者などに限られてしまう。

このため、広すぎる土地は「広大地」として土地の相続税評価を下げることが可能になっている。ところが当初、Tさんの申告を担当した税理士は広大地を適用できないと考え、通常の方法で手続きをしたため、土地の相続税評価額は1億3500万円となった。納税額はほかの資産も合わせ、3億1500万円にのぼった。

広大地を適用してみると、土地の相続税評価額は4800万円下がり、他の財産の評価減も合わせ3600万円の還付を受けることができた。

申告の際には、1人の税理士に任せきりにするのではなく、セカンドオピニオン的な税理士にも相談することをお勧めする。