※本稿は、塩澤崇『金利が上がっても、住宅ローンは「変動」で借りなさい 1時間でわかる「新時代のお金の常識』(ダイヤモンド社)の一部を再編集したものです。

金利動向を読み取るには日銀総裁のキャラ把握が大事

日銀の総裁は、日銀の金融政策の舵取りを行う立場にあります。そのため、日銀総裁のキャラクターをつかんでおくことが、金利動向を読み取る手がかりになります。

2013年3月20日から2023年4月8日まで日銀総裁を務めた黒田東彦氏は、日本の長く続いたデフレについて「責任は日銀にある」というスタンスで、マイナス金利の導入などの大胆な施策を打ってきました。現在の住宅ローンの低金利は、黒田氏の政策によるところが少なくありません。

そして、2023年4月9日に新たに日銀総裁となった植田和男氏はどうなのでしょうか?

私なりに植田総裁のキャラクターを一言でまとめると、「現実的な考えをする方」です。黒田前総裁が「金融政策は万能である」というスタンスに対し、植田総裁は「金融政策は大事だけど、全ての問題を解決できるわけではないよね」といった現実的なスタンスを持たれているように見受けられます。

彼は日銀総裁になる前は何十年にもわたり、東京大学などで経済学の教授をされていた方で、日銀にとっては戦後初のアカデミック分野出身の総裁ということになります。

低金利政策が一気に変わる可能性は低い

実は私も東大出身で、ちょうど私の学生時代にも植田教授の授業が開かれていました。残念ながら授業を受ける機会はなく、もったいないことをしました……。

すでに説明した通り、黒田総裁時代の日銀は、「マイナス金利政策」という短期金利を低く抑える政策に加えて、もう一つ「YCC(イールド・カーブ・コントロール)」という長期金利を抑える政策を長く続けてきました。そして、「低金利でお金を借りやすくして、日本経済を回復するぞ!」というメッセージを継続的に発信してきたのです。

では、総裁が黒田氏から植田氏に変わったことで、日銀の低金利政策が一気に変わるのかというと、私はそうは考えていません。

これを推測するには、彼の過去の実績が参考になります。1998年から2005年、植田氏は日銀の金融政策を決める政策委員を歴任していました。

2000年頃から盛り上がってきたITバブルで日本の景気が上向きつつあったので、当時の速水総裁は「利上げをするべき」と主張したのですが、そのときに植田氏は反対票を投じています。植田氏は、「日本経済は十分回復しきってないから、拙速な利上げをすべきではない」というスタンスだったのです。

その後、結局日銀は利上げに踏み切ったのですが、ITバブル崩壊の影響を受け、再び景気が落ち込みます。そのため日銀は、金融緩和政策、つまり利下げを推進することとなり、現在の低金利政策に至るのです。

この経緯を振り返ると、植田氏は日銀が利上げを行う場面と、利下げを行う場面のどちらも経験しているといえます。そして、拙速な利上げの弊害も目の当たりにしているのです。

植田日銀総裁は「低金利派だけれども中立寄り」

2005年にいったん日銀を離れた植田氏は、アカデミック分野に戻って研究活動されていましたが、日銀新総裁の就任報道が出た2023年春にテレビ局からインタビューを受けています。

そのときの発言として、「金融政策は景気と物価の現状と見通しに基づいて運営しなければいけない。そうした観点から現在の日銀の政策は適切であると思います」と、日銀の低金利政策を継続する必要があると述べています。そして、総裁就任後の発言でも、低金利政策の継続を伝えており、大幅な利上げに対しては慎重な姿勢が見受けられます。

ただし、植田氏は、黒田前総裁が取った日銀の低金利政策の一部(具体的には、長期金利を低く押し下げる施策)については、過去にその弊害について述べていました。

以上を踏まえると、前の黒田氏が「バリバリの低金利派」であったのに対して、植田氏は「低金利派だけれども中立寄り」と考えて差し支えないと思います。

では、マイナス金利解除後の金利はどのようになるのでしょうか? 変動金利よりも固定金利のほうが有利になるのでしょうか? これらの疑問はこれから一つずつ解説したいと思います。

マイナス金利解除でも変動金利が大幅に上がることはない

マイナス金利解除で、返済中の方の変動金利が大幅に上がることはあるのでしょうか? 私の結論は「そんなことはない」です。

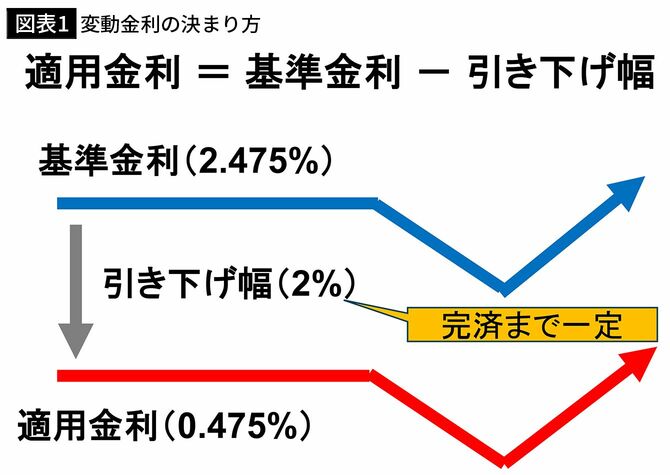

その根拠を知るには、住宅ローンの変動金利の決まり方をおさらいしましょう。

実際にみなさんが支払う金利を「適用金利」といいますが、図表1のように「基準金利」から「引き下げ幅」(ディスカウント分)を差し引いて計算します。つまり、「適用金利=基準金利-引き下げ幅」という関係であることを思い出してください。そして、引き下げ幅は住宅ローンの審査時に決定され、完済時までキープされます。

ということは、変動金利で借りた後、金利が上がるかは基準金利の動き次第ということになりますよね。返済中に基準金利が上がれば適用金利が上がり、逆に基準金利が下がれば適用金利も下がっていきます。

そのため、変動金利で住宅ローンを借りた後は、「基準金利がどうなるのか?」をしっかりとウォッチしていく必要があるのですが、基準金利はそう簡単に動きません。実際、2024年3月の基準金利は2009年から10年以上変わらず、多くの銀行で2.475%になっています。

では、マイナス金利解除で基準金利がすぐに上がるかというと、そうではないと想定しています。

変動金利の見通しは短プラをウォッチする

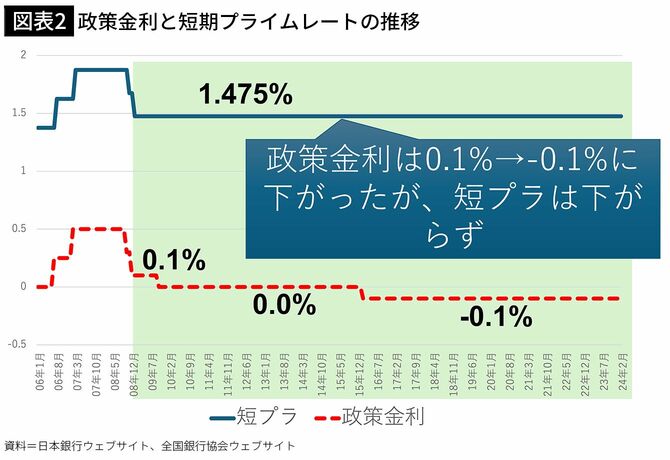

基準金利は、「短期プライムレート+1%」としている銀行が多いです。具体的にはメガバンクや地方銀行などですね。短期プライムレート(短プラ)とは、最も返済能力の高い法人顧客(プライム顧客)に対して短期間(1年未満)に貸出しする金利を意味します。ですので、変動金利の見通しは短プラをウォッチすればいいのです。

そしてこの短プラは、日銀の政策金利と基本的には同じ動きをします。図表2は政策金利と短プラの動きを示しているもので、1995年頃まではこの2つの金利はほぼピッタリ連動してきたのですが、それ以降は政策金利が0.1%からゼロ金利へ、そしてマイナス金利に下がっても短プラは一定のまま1.475%が続くという状態でした。

これは政策金利の下落が、短プラをこれ以上下げられないレベルにまで達していたことが理由と考えられます。銀行は店舗コストや人件費などの固定費をまかなう必要があるため、政策金利が下がったとはいえ、収益のベースとなる短プラを1%近くにまで下げることはできなかったのでしょう。

金利は今までと逆の動きになる

では、マイナス金利解除でどうなるかというと、短プラはまだ動かないと私は考えています。そして、政策金利がある一定水準よりもさらに上昇してはじめて、住宅ローンの変動金利に影響がある短プラが上がるでしょう。

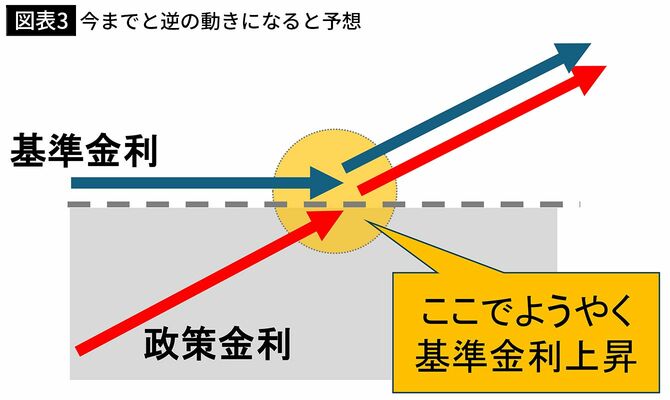

短プラが上がるポイントがどこにあるかというと、過去の推移を踏まえると私は「政策金利0.1%」と考えています。過去、政策金利が0.1%を下回っても短プラが動かなかったということは、利上げ時はその逆の動きとなるはずです(図表3)。つまり、政策金利がマイナスからゼロになりやがて0.1%を超える水準になって初めて、短プラ(基準金利)が上昇していくと予想しています。

また、植田総裁は3月の金融政策決定会合で「緩和的な環境は継続する」と強調し、利上げを急がない考えを示しています。ゆえに短プラも大幅には上がらないでしょう。

なお、日銀の利上げの有無や利上げ幅に関係なく、銀行が一方的に変動金利を引き上げることもないでしょう。理由は銀行間の競争の激化です。

現在、銀行間で激しい金利競争が行われており、相互に牽制しあっています。これは、住宅ローン選びが不動産会社の紹介からスマホでのウェブ申し込みに移行しつつあり、ユーザーがスマホで簡単に住宅ローンの金利比較ができるようになったからです(つまり、スティーブ・ジョブズが日本の住宅ローン競争を変えたといっても過言ではありません)。ユーザーに簡単に金利比較されてしまう状況での一方的な金利引き上げは他行への顧客流出につながりますから、そういった手段に出る銀行は想定しづらいです。

独自基準のネット銀行の金利はどうなるか

ここまではメガバンクや地方銀行を中心にお伝えしました。ではネット銀行はどうなのでしょうか? ネット銀行はメガバンクや地方銀行とは異なり、短プラではない独自の基準金利を定めています。

過去、マイナス金利導入時には基準金利を引き下げているネット銀行もありますので、マイナス金利解除で基準金利を引き上げる銀行もあるかもしれません。ただ、先ほどお伝えした通り、銀行間で激しく牽制しあっていますので、メガバンクや地方銀行と歩調を合わせ、基準金利引き上げを見送る銀行が出ることも考えられます。

なお、2024年3月21日にはSBI新生銀行が4月から変動金利を0.42%から0.29%に引き下げると発表し、大きな反響となっています。まだまだ金利競争は続きそうです。

3年間で合計1.5%の利上げもあり得る

当面は低金利環境が続き、変動金利も低い状態が続くとして、中長期的にはどうなるのでしょうか? 20年後や30年後の金利の予測は経済の専門家にとっても極めて難しく、確かなことはいえませんが、私なりの考えをお伝えしておこうと思います。

日銀の利上げを後押しする最大の要因は賃金の上昇です。みなさんもご存じの通り、2024年の春闘では、大手企業を中心に大幅な賃上げがなされました。過去33年ぶりの5%超の高水準です。賃金の上昇が実現されると消費の活性化につながりますので、賃金上昇→物価上昇→賃金上昇の好循環となるでしょう。

この好循環を踏まえ、まず今後2~3年の政策金利を予想してみようと思います。日銀の利上げ判定は「物価上昇による賃上げ確認(3月の春闘)」と「賃上げによる物価上昇確認(秋ごろ?)」の年2回サイクルで行われるでしょう。ですので、賃金上昇&物価上昇が力強く継続すると、年間0.25%×2=0.5%の利上げ、3年間で合計1.5%の利上げも可能性はゼロではありません。

2050年の金利はどうなる?

しかし、現在の日銀は、米国のような「インフレ退治モード」ではなく、日本経済を成長軌道に乗せる「回復支援モード」です。消費活動に過熱の兆候は見当たらず、緩やかなインフレにとどまることが予想されるため、もし利上げが続いたとしても1.0%程度で停止すると想定しています。ましてや米国の平常時の金利(2.5%程度といわれる)を超えることは考えづらいです。

続いて、2050年の長期予想をしてみようと思います。まず、注目すべきは賃金の動向です。賃金がどのように決まるかといいますと、大きな要因の一つとして労働者の需給環境が挙げられます。人手不足であれば賃金が上がりますし、人手が足りているのであれば賃金が下がります。この労働者の需給を予測するには、人口予測データが使えます。

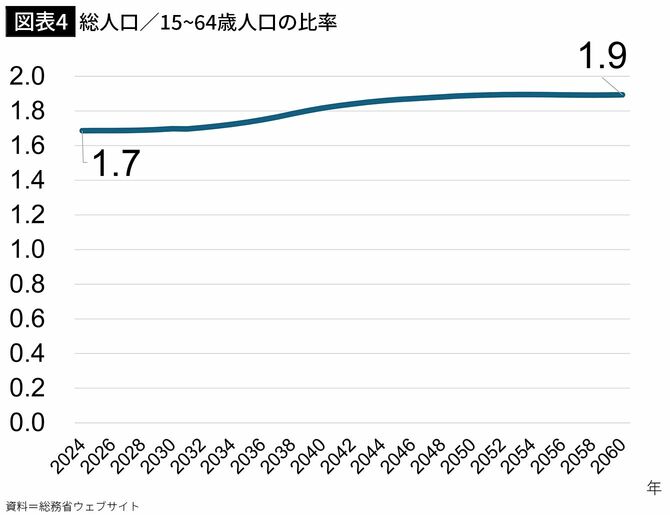

図表4は総務省が公表している日本の人口予想を用い、総人口を15~64歳の人口で割ったものです。総人口=需要、15~64歳を労働力と見立てています。要は働き手1人で何人の日本人の需要を支えるか、という簡易指標です。すると、現在は1.7の比率が2030年ごろまでは横ばいですが、それ以降は2045年にかけて1.9まで高まります。つまり、人手不足が予想されます。なお、2030年から比率が高まるのはバブル世代の退職が理由でしょう。

賃金が上昇して物価が上がる経済の好循環が生まれると、日銀としては「あえて低金利にして、経済を下支えする必要はないよね」との判断に傾き、利上げが継続されることになります。

日本の低金利時代はついに終わりか

さて、この状況が本当に実現し、日本の低金利時代は終わってしまうのでしょうか? 私はそうとは限らないと思います。日本が抱える深刻な問題「少子高齢化」が理由です。

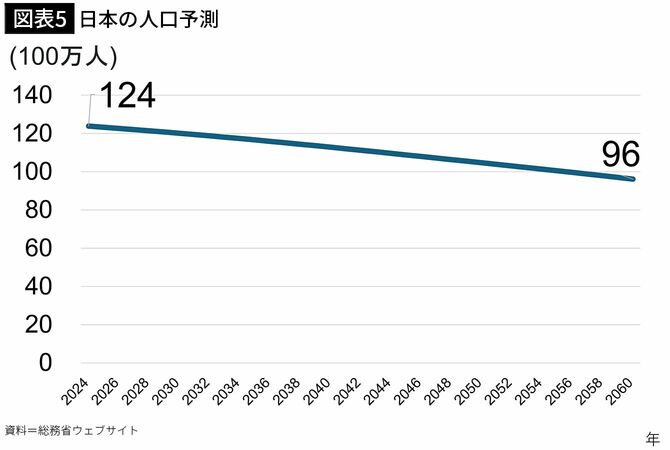

図表5は日本の人口予測です。毎年約80万人ずつ減少し、2060年には1億人を割ることが予想されています。80万人の人口減は毎年0.7~1%程度の日本人が減ることを意味し、インパクトとしては強烈です。

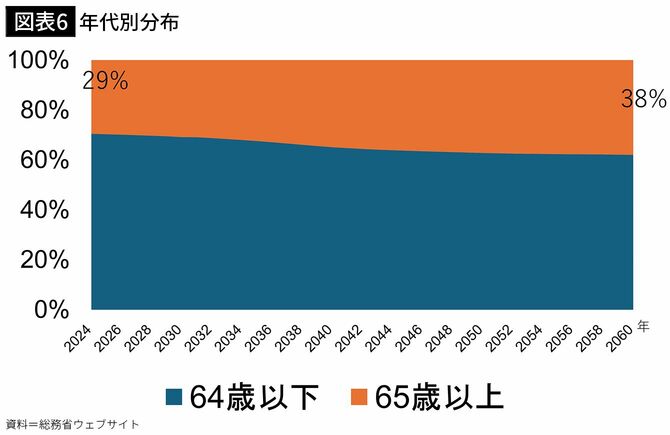

しかも、65歳以上のシニア層比率も高まることが予想されており、図表6にある通り、2024年の29%が2060年には38%にまで上昇します。2022(令和4)年の総務省の家計調査では、年代別家計支出は50代がピークであり、その後減少していきます。シニア層はそこまで消費力が高いとはいえません。

これらの予想からいえることは、日本全体の総需要が弱まっていくということです。人口が減ることに加えシニア比率が増えるダブルパンチ状態なのです。

このまま賃金が上がり続けるとは言い切れない

需要が弱まることはデフレ要因です。りんごを例に説明しましょう。とある町のスーパーでは、1日100人が200個のりんごを購入していたとします。しかしながら、人口が減りお年寄りが増えるとどうなるでしょうか? 1日80人が120個のりんごしか買わない状態になるかもしれません。

そうなると、販売者や生産者は価格を下げて消費を促そうとします。つまり、売上減少となり利益も減り、給料も減り、経済には大きな逆風です。繰り返しになりますが、このデフレ現象は日銀にとっては回避しなければならないことであり、これが続くことは日本人全体が等しく貧しくなるのと同義です。

このように、賃金上昇によるインフレとなる可能性はあるものの、それを打ち消すマイナス要因も予見されています。また、人手不足はAIやロボットなどの代替手段によって緩和され得ます。加えて、日本は労働者の解雇要件が非常に厳しい特殊事情もあり、不景気時に人件費を削減できない経営リスクを踏まえると、一方的に賃金が上がり続けるとは言い切れないでしょう。

なお、最近では人口減少が逆にインフレを招くという学説も登場していますので、本当にデフレになるのかについては議論の余地はあります。ただ、人口減少が経済の低成長を招いてしまうことは疑いの余地はないでしょう。

お金を借りやすくして経済を刺激する低金利政策が続く

ですので、このような下振れリスクが予見されるなか、日銀は経済にブレーキをかける金融引き締め(高金利政策)は取りづらいでしょう。以上を踏まえると、「人口減によるデフレ懸念や低成長を回避するために、お金を借りやすくして経済を刺激する低金利政策が続く」が私の中長期的な金利見通しです。

一般に、人口推移は高い精度で予測できるといわれています。この予測をベースに金融政策の今後を考えることが、金利見通しのぶれないロジック作りに役立つと思います。

さて、このように筋道を立てていくと、「日本は今後米国のような高金利になる」という意見が短絡的だということがわかってくると思います。ご存じの通り、米国は成長産業であるIT分野においていくつもの超大企業を有しており、経済は好調です。

そして、人口もまだまだ増える見通しであり、米国勢調査局によると2080年までに現在の3億3500万人から3億7000万人まで増えるとのことです。デフレどころかインフレが進み、経済が過熱しやすい状況ですから、それにブレーキをかけるため今後も大幅な利上げがあってもおかしくはありません。日本と米国には大きな距離感があります。

変動金利で借りるなら積立投資は必須

以上、長期の金利見通しをお伝えしましたが、私の見通しが100%当たるかというとそうではないところがあるかもしれません。ただ、日銀は利上げの前提条件として賃金上昇を掲げています。この前提が崩れない限り、利上げされるタイミングでは賃金は上がっています。

たとえば、年収500万円の人が3500万円の住宅ローンを組んだ場合、0.25%金利が上がると金利負担は年間約9万円増えます。一方、今年の春闘のように賃金が5%増えると収入は25万円アップし、これに加えて預金金利と積立投資の収益が加算されます。

物価上昇を加味しても、決してローンを支払えないわけではないはずです。「金利上昇」という言葉を目にすると支出だけを気にしがちですが、収入面も踏まえると金利上昇を過度に不安に感じる必要はないと思うのです。

また、賃金上昇を伴わない金利上昇ももちろんゼロではありませんが、そういうことに備えて、前回の記事で紹介した「低金利の変動金利を選び、返済額が低い今のうちにどんどん積立投資をする」を今すぐ実践してください。繰り返しですが、変動金利で借りたのであれば、積立投資は必須です!