※本稿は、大江加代『新NISAとiDeCoで資産倍増 人生100年時代の新しいお金の増やし方』(日経BP)の一部を再編集したものです。

NISAにはないiDeCoの特徴

iDeCoは年金として少しずつ受け取るという、NISAにはない受け取り機能が備わっています。まとまった資産を受け取るということは、自分でタイミイグなどを判断して売却しようと思うと、売却指示を何度も出す手間だけでなく、精神的にも負担がかかるので結構大変です。

例えば投資信託の売却は、自分が指示を出したその時の相場状況次第で受取額が変わりますから、今日でいいか、明日の方がいいのではないかと迷うでしょうし、一部売却することにより資産残高が減るというのは頭では分かっていても、不安な気持ちが少なからず湧くでしょう。資産運用の経験が長い私でも、売却は精神的に負担を伴う作業です。

運用資産を少しずつ受け取る場合は、これを何回も繰り返すことになるわけですから大変です。ただiDeCoでは、資産を取り崩して少しずつ受け取る「年金受け取り」が制度として標準装備されていて、一連の作業はどこの契約先金融機関でも任せることができます。これはiDeCoならではの魅力と言えるのではないでしょうか。

2022年春から、「運用資産の高齢期の取り崩しについて個人がどう向き合うべきか」について、高齢者の資産活用の啓発活動を行うフィンウェル研究所の野尻哲史さんたちと、デキュムレーション研究会と称して定期的に議論を重ねています。iDeCoの年金受け取りは、その解決策の一つだと私は思います。

受け取り開始は原則60歳以降75歳までに

iDeCoは老後資金なので、障害や死亡といった特別の事情がない限り、原則60歳以降75歳までの間で積み立てを終了した後に受け取り始めることが可能です。

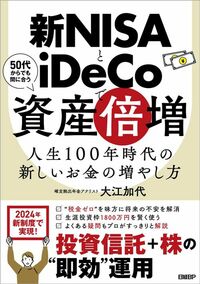

60歳に到達しても老後資金として受け取れないケースは2つあり、1つ目は60歳以降もまだ加入して積み立てをしているケース、2つ目は60歳時点で加入または積み立ては行わずに残高の運用指図を行っていた期間(企業型DCの該当期間も含む)が10年に満たないケースです。後者は図表1のように、60歳時点での加入者等期間に応じて受給開始可能年齢が引き上げられます。

受け取り方は3種類から選べる

50歳以降にiDeCoに新規加入しても、60歳以降も会社員や公務員として働き続けて65歳まで積み立てを続ければ、積み立て終了後すぐに受け取ることができます。

受け取るためには申請手続きが必要です。受け取りたいタイミングにウェブサイトかコールセンターを通じて手続き書類を請求し、振込先の口座情報などを記入し、添付書類と共に提出します。受け取り方法は大きく分けて3つあり、①一括で受け取る「一時金受け取り」、②分割して受け取る「年金受け取り」、③一部を一時金で受け取って残りは年金として受け取る「併給」から選ぶことができます。受け取り方法は申請の際に決めます。

受取額は売却時のマーケットの影響を受ける

受取額は運用結果次第、つまり自分が選んだ商品の運用成績次第で大きく変わるということになります。現在のiDeCo加入者の平均積立月額は1万6150円です。この額で40歳から60歳まで20年間積み立て、年利回り4%で運用できたとすると、60歳時点での資産残高は約590万円になります。受け取るというのは保有資産を売却することになるわけですが、その売却のタイミングは事務的に決められた日に行われます。

従って、すべて一時金で受け取る場合は売却日やその直前時期のマーケットの動向が受取額に大きな影響を与える可能性があります。タイミング悪く暴落相場に当たってしまったら目も当てられません。590万円のはずが、550万円や500万円になることもあり得ます。これを避けるためには、できれば受け取り手続きを行うより前の時期に、保有している投資信託を全部とは言わないまでも大半を売り、定期預金に変更するスイッチング(商品の預け替え)をしておくと安心です。

年金として受け取る場合は、保有資産の運用を非課税で続けながら、希望した受け取り回数などに応じて資産の一部を売却する形で取り崩し、分割して受け取ります(iDeCoの契約先が保険会社の場合は、保険商品を買って年金支払いをしてもらうという選択肢もあります)。

年金として受け取る期間は最短5年、最長20年から選べますが、契約する金融機関によって5年、10年、15年といった選択肢から選ぶケースと、5~20年の間で期間を自由に決めるケースがあります。さらに、保険商品を使った受け取りでは終身で受け取ることもできますが、現状の金利状況では保険商品に内包されている見えないコストが高くついてしまい、平均寿命まで受け取ったとしても受け取り手続き時点の資産残高を回収することができない可能性が高いのでお勧めできません。

手取り額を多くする受け取り方

取り崩し方法は、資産残高を残りの受け取り回数で案分する方法が一般的ですが、定額受け取りにして、受け取り回数や最後の受取額で調整する方法が選択できる金融機関もあります。また商品の売却も、複数の商品を保有していた場合にすべての保有商品を均等に取り崩すだけでなく、商品の売却順序を指定できるような金融機関もあります。こうした選択肢が多いと、比較・検討して決めて、手続き書類に記入しなければならないことも増えます。面倒なことが嫌いな私は、選択肢が少ない方が好ましいと思っています。

なお、iDeCoに資産残高がある間は口座管理料(月額66~484円・税込み)を継続して負担することになりますし、給付(振り込み)の都度、給付手数料が440円(税込み。あいおいニッセイ同和損害保険は385円)かかるので、年金受け取りの際には少ない振り込み回数で最短の5年など、なるべく短い期間で受け取ってコストを下げ、手取り額を多くすることをお勧めします。

一時金と年金で異なる税の取り扱い

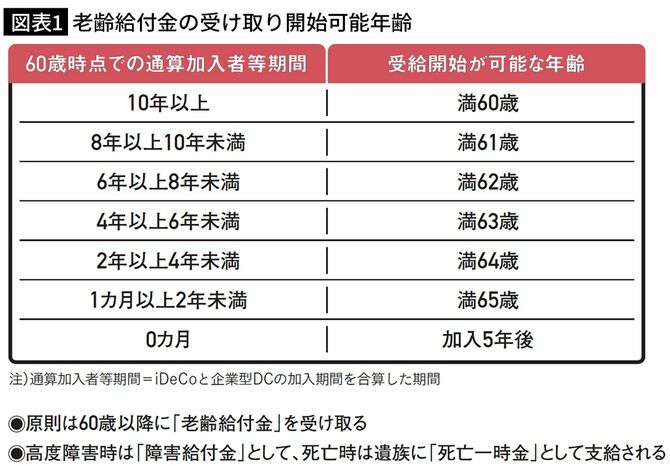

もう一つのコストである税金ですが、iDeCoの受取時は資産が値上がりした分だけでなく、受取額全体が課税の計算対象になります。ただし大事な老後資金ですから、負担が軽くなるように全額を課税対象とはせず、一時金として一括で受け取る場合には、加入年数に応じた「退職所得控除」を差し引いた金額の2分の1が、退職所得として分離課税の対象になります(図表2参照)。

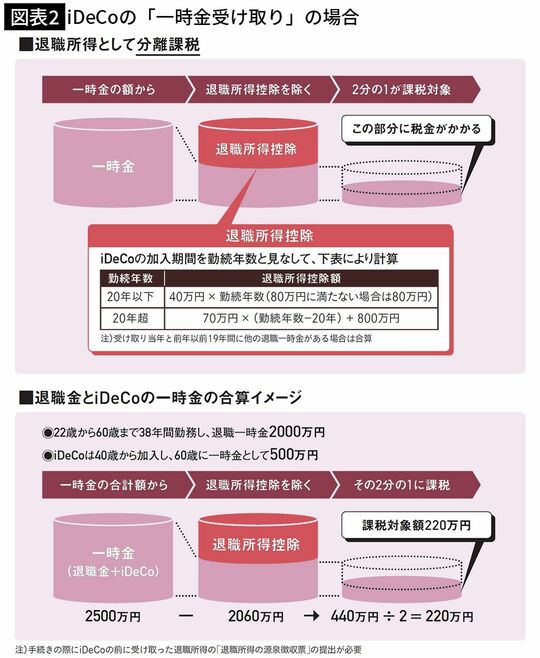

また年金として受け取る場合には、年齢と所得に応じた「公的年金等控除」を差し引いた金額だけが、雑所得としてその他の収入と合わせて総合課税の対象になり(図表3参照)、税負担が小さくなるような制度になっています。

40歳以降に転職した人が注意したいこと

いずれの控除も、iDeCoの受け取りと同じ年に同じ方法で会社からの退職金・企業年金や公的年金を受け取ると、それらを合算した受取額から控除を差し引くので、受取額が控除の枠内に収まらずに課税されやすくなります。また、一時金で受け取る場合には同じ年だけでなく、前年以前19年間、ざっくり言えば20年前から前年までに受け取った退職一時金もこの合算の対象になります。もし40歳以降の転職などで退職一時金を受け取っていると、その際の退職所得控除の計算に使った期間(勤続年数)はiDeCoの一時金を受け取る際の計算には使えず、控除の枠が小さくなる可能性があります。

さらに、40歳以降の転職などで退職一時金を受け取ったことがある人は、受け取った際に自宅に届いた「退職所得の源泉徴収票」が必要になります。そこに書かれている情報を、iDeCoで一時金受け取りをする際の手続き書類に記入する必要があるためです。手元にある人はなくさずに保管し、手元にない(所在が分からない)人は元の勤務先に再発行を依頼して入手しておいてください。ない場合は、退職所得控除の適用を受けられなくなるので注意が要ります。

年金受け取りは確定申告が必須

iDeCoの年金受け取りの場合の留意点は2つあります。1つ目は、受け取った後に確定申告をする必要があることです。年金として受け取る額は、所得税相当額としてあらかじめ7.6575%が源泉徴収された後の金額です。本来は年金額やそれ以外の収入を含めた所得額によって税率は一人ひとり異なるわけですが、それを全員に聞き取って処理するのは現実的ではないので、やや多く徴収した上で、自分で還付の手続きをしてもらう流れとなっています。

確定申告することによって、公的年金等控除を適用した所得税額との過不足を調整することができます。年金が給付された年の12月末に「公的年金等の源泉徴収票」が届くので、これを使って確定申告してください。住民税はあらかじめ源泉徴収されることはなく、他の所得と合わせて翌年の住民税額に反映されます。

2つ目は、収入としてカウントされることで社会保険料が増え、医療や介護の自己負担率への影響が出る可能性もあることです。負担がどれくらい増えるかについて、在職中であれば加入している健康保険組合で、国民健康保険に加入している場合は居住する自治体の国民健康保険担当窓口で、事前に確認しておくことをお勧めします。

基本パターンは公的年金受け取りまでの“つなぎ”

iDeCoは、老後の生活に必要なタイミングに受け取るのがベストです。なんといっても、そのために準備してきた資金です。その上で、できればコストを抑えた方法で受け取ることを検討してください。

基本パターンとして考えられるのは、第1回で「人生100年時代」のパターンとして紹介したように、引退して働いて得られる収入がなくなった後、公的年金を受け取るまでの生活費を賄うための資金として受け取るという方法です。公的年金は受け取り開始の時期を原則の65歳ではなく、それ以降に繰り下げることで増額できます。その増えた金額が死ぬまで支給されます。

人生100年時代、何歳まで生きるか分かりませんから、公的年金が手厚くなることは長生きリスクを低減する絶大な効果があります。ただ、そのためには65歳以降に繰り下げしている間の生活費を、自分で用意した資産の取り崩しなどで賄う必要があります。iDeCoはまさしく、この繰り下げ期間中の生活費の一部を賄うお金として、年金で受け取るのが基本だと思います。

工夫次第で受け取り時の課税額は減らせる

例えば、会社員が40歳でiDeCoに加入し、65歳まで25年間加入、毎月2万3000円を積み立てて年率4%で運用ができたとすると、65歳時点での資産残高は約1182万円となります。これを65歳から70歳までの5年で受け取ると年額約236万4000円、月額にすると約19万7000円になります。一方で、65歳以上の高齢者無職世帯の消費支出は、総務省の家計調査によると2022年度は夫婦世帯で約23万7000円、単身世帯で約14万3000円です。夫婦世帯では他の資産からも少し資金手当てする必要がありますが、iDeCoの年金を受け取りながら、公的年金を5年間繰り下げることが十分に視野に入ることはお分かりいただけると思います。

5年間繰り下げできれば、公的年金は65歳時点でもらうはずだった金額の1.42倍(額面ベース)となります。またiDeCo以外に年金受け取りがなければ、雑所得の課税対象になるのはiDeCoの受取年額236万4000円のうち、公的年金等控除を差し引いた126万4000円で済みます。公的年金と受け取りタイミングをずらすことで、課税額を減らせるのがポイントです。

さらに、iDeCoとして使える退職所得控除があれば、その枠内の金額は一時金で受け取り、残りを年金として組み合わせて受け取る方法にすると、年金として受け取る金額が減るので、課税される額をさらに少なくできます。