※本稿は、横山光昭『定年後でも間に合うつみたて投資』(角川新書)の一部を再編集したものです。

つみたて投資はどうやって始めるか

つみたて投資を始めるに当たり、まずは買い方の方針を考えてみましょう。「アセットアロケーション」とも言い、資産配分を考えることを指します。

資産は一本にまとめて運用するのではなく、分散投資するというのがリスクを減らす一番基本的な考え方となります。なお、インデックスファンドは、商品そのものが多くの株式に分散投資しているため、自分で資産配分を考える前からすでに分散されているということになります。

そして、つみたて投資で購入できるインデックスファンドにはいろいろなタイプがあるため、ここからさらに配分を考えていきます。インデックスファンドのうち株式のみを対象とするファンドには、大まかに以下の5つのタイプがあります(図表1)。

インデックスファンド5つのタイプ

◎全世界型

世界47カ国の株式の値動きを示す指数に連動。米国、欧州、日本などの先進国株式に加え、中国やインドなどの新興国株式を含む。1本のファンドで世界に分散投資をしたのと同様の効果が得られる。「日本を含む」オール・カントリーのタイプと「日本を除く」タイプとがある。主な指数としては、「MSCIオール・カントリー・ワールド・インデックス(MSCI ACWI)」や「FTSEグローバル・オールキャップ・インデックス」など。

◎米国型

米国株式市場に上場する株式。主な指数としては、米国株式市場の大企業約500社を対象とした「S&P500」や、米国株式市場の大型株から小型株までの約4000社を網羅した「CRSP USトータル・マーケット・インデックス」など。米国株のみに対する投資となるので先進国よりリスクが高い。

◎先進国型

日本を除く、米国、英国、フランス、カナダ、ドイツなどの先進国22カ国に上場する大・中型株のうち、約1300銘柄が構成対象。米国の比重が6~7割と高い。主な指数に、「MSCIコクサイ・インデックス」がある。

◎新興国型

今後、高い経済成長が期待されるアジア、中東、アフリカ、南北アメリカ、欧州などの新興国24カ国の大・中型株約1100銘柄が構成対象。今後成長するであろう国の企業の集まりなので、値動きが激しくリスクが大きい。主な指数に、「MSCIエマージング・マーケット・インデックス」がある。

◎国内型

東証プライムに上場する国内株式。主な指数に、市場を代表する225銘柄を対象とした日経平均株価(日経225)や全上場銘柄を扱うTOPIX(東証株価指数)がある。生産年齢人口の減少などを考えると、株価の大幅な上昇は期待しにくい。

横山流ポートフォリオの組み方

例えば、10万円の資金をもとに5タイプの商品から選ぶとしましょう。私の個人的な考えを言うと、10万円のうち、まず3割を「全世界」に入れます。残りの7割を「米国」に35パーセント、「先進国」に17.5パーセント、「新興国」に17.5パーセントと振り分けます。その他に「国内」という選択肢がありますが、私は「国内」には入れません。

・全世界30%+米国35%+先進国17.5%+新興国17.5%=100%

私は自己主張が強く、自分のアロケーションを組み込んだ方がいいリターンが出ると思っているので、「全世界」には5割までは入れず、3割入れるという選択をしています。

しかし、私が「国内」を除外するのも、あくまで一つの選択肢にすぎないことをお伝えしておきたいと思います。

また、「新興国」に入れるのはどうなのかという議論があるかと思いますが、私は20~30年以上先を見て入れています。現在のロシアによるウクライナ侵攻がどう影響するかというような、今の時流にあまりとらわれる必要はないと思っているところがあります。

リスクはもちろん高いと思いますが、それなりのリターンも出るのではないかと考えているからです。

これから初めて取り組む人、まずは少額からやってみようという人にとっては、極端に長い将来を見ようとするのもどうかと思いますし、多額のお金を入れるわけにもいかないので、これほど細かい設定をしなくてもいいと思います。ただ、種類を組み合わせていくことは、安心材料が増えるというメリットにつながります。

初心者にお勧めの配分

まったくの初心者という場合、例えば月当たり2万円の余裕があるとしたら、半分の1万円はまず「全世界」に入れるのが無難です。残りの1万円をどうするかですが、次に入れておきたいのは「米国」。人によってはバランスを見て「先進国」も加えます。「新興国」や「国内」についてはここでは省いておきましょう。

このように考えると、例えば、

・3本に配分する場合……全世界に1万円+米国に5000円+先進国に5000円

こうしてわかりやすく2~3本に配分するという選択ができます。

この他、2万円をバランスのよい「全世界」一本に入れるという考え方もできます。しかし、「全世界」はややリターンが出にくいと言えます。少しでもリターンに期待したいのであれば、「全世界」を軸にしつつ、やはり「米国」や「先進国」にも分散しておくのが得策です。自分なりの配分を組み立ててやってみると、勉強にもなるのでいいでしょう。

有利に売却するためにも複数に分散させること

また、「先進国は調子が悪いけれど、米国はいい」というようなとき、一つだけを売って現金化することもできるので、何種類かに分散して持っていた方が後々有利に働くことも多いと思います。1種類の中から一部を売却することになったとき、好調な状態で手放すのは惜しいことだからです。

例えば、3000円や5000円とさらに少額で、「まずは一本買ってみよう」ということであれば、「全世界」一本でいくのもいいでしょう。とりあえず試しにやってみることで、投資のことがいろいろとわかってくるに違いありません。

ここではつみたて投資でインデックスファンドを買うことを前提としていますが、こうした資産配分については、誰かが決めた通りに買うものではなく、あくまで自分自身の判断で買うという姿勢が大事です。

米国の伸びは今後も一番大きい

「米国」の伸びは今後も一番大きいと思うので、「先進国」を交えず、「全世界」と「米国」を半分ずつとした方がリターンも大きくなりそうです。

ただし、「米国」の方が「先進国」よりもハイリスクです。しかし、リスクは危険性というよりは不確実性と捉えます。また、リターンはリスクと比例すると考えます。悪いことではありませんが、リターンを取るのであればリスクも取らないといけないことになってきます。

現在のところ、リスクが最も高いのは「米国」。反対に最も低いのが「全世界」です。その間に「先進国」が位置しています。

それぞれのタイプによって、組み入れている銘柄が違っています。一般的に組み入れ銘柄の数が多いほどリスクは少なく、またリターンも少ないとされています。個々の商品によって違いはありますが、「全世界」にはおよそ8000本もの銘柄が入っています。「米国」の場合は、連動する指数によって幅があり、500~4000本です。中間的な存在の「先進国」で約1300本となっています。

リスク、リターンの高さを順番に並べると、「米国」「先進国」「全世界」となります。

なお、「新興国」は「米国」を突き抜けていると言っていいので、「新興国」「米国」「先進国」「全世界」という順番になるでしょう。

「新興国」のリスクは高いとされていますが、先ほども述べたように不確実性という意味合いです。ただし、中国やインドなどは人口ですでに14億人を超えているようなレベルですから、大きく化ける可能性があります。

生産年齢人口の増加率が非常に高い新興国諸国の現状を考えると、経済成長する可能性もありつつ悪くなる可能性もあり、この先どうなるかわからないところがあります。ただし、リターンが来るまでに最低10年以上は待つ必要があるため、定年期の人にはあまりお勧めできません。

「国内」は「全世界」と分けて買う必要はない

以上4種類の他には「国内」があります。ただ、日本人だから「国内」だけを買うというケースはあまり見られません。「全世界」を買ってしまえば、その中に日本が5パーセントくらい含まれているので、それで十分だと考える人が多いようです。「国内」を別立てでしっかり買おうとは考えなくていいと思います。

少し変則的になりますが、3種類の配分を均等に3分の1ずつ配分してもいいでしょう。

あとは配分せずすべてを全世界に設定する方法も考えられます。自分で自由にアレンジしてみてください。

もう一つあるとすれば、「全世界」の割合は先ほど5割としていましたが、これを3割として、残った7割のうち5割を「米国」、2割を「先進国」という配分にする案も考えられます。

「全世界」が全体に占める割合については、5割だと比較的無難な取り方となり、3割だと自分の考えを多く取り入れることになってくると考えるとわかりやすいでしょう。

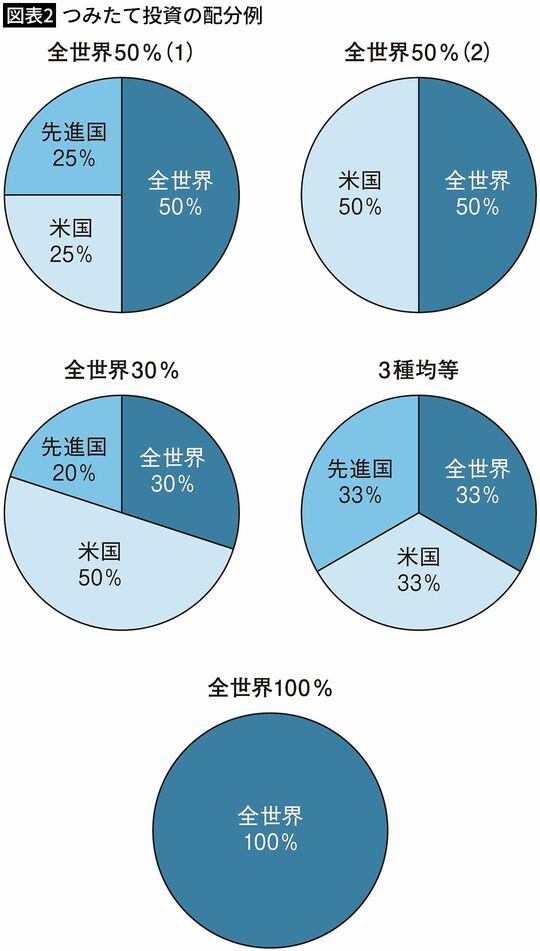

金額は別として、ここまででつみたて投資の初心者向けにお勧め順の配分を整理してみると、以下のようになります。

(1)全世界50%+米国25%+先進国25%

(2)全世界50%+米国50%

2 全世界の配分を30%に設定

・全世界30%+米国50%+先進国20%

3 3種類の配分を均等に設定

・全世界33%+米国33%+先進国33%

4 配分せず、すべてを全世界に設定

・全世界100%

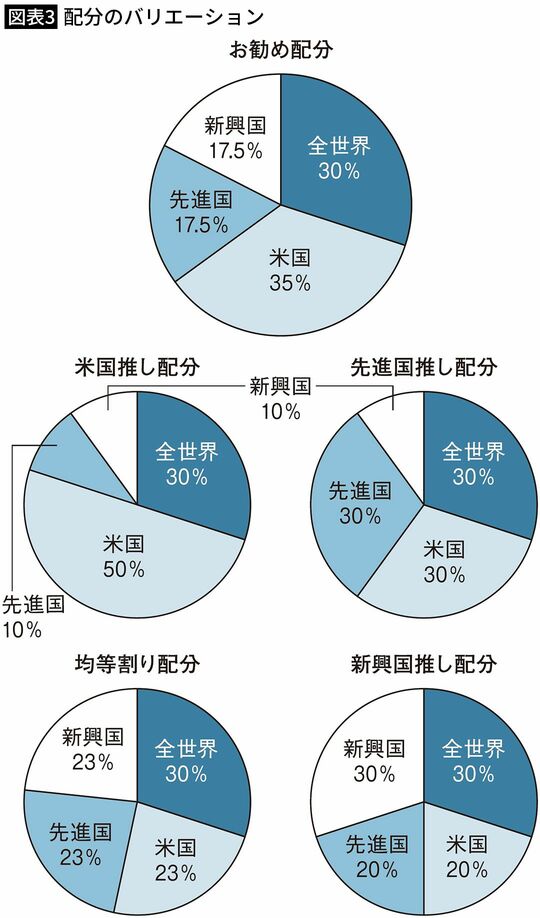

投資経験者にお勧めの黄金比

さらに少し踏み込んで、理想的なポートフォリオ(配分)を考えてみましょう。

ただし、高いリターンに期待するということは、ある程度のリスクも見ておかなくてはならないということでもあります。ここでお勧めする配分は、リスクを許容できる投資経験者に限定しておきたいと思います。

私は仕事柄、日頃より最善の組み合わせを考えているのですが、今の時代を捉えたときに、最もリターンが見込めると思われるお勧めの配分がこちらです。

7割を自分のオリジナリティに充てる

まずは「全世界」を総予算の30パーセント分買います。残りの70パーセントを自分のオリジナリティに充てます。そのうち35パーセントを米国、17.5パーセントを「先進国」、17.5パーセントを「新興国」とします。

次に、これをベースにした米国推しや先進国推しを考えてみることにしましょう。

米国推しは、先の「米国」35パーセントを50パーセントに変更して、「先進国」を調整します。無難な成績を狙いたいのであれば、反対に「先進国」を少し増やして、「米国」を下げます。

◎先進国推し 全世界30%+米国30%+先進国30%+新興国10%

さらに、「全世界」以外の三つを完全均等まではいかなくても、同じくらいの量にする考え方と、これからの成長に期待して、「新興国」を30パーセントに上げる考え方です。

◎新興国推し 全世界30%+米国20%+先進国20%+新興国30%

最後に、「国内」はここでは入れませんでしたが、ここから伸びるという投資家もいます。そういう人は、5~10パーセント程度入れておくといいでしょう。