※本稿は、頼藤太希・高山一恵『お金がどんどん増える! あなたにぴったりの投資法が見つかる! マンガと図解 はじめての資産運用』(宝島社)の一部を再編集したものです。

年齢、収入、資産…あなたのリスク許容度はいかほど?

投資にはリスクとリターンがつきものです。そして、それらはトレードオフの関係にあります。リスクが高い商品は高いリターンが得られますし、リスクの低い商品はリターンも低くなります。

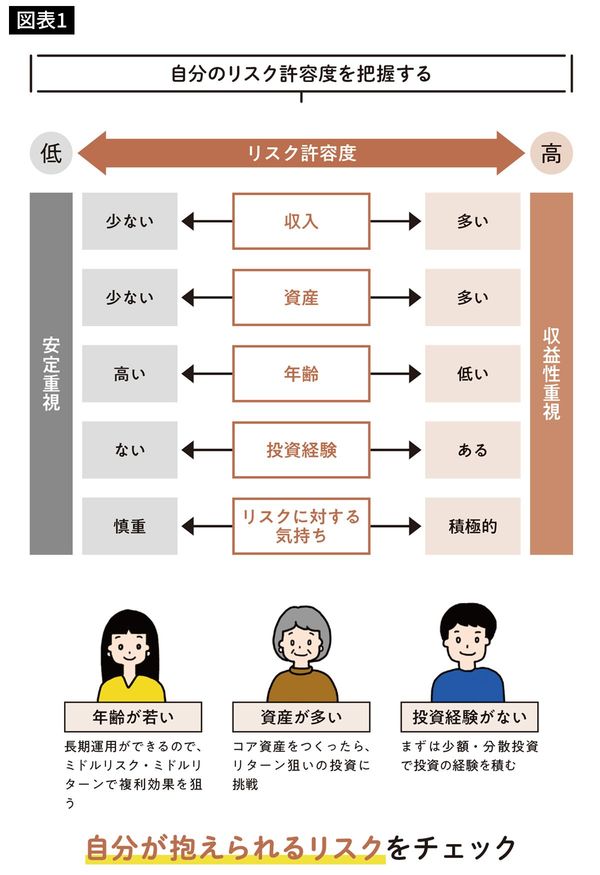

どの程度のリターンがほしいかというよりも、どの程度のリスクであれば許容できるのかという「リスク許容度」をしっかり見定めておくのが大切です。自分に合った投資先や資産配分を決めるとき、自分の「リスク許容度」から考えていくとスムーズに決めることができます。

リスク許容度は人によって異なります。大まかな目安としては、年齢、収入、運用資産、投資経験によって分けることができます。

収入が低い人はリスク許容度も低くなるため、安定重視で投資先を選んだほうがよいでしょう。年齢が若く、投資期間が長い人はリスク許容度が高いと考えられるため、ある程度のリターンを狙って挑戦することも1つの目安です。

プロの投資家の手法から学ぶ お金を減らさずに増やすコツ

お金を減らさずに増やすことができれば理想的です。それを実際に行っているのが、GPIF(2ページ参照)や生命保険会社などの機関投資家です。

生命保険会社では、投資経験のない新人にもいきなり資産運用業務を任せます。経験がないのに業務を行えるのは、誰でもできるようルール化・システム化がされているからです。資産を増やすため、そうした企業で実際に行われている投資のルールやシステムを真似てみましょう。

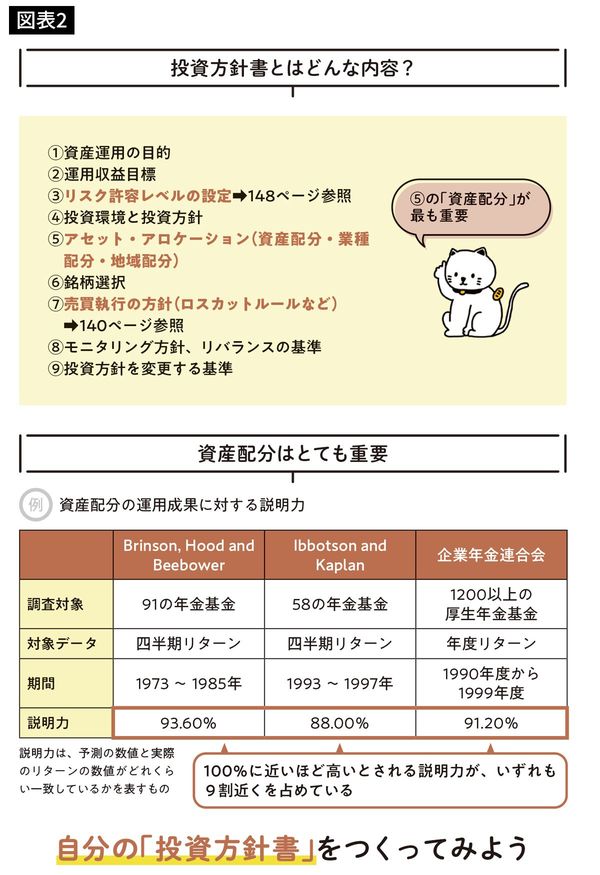

機関投資家たちはいきなり銘柄を決めるのではなく、まずは投資方針書・リスクテイク方針書を作成し、それに基づいて投資先を選定しています。

特に重要なのが「アセット・アロケーション(資産配分)」です。図表2の分析レポートの通り、運用成績の9割が資産配分で決まります。お金を減らさずに増やしたいなら、機関投資家の配分を真似るなどして、自身の資産配分を考えましょう。

「攻めの資産」と「守りの資産」 投資の基本はコア・サテライト戦略

資産の配分を考える際は、自分の資産を「無リスク資産」と「リスク資産」に分けて考え、預貯金や国債などの無リスク資産を確保しましょう。リターンを積極的に狙いたいという人であっても、着実に資産形成していくためには、必ず守りの資産をつくっておく必要があります。

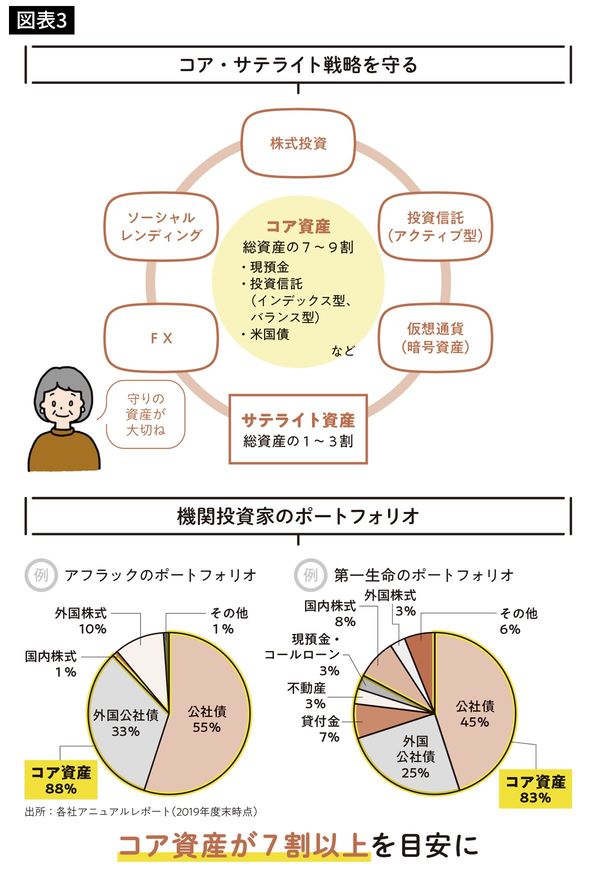

守りの資産をつくるという戦略は、図表3でも紹介するように、機関投資家も行っている基本となる運用戦略です。

投資の基本となる考え方に「コア・サテライト戦略」というものがあります。

資産を安定的に運用する「コア」と、積極的に運用する「サテライト」に分け、自己の資産のうち、コア部分を7~9割、サテライトは残りの1~3割で運用する手法です。コアとなるのはバランス型・インデックス型の投資信託や債券、サテライトとなるのがアクティブ型の投資信託や株式、FXなどの値動きの大きな金融商品です。

GPIFは資産ポートフォリオのお手本

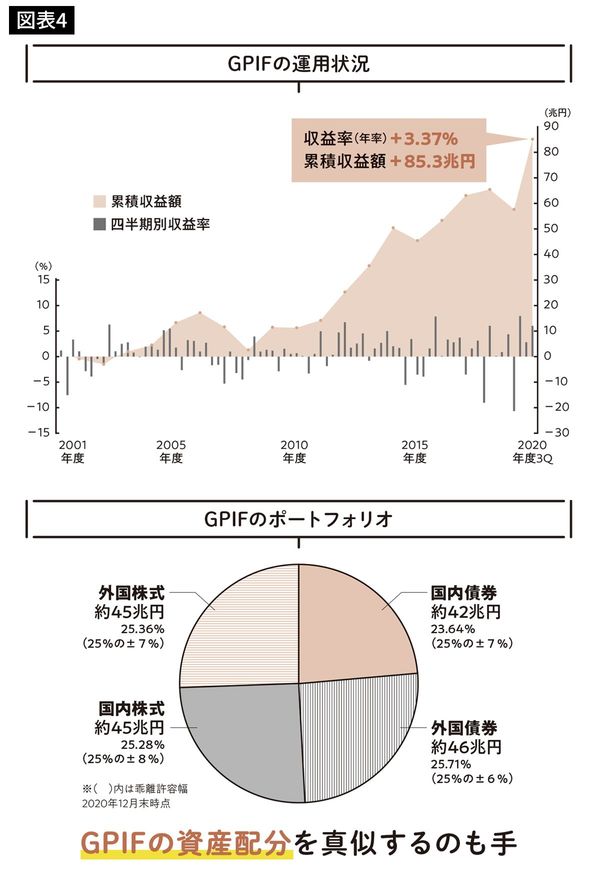

世界最大と言われている機関投資家は、私たちの年金を運用しているGPIF(年金積立金管理運用独立行政法人)です。

年金を預かっているゆえに運用の失敗が許されないGPIFが、安定的に利益を増やすことができているのは、コア・サテライト戦略を守ってポートフォリオを組んでいるからです。

いかに資金を減らさず、増やすかを考えられたGPIFのポートフォリオは、堅実に運用したい人にとって参考になります。

GPIFの運用先は、国内外の債券、国内外の株式の4項目で、それぞれに25%ずつ投資しています。また、時価の変動などによって配分が微妙に変化していきますが、たとえば国内債券は±7%までならこの配分から乖離してもよいと決められています。この配分を守っていることで、GPIFは2001年以降の収益率は3.37%、累積収益額は85.3兆円に及びます。

まずは3カ月分の生活費から 貯蓄をしながらコア資産を積み上げる

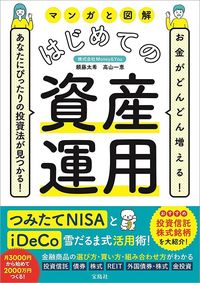

まずは不測の事態に備えるために、半年分の生活費を預貯金で蓄えます。生活費が3カ月分を越えたあたりから、預貯金中心に加えて、投資経験を積むため1000円や3000円など少額でつみたてNISAを開始してみましょう。

生活費半年分が貯まったら、つみたてNISAでの投資額を増やしていきます。月の上限額に達したら、次に並行して、iDeCoを開始しましょう。可能な範囲で拠出していき、こちらも上限に達するよう目指します。まずはコア資産をつくる時期ですから、インデックス型やバランス型の投資信託を中心に投資資産を選んでいきます。

つまり、最初の100万円を貯めるためのポートフォリオは、預貯金と投資信託で組むことになります。

資産全体が300万円ほどになれば、毎月預貯金に回す割合は減らしていってOKです。つみたてNISAやiDeCoを上限いっぱいまで積み立て、さらに資金に余裕があれば、個別株などサテライト資産を増やしていくのがよいでしょう。

40~50代に適したポートフォリオは「長期投資の継続」

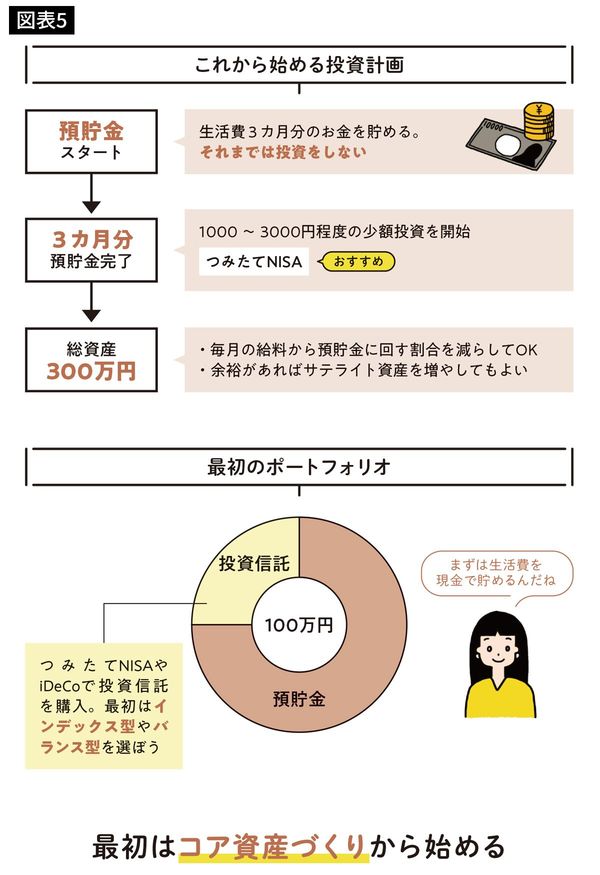

40~50代でも、つみたてNISAやiDeCoによる長期積立投資を行うことが望ましいでしょう。すでに積立投資を行っている人はそのまま続けること、一切行っていないという人はまず始めることが大切です。

また、すでに積立投資を行っている人は、米国債や金投資などでコア資産の積み上げを行いつつ、株やFXなどでの短期運用の割合を徐々に増やしてもよいでしょう。コア資産が十分につくれていれば、サテライト資産での運用を活発化させます。

60歳になるとiDeCoが利用できなくなります(2022年5月からは65歳)が、つみたてNISAは年齢上限がないので利用できます。

また、FIREの流れを汲んで高配当銘柄への投資もおもしろいでしょう。その際も分散投資を心がけましょう。特定の銘柄に集中投資してしまうと、企業の業績悪化とともに資産が大きく減ってしまいます。