投資にかかる利益が非課税に

進入学シーズンにあたり、「たくさんお金がかかった~」という人も少なくないでしょう。小学校より中学、中学より高校、大学と、次第に教育費の負担は増えていきますが、準備は進んでいるでしょうか。4月には「ジュニアNISA(ニーサ)」(少額投資非課税制度)がスタート。将来の教育費などに備えられる、期間限定のおトクな制度で、一定のルールに沿えば、投資によって得た利益が非課税になります。

たとえば株式に投資すれば配当金や売却益が得られ、その約20%(2037年12月までは復興特別税がかかるため、20.315%)が税金として差し引かれますが、ジュニアNISAを利用すれば、その税金がかからず済むのです。仮に10万円の利益が出たとすると、2万円以上得する計算になり、メリットは小さくありません。

すでに20歳以上を対象としたNISAがありますが、ジュニアNISAはその未成年版で、0歳から20歳未満が対象となります。

口座を開設できるのは、2023年12月までです。

祖父母からの贈与にも利用できる

ジュニアNISAでは、証券会社や銀行など、ジュニアNISAを扱っている金融機関に子どもの名義で口座を開設します。口座開設の手続きや、口座の管理は親が行います。

ジュニアNISAの口座で取引できるのは、株式や株式型投資信託(債券のみに投資する公社債型投資信託は不可)など、元本保証がない投資商品です。ETF(日経平均株価など特定の指数に連動する投資信託の一種で株式と同様に売買できる)や、REIT(不動産投資信託)も対象となります。

子どもが投資先を選んだり、売買したりするのは難しいですから、投資判断や売買は親や祖父母が行います。

投資額には上限があり、年間(1月から12月末)80万円まで。投資できるのは、最初に投資した年から5年間で、最高400万円です。

お金を出すのは親のほか、祖父母や叔父、叔母などでもOKです。金銭などを贈ると贈与税の対象となりますが、年間110万円までは非課税ですから、贈与の受け皿としてジュニアNISAを使うのもいい方法です。「子どもの将来のため」ということであれば、祖父母もお金を出しやすいでしょう。

高校3年生の1月までは非課税で払い出せない

大人版のNISAと大きく異なるのは、投資したお金を、「子どもが3月末時点で18歳である年の前年の12月末までは非課税で払い出せない」ということ。一般的なケースでいえば、非課税のメリットを受けるためには、高校3年生の1月になるまで払い出すのを我慢する必要がある、ということです。

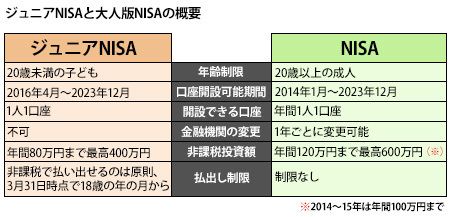

ジュニアNISAと大人版NISAの概要

その前に払い出すと、利益に税金がかからないというメリットが受けられず、ジュニアNISA内で得たすべての利益に税金がかかってしまいます。それでは意味がありませんから、ジュニアNISAの利用には、高校3年生の1月までは口座に入れておけるお金が適しています。不便……と思うかも知れませんが、これを逆手にとれば、大学や専門学校に進学するためのお金を準備するのに向く、ともいえます。

ちょっと誤解しやすいのですが、資金の払い出しには制限があるものの、一度買った株などをそれまでずっと持っている必要はありません。投資した株などの売却はいつでもできます。たとえば10万円で買った株が12万円になったところで売ったとしたら、その12万円を再投資したり、そのまま口座の中にキープしたりしておくことができます。

さらに18歳以降もジュニアNISAの口座に資金を入れておく場合、20歳になると、自動的に大人版のNISAに資金が移され、そのまま非課税の恩恵を受けられます。

18歳まで非課税で引き出せないことから教育費づくりに向くといわれていますが、実際には目的が限定されているわけではないので、子どもの独立資金にしたり、余裕があればそのまま運用を続けて将来に備えたりしてもOKです。

教育費のメインは学資保険や積立預金で

利益が非課税になるのは魅力的ですが、誰にでも、どんなケースにもオススメできるというわけではありません。

前述のとおり、ジュニアNISAで取り引きできるのはリスクがある商品ですから、「減っては困るお金」をジュニアNISAに入れるのは不向きです。

学資保険や積立預金をしっかり行ったうえで、プラスαとしてジュニアNISAを利用する、というのが賢明でしょう。

また投資商品の多くは値上がりや値下がりを繰り返す性質があります。期間が長期になれば利益を得るチャンス(値上がりするタイミング)がくる可能性が高くなり、短期では、景気動向などによってその可能性が低くなることもあります。

子どもが高校生といった場合、大学資金が必要になるまで1~3年程度しかありませんから、そのような短期間でリスクのある商品でお金を運用するのは難しいでしょう。

ジュニアNISAが誕生したのは、教育費など、子どもが学んだり、自立したりするための資金づくりを国が支援する、という考えに基づいており、イギリスでは早くから同様の制度が根付いています。

非課税のメリットは大きいですし、筆者としては、親や祖父母が、ジュニアNISAを通じて計画的にお金を準備することの大切さを教える、投資で成果が得られることを実感させる、ということに、ジュニアNISAの利用価値があると思っています。

どのように利用するのが望ましいか。次回、具体的に考えていきましょう。

1989年よりライターとして活動。資産形成、投資信託、住宅ローン、保険、経済学などが主な執筆テーマ。