たとえば、投信の積み立てを今から30年続けたら、気になるのは当然どれくらい資産が増えるか。どんな投信を買うかにもよりますが、“利回り”別に見た効果のホドを、FPの藤川太さんと一緒にチェックしてみましょう。

そもそも、運用の“利回り”とは、年何%で資産を運用するか(したか)を表す数値です。ちなみに、銀行の定期預金の利回りは0.1%程度。投信で運用すると、低リスクな商品でも1%程度の利回りは期待できるため、預貯金よりは断然高利回りです。

問題は、毎月いくら、どれくらいの利回りで、どれくらいの期間運用するか。当然、毎月多くのお金を高利回りで、長期間運用すれば高いリターンを期待できます。

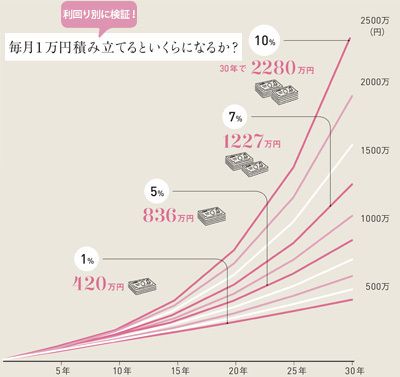

【1~10%の利回りで30年間運用した結果は?】1~10%という10パターンの利回りで月1万円積み立てた場合、30年で資産がどう増えるか示したもの。10本のグラフのうち一番下が1%、一番上が10%で運用した数値。当然、10%の場合が最も資産は増大。

仮に、何種類かの投信に分散投資し、毎月1万円ずつ30年間積み立てたとしましょう(グラフ参照)。30年後にお金がいくら増えているかは買った投信によって違います。リスクの高い商品を中心に構成すれば利回りが高く、リスクを抑えれば利回りが低くなります。

毎月1万円、タンス預金で30年間ためると360万円ですが、10%の利回りで、利益を引き出さずに再投資しながら同額を投信で運用すると、2280万円にも達する結果に。もちろん、ずっと10%の利回りを達成するのは簡単ではありませんが、運用の効果の大きさは実感できるでしょう。

[積み立て前に決めることは?]

(1)毎月の積立金額

▼○○円

(2)大体何%くらいでの運用を目指すか

▼○○%

まだ若く、長期間運用できる30~40代なら、損しても挽回できるのである程度リスクをとってもOK。50代以降はリスクを控えめに。

(3)大体どれくらいの期間運用するか

▼○○年

期間は長いスパンで考えたいところ。金融危機などで損をしても、長いスパンで投資していれば挽回することが期待できる。(1)~(3)を決めたうえで、どんな商品に分散投資するか考える。

[どんなポートフォリオを組めばいい?]

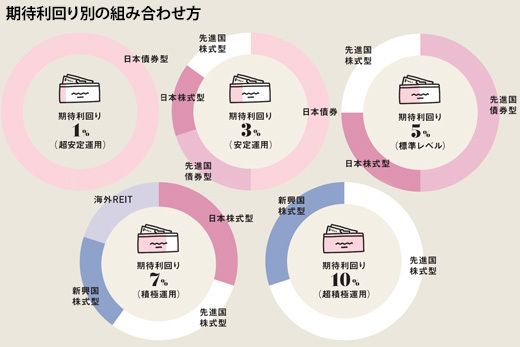

投信には株式を組み入れた株式型、債券メインの債券型などの種類があります。それらの組み合わせで期待できる利回りも変化。藤川さんに、期待利回り別の組み合わせ方を聞きました。

●超安定運用(期待値利回り1%)

「日本債券型」とは、日本の国債や社債を組み入れた投信のこと。国内の債券は発行元(国や企業など)が破綻しない限り元本割れしないのでローリスク。超安定志向の人向け。

●安定運用(期待値利回り3%)

日本の債券、株式型投信のほか、欧米の先進国の債券や株式を組み入れた投信に分散。為替変動の影響がある分ややリスクは上がるが、先進国の金融商品ならリスクレベルは限定的。

●標準レベル(期待値利回り5%)

ある程度リスクもとって利回りを追求したい人向け。ローリスク・ローリターンな日本債券よりは利回りの高い先進国債券型をメインで組み入れ。半分は株式型投信で積極運用を。

●積極運用(期待値利回り7%)

株式型中心の積極的な組み合わせ。新興国株式は先進国株式より成長性が高いが、値動きも激しい。REITは不動産を組み入れた投信。海外不動産の成長性に期待して組み入れ。

誰しも実行しやすそうな「月3万円の積み立て+ボーナス10万円」という条件。仮に7%で運用すると5年後の投資金額は280万円で運用効果は336万円。10年後の投資金額は560万円で運用効果は807万円。30年後の投資金額は1680万円で運用効果は5516万円というスゴイ結果に。試す価値は大いにありそう。

●超積極運用(期待値利回り10%)

先進国と新興国の株式型投信で運用。新興国株式の割合を増やすと、さらに期待利回りは高くなるが、途方もない価格変動リスクを負うことに。長期で積極的に投資したい人向け。

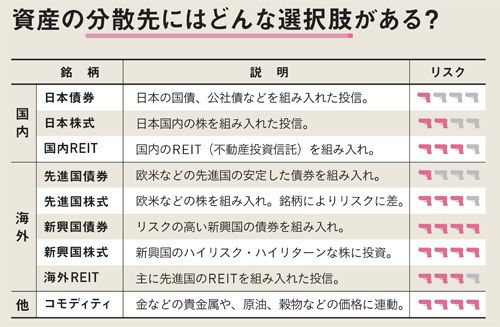

[資産の分散先にはどんな選択肢がある?]

投信を通じて投資できる国内外の主要な資産は表のとおり。リスクのレベルを考えつつ、これらを組み合わせて上のようにポートフォリオを組もう。

[分散が難しければ 「バランス型」を選ぼう!]

安価で積み立てられる投信でも、右のすべての資産に分散させるのは大変だ。「ですが、一商品であらかじめ8つの資産に分散してあるバランス型という投信も。迷ってしまう人は、これを買えば十分でしょう」(藤川さん)

生活デザイン株式会社代表取締役社長。家計管理や資産運用全般に精通し、説明のわかりやすさに定評がある。『やっぱりサラリーマンは2度破産する』(朝日新聞出版)、『1億円貯める人のお金の習慣』(PHP研究所)など、著書多数。