両親の世代だって年金が足りない

今年は9月21日が敬老の日でした。実家のご両親に会いに行った人も多いのではないでしょうか。30~40代の読者の方なら、ご両親はもうリタイアして年金生活を送っていらっしゃるかもしれませんね。

では、そんなご両親がいくらぐらい年金をもらっているかご存知でしょうか?

総務省の調査によれば、65歳以上で無職の夫婦2人世帯の平均収入は月20.9万円。うち公的年金が月19.3万円です。一方、平均支出は月26.5万円。足りない分は、預貯金を取り崩したりして補っています(総務省『家計調査』2014年)。

恵まれていると言われる今の高齢者世代でも、実際には年金が不足しているのが現実です。ご両親が子どもの前では余裕の姿を見せていても、もしかしたら普段はやりくりに励んでいるかもしれません。一度、実際のところを聞いておきたいですね。

私たちの世代の年金はもっと足りない

さて、今の高齢者世代がこんなことでは、もっと若い世代はどうなるのでしょう? 厚生労働省の試算を見てみましょう。

厚生労働省は、モデルになる世帯を想定して、将来の年金を予測したデータを発表しています。これによると、会社員家庭の2014年度の年金額(月額)は、夫が厚生年金8.7万円+基礎年金6.4万円で計15.1万円、妻が基礎年金のみで6.4万円、夫婦合わせて21.5万円となっています(『国民年金及び厚生年金に係る財政の現況及び見通し』2014年)。

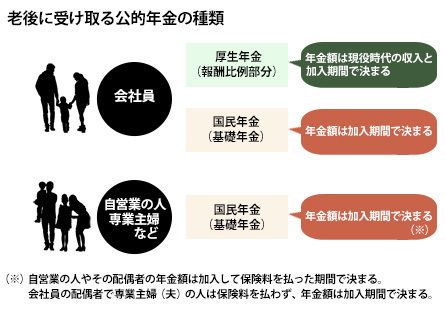

老後に受け取る公的年金の種類

ここでいうモデル世帯は、夫が会社員で厚生年金に40年加入、平均手取り収入が月33.5万円。妻は夫と同年齢の専業主婦で国民年金に40年加入と想定しています。夫の平均手取り収入にはボーナスも含まれ、年収にすれば手取り400万円程度。これは現在、厚生年金に加入している男性の平均値だそうです。

さて、将来の年金額はどうなるでしょう? この予測では、経済状況の変化を8パターン想定して、約40年後のモデル世帯の年金額がいくらになるかを試算しています。ここでは、最良のケースと、最悪のケースを挙げましょう。

最良のケース(物価上昇率2.0%、賃金上昇率2.3%、運用利回り3.4%)

→月34.4万円(2050年度)

最悪のケース(物価上昇率0.6%、賃金上昇率0.7%、運用利回り1.7%)

→月17.8万円(2055年度)

どうでしょう。“最良のケース”は夢物語としても、“最悪のケース”より、もっと悪いこともありそうな……。ともかく、最悪のケースで示された夫婦の年金額は、現在の水準21.5万円より2割ほど低い水準です。

なお、この金額は、物価上昇分を割り戻して現在の価値に直したものです。つまり、ここでいう「月17.8万円」は、今のお金の価値で「17.8万円」をイメージすればいいということ。年金の内訳は、夫が厚生年金7.3万円+基礎年金5.25万円で12.55万円、妻が基礎年金5.25万円です。

老後のお金がいくら足りないかザックリ計算

では、年金不足を補うために、私たちはどれぐらいの老後資金を準備すればいいでしょうか。

必要な老後資金の額は家庭ごとに違いますが、ここではイメージを掴むため、平均値を使ってザックリ計算してみます。

現在40代以下の人のほとんどは、65歳になるまで年金はゼロ。このため、65歳までは働いて生活費を稼ぐことが前提です。

(1)毎月の生活費はいくら足りない?

年金の額は、厚生労働省の予測から最悪のケース「夫婦の年金月17.8万円」を使います。また、毎月の生活費は、総務省『家計調査』による65歳以上の夫婦世帯の平均支出額から月26.5万円とします。

▼毎月の不足額→26.5万円-17.8万円→8.7万円

(2)年間の不足額を計算する

▼年間の不足額→8.7万円×12カ月→105万円

(3)生涯で生活費がいくら不足するか計算する

男性より女性のほうが寿命が長いので、女性の寿命に合わせて計算します。65歳女性の平均余命(その年齢の人が平均あと何年生きるかを示す)は24年なので(厚生労働省『簡易生命表』2014年)、ここでは年間不足額の24年分を見積もります。

▼生涯の年金不足額→105万円×24年→2520万円

(4)老後資金の目安を計算する

住宅の修繕費や葬式代など、生活費以外に必要な費用を加えます。ここでは500万円をプラスすることにしました。この金額が老後資金の目安になります。

▼必要な老後資金の目安→2520万円+500万円→3020万円

(5)退職金以外に貯める目標額を計算する

65歳までに貯める金額の目標は、ここから退職金を引いた額です。2013年の定年退職金の平均額は大卒で1941万円(厚生労働省『就労条件総合調査』2013年)。ここでは、この額を引くことにします。

▼退職金以外に貯める目標額→3020万円-1941万円→1079万円

年金額や生活費の額は、家庭によってまったく違います。また、退職金も会社によって制度はそれぞれ異なります。わが家の状況に合わせてあてはめる数字を変えれば、わが家に必要な老後資金の大きさが見えてくるはずです。ここでは、老後資金を計算するときの手順を頭に入れていただきたいと思います。

女性の働き方が老後資金のカギを握る

さて、ここで使ったモデル年金額は、専業主婦の家庭を想定しています。これは、妻がずっと仕事を持たなかったり、パートやアルバイトなどで厚生年金に加入しない働き方をした場合です。厚生年金は1年以上加入すればその分をもらえるので、それだけ妻の年金が増え、準備すべき老後資金も少なくて済むはずです。

もしこのケースで妻が厚生年金を月2万円(夫の厚生年金の1/4強)もらえるとすれば、必要な老後資金の目安は単純計算で576万円(2万円×12カ月×24年)減って、3020万円から2444万円に減少します(夫の死後に妻が遺族年金を受け取ることは考慮していません)。

また、夫婦がずっと共働きを続け、妻が夫と同額の厚生年金をもらうとすれば、状況は大きく変わります。夫婦の年金額は17.8万円+7.3万円で25.1万円に増え、毎月の生活費26.5万円の大部分をカバーできます。必要な老後資金の目安は、2102万円(7.3万円×12カ月×24年)減って、918万円まで減少することに。さらに、この場合は妻も退職金をもらえる可能性があります。もし妻の退職金があれば、老後の生活にはずっと余裕ができるでしょう。

妻がどんな働き方をするかは、それぞれの家庭の状況や考え方によって決めることです。ただ、老後資金に限っていえば、できれば厚生年金に加入する働き方をしたほうが将来は安心。また、厚生年金に加入しなくても、妻がどんどん働いて収入を増やしたほうが老後資金を貯めやすいのは言うまでもありません。

今できる準備を進めておこう

「でも、年金制度なんてどうなるかわからない。そんな計算してもムダなのでは?」――そんな声が聞こえてきそうですね。

確かに年金財政は厳しくて、「どうなるかわからない」というのも事実です。支給開始年齢を70歳に引き上げる案もあるし、また数年前に民主党が提案した「最低保障年金」のように、制度自体が大きく変わる可能性もあるでしょう。それでも、年金制度自体がまったくなくなることは考えられないし、新しい制度に変わったとしても、これまで年金保険料を払った実績が無になることもないはずです。

年金の支給開始年齢は今、60歳から65歳に引き上げられているところですが、これだけで25年近くかかります。年金制度は巨大で鈍重な船のようなもので、方向を変えるには長い時間がかかるのです。

もしも制度が変わったら、そのときはそれに合わせて、資金計画を変更すればいいでしょう。制度変更はゆっくりと進むので、対応する時間はあるはずです。それまでは、今の制度をベースに、今できるだけの準備を進めておくのが現実的だと思います。

「年金なんかアテにならない」と考えて老後の生活費をすべて自分で貯められるなら理想的ではありますが、普通の人にはまず無理というもの。反対に「アテにならないから考えてもムダ」といって何もせずにいたら、老後になって資金が足りなくなるのは間違いありません。

今の制度を知らずにいたら、もし制度変更があっても、どこが変わったかわかりません。今後の変化に対応するためにも、今の制度を知った上で、これからの年金のニュースをチェックするようしましょう。

証券系シンクタンク勤務後、専業主婦を経て出版社に再就職。ビジネス書籍や経済誌の編集に携わる。マネー誌「マネープラス」「マネージャパン」編集長を経て独立、フリーでビジネス誌や単行本の編集・執筆を行っている。ファイナンシャルプランナーの資格も持つ。