ある日突然、家計がピンチになることも

マイホームは人生の中で、いちばん高い買い物だ。ウン千万もするものを、銀行からお金を借りて買う。借りたお金は返さなければならないので、30~35年と長期間をかけて、毎月、分割で返済していく。

マイホームを購入し、その後の人生が順風満帆なら返済が滞ることはないだろうが、返済期間のうちには、失業したり、病気になったり、はたまた災害や詐欺に遭うなどで、家計がピンチになるかもしれない。

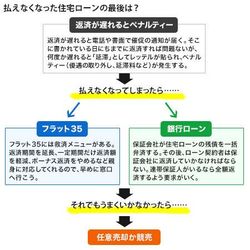

住宅ローンの支払いができなくなったらどうなるのだろうか?

返済が半年滞ったら、保証会社が一括返済をする

住宅ローンの支払いが一度でも遅れたら、もちろん催促がやってくる。たいていは書面ではなく、電話だ。「ローンの支払いが遅れています。○月○日までに支払ってください」と。あとから書面でも催促される。

最初の1回は、約束の期日までに支払えばおとがめなしのところが多いだろう。銀行としては、たまたま口座にお金がなくなってしまったのだろう……との解釈で見逃してくれる。「一度きりならブラックリストに載ることもない」と、ある銀行のローン担当者はいっていた。

その期日にも払えないとなると、翌日には「延滞」のレッテルがはられ、優遇金利が適用されなくなるなどの措置がとられ、その分、毎月の返済額が増えてしまう。

さらに延滞が繰り返されると、銀行は容赦をしない。催告状及び督促状という書類が届き、それでも返済が滞ってローンを返せる見込みがないと銀行が判断すると、次の段階として、ローン保証会社が住宅ローンの残債を一括返済する。

保証会社がローンを払ってしまったら、そこからは保証会社にお金を返済していくことになる。銀行と違って、延滞したら即、差し押さえがくると思っていいい。連帯保証人がいるのなら、その人に全額返済するように要求がいき、他人に迷惑をかけることになるだろう。

ローン整理の最終手段は「任意売却」か「競売」

どうにもこうにも払えなくなったら、ローン整理の最終手段は、家を売ることだ。「任意売却」とは自ら家をすすんで売ること。家を売ったお金でローンを返すのだが、ほとんどの人が売った金額より残った住宅ローンのほうが多いので、今度は賃貸に住みながら、新たな返済計画を立て、すでに手放したマイホームのために返済を続けることになる。

さまざまな事情で、任意売却が認められない状況だと、保証会社は裁判所に申し立て、その結果、裁判所がその家を売却することを「競売」という。競売は市場よりも安く売却されてしまうので、残った住宅ローンがさらに多くなる最悪のパターンといえるだろう。

お手上げ状態になる前に窓口へ相談を

住宅ローンの返済が苦しくなったら、お手上げ状態になる前に銀行の窓口へ相談に行こう。借りているローンが住宅金融支援機構のフラット35なら、「条件変更」という以下の3つの救済メニューがある。

(1)返済期間の延長

勤め先の倒産や業績の悪化で収入が減り、ローン返済が困難になってしまった人は、返済期間を最長15 年延長できる。また、失業や転職で収入が20%減った人は、最長3年間、元本を払わずに利息だけ返す方法もある。

(2)一定期間のみ返済額を減らす

子どもの進学による教育費や、本人の入院による医療費など一定期間支出の増加が見込まれる人は、その期間だけ毎月返済額を減らすことができる。

(3)ボーナス返済月の変更

不況の影響でボーナスが減少し、ボーナス払いが難しくなってしまった人は減額や、ボーナス返済の取りやめを行い、その分を毎月返済額に振り分ける。

払えなくなった住宅ローンの最後は?

(1)(2)(3)の条件変更はあくまでも当面のピンチを切り抜けるためのもので、ローン自体の負担が減るわけではなく、総返済額が増えることをお忘れなきよう。

一方、銀行ローンの場合、以前は、銀行は条件変更に応じてくれなかったのだが、金融円滑化法の影響もあり(法律自体は平成25年3月までの期限付きだったので終了)、柔軟になってきている。条件変更に必ず応じてもらえるとは限らないが、フラット35の条件変更を参考にして相談をしてみよう。

いずれにしてもローンが返せなくなってからでは遅い。何としても家を守るべく、収入を増やす努力をしながら、払えなくなる前に銀行の窓口へ、早め早めの相談をしてほしい。

広告代理店、出版社にてサラリーで働くエディター、ライター、プランナー、コピーライターを経てフリーに。得意分野は投資、住宅関連。大ブレイクはしないけれど、仕事は堅実でハズさない。満を持して2008年に起業。個人投資家としての投資歴は15年選手(ちょっぴりプラス)。