そもそも、なぜ、退職金を運用すべきなのか

退職金を運用すべき理由は2つある。その第1は「長寿化」だ。

一般的な会社員の場合、定年後は働かなければ収入が年金のみになるため、それまでの貯蓄と退職金を少しずつ取り崩しながら暮らしていくことになる。一般的な定年は60歳であり、人生100年時代のいま、その後約40年にわたって「資産寿命」をもたせる必要がある。しかし、ほとんどの人は「退職金だけで、それまでの生活水準を維持するには心許ない」と感じるのではないだろうか。リタイア後の人生を安心して過ごすためには、退職時の資産を「運用して増やす」という視点が欠かせないのだ。

もう一つは、「インフレによって資産が目減りしてしまうリスク」への備えだ。

ここ数年はインフレにより年3~4%ほど物価が上昇している。つまり、預金などの現金資産はその分、目減りしているということだ。過去30年を振り返れば、物価上昇率がゼロもしくはマイナスだったため、結果として「資産運用しないことは正しかった」といえるかもしれない。預金しておけば年に1%ずつ資産が増えたと捉えることもできるからだ。しかし現在は、従来のデフレ時代からインフレ時代へと大きく局面が変わったことを意識しなければならない。これからは、資産運用しないこと自体がリスクになる時代なのだ。

退職金の運用には、IFAが強い味方になる

退職金を運用することで、資産寿命を延ばすと同時にインフレへの備えにもなる。資産運用というと、これまでは証券会社や信託会社、銀行など大手金融機関を通して行うのが一般的だった。しかし、大手金融機関では、例えば「退職金運用ならこの商品」という具合に、決められた商品を、営業担当者にノルマを課して一律に販売するケースが少なくない。そのため、必ずしも投資家のニーズに合わせた提案ができていないという現状がある。また、一般に大手金融機関の営業担当者は3~4年で転勤になり、引き継ぎも十分に行わない場合が多く、投資家にとっては、将来を見据えた投資計画が立てにくいという課題もある。

そこでいま注目されているのが、「IFAに相談し、運用アドバイスを受ける」という新しい選択肢だ。

IFAとは、特定の金融機関に属さない「独立系」金融アドバイザーのこと。豊富な金融知識と経験をもとに、経済市場の流れや資産運用の方向性を助言し、株式や債券、投資信託などの金融商品の説明とその販売仲介を業務としている。IFAはフリーのアドバイザーのため、金融機関、会社の営業方針に縛られることなく、投資家にとって最適な資産運用をアドバイスすることができる。また、同じ担当者から長期的にサポートを受けることができるため、安心して長期の資産運用に取り組むことができるメリットもある。

ひと口に「退職金の運用」といっても、資産規模や将来に関する考え方は一人ひとり異なる。自分自身に最適な資産運用アドバイスを受けられる点も、IFAのメリットの一つだ。多くのIFAは、「自分の得意分野」を持ち、その分野において課題を抱える人を主な顧客層としている。例えば、5億円以上の資産運用を得意とするIFAなら、相談者と同じような資産層の顧客が、どんな課題や悩みを抱えているかを熟知しているため、オーダーメイド感覚で、過不足のない金融商品を紹介することができる。

2人のIFAが語る、顧客への想い

日本でIFAの仕組みが本格的に普及し始めたのは2018年頃。今では約6500人(2023年6月末現在)のIFAが活躍している。そのほとんどは大手証券会社の出身者だ。大手での個人資産運用ビジネスのあり方に疑問を抱いていた人たちが、IFAの仕組みができたのを機に転身しているケースが多い。ここでは、2人のIFAに顧客への向き合い方を聞いた。

「人間としての付加価値」をお客様に提供したい

株式会社Stock Fine 取締役副社長

2009年、日興コーディアル証券株式会社(現SMBC日興証券株式会社)に入社。2019年にIFAとして独立。2021年より株式会社Stock Fineにて金融商品仲介業に従事。

現在は東京を拠点に、全国の投資家向けに資産運用コンサルティング業務を提供しています。主に地主や経営者のお客様が多く、50~60代の方が中心です。また、資産運用の提案だけでなく、税理士や不動産会社と連携して、資産全般や相続に関するサービスも提供しています。

IFAとして仕事をするうえで心がけているのは、「人間としての付加価値」を付けること。お客様が困ったときに、「藤井に相談してみよう」と思っていただけるような存在になることですね。近年は、「ゴールベース・アプローチ」による資産形成の考え方が広がりつつあります。これは、個人やその家族の夢や目標などを叶えるために、そのゴールを具体化・明確化し、そこから逆算して資産形成を考えるというアプローチです。これを実現するためには、お客様の家族構成や将来に対する思いなどを丁寧に聞かせていただくことが欠かせません。

例えるなら「かかりつけ医」のような存在として、お客様との長期的な関係を大切にしていきたいと思っています。

コンサルティングの際には、必ず「趣味は何ですか」と聞くようにしています。老後の生活費を心配するあまり、今の生活が楽しめないというのでは、人生の彩りがなくなってしまいます。心おきなく趣味を楽しめるように、「お金にもお金を稼いでもらう」ための資産設計をする……そう考えれば、楽しく資産運用ができるのではないでしょうか。

お客様にとってのオンリーワンでありたい

大手証券会社に勤務していたときは、投資初心者から富裕層の方々まで、様々なお客様の資産運用に対するコンサルティングを行ってきました。しかし、キャリアを積むにつれて、会社のノルマ主義や転勤制度などに疑問を抱き、「自分は、お客様への真のコンサルティングができていないのではないか」と自問するようになってきました。そのため、2021年に退職し、IFAへの転身を決意したのです。

K.S.Group株式会社 専務取締役CFO

同志社大学を卒業後、大和証券株式会社に入社。2021年にIFAとして独立。K.S.Group株式会社にて金融商品仲介業に従事。

現在は、「お客様の立場に立って資産運用を考える」ことに喜びを感じながら、日々の仕事に取り組んでいます。例えば退職金の運用を考える場合、「毎月の生活費は100万円必要」という人もいれば「20万円で十分」という人もいるでしょう。また、「子どもにできるだけ多く残したい」人もいれば、「自分たちの楽しみに使いたい」人もいる。お客様のニーズを深く理解し、それに対する最適な解決策を提供することが必要です。

私の目指すIFAとは、「お客様にとって、信頼できる唯一の存在であること」。そのためにも、お客様には、「お金に関することでしたら、すべてご相談ください」と話しています。お客様ご自身はもちろん、知り合いで困っている方がいたら、気軽に相談していただきたいのです。もちろん、私ひとりでは解決できないこともありますから、適切な人材を紹介することもできます。多様な課題に、柔軟に対応できるのはIFAならではの魅力であると思います。今後も、お客様に寄り添って、長いお付き合いをさせていただきたいと思っています。

たった60秒で、自分にぴったりのIFAを探す

退職金を運用し、生涯にわたって長くサポートしてくれるIFA。自分の投資傾向や性格に合うIFAを見つけ出すには、アドバイザーナビ社が運営する退職金アドバイザー検索サービス「退職金ナビ」が便利だ。

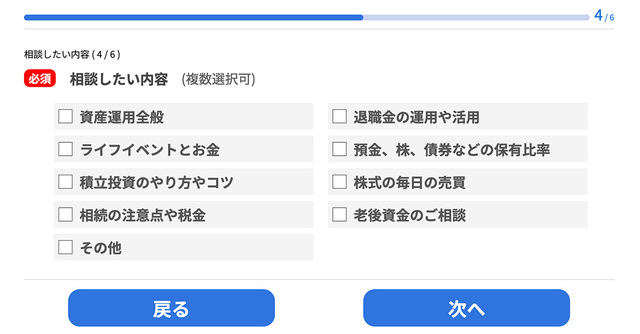

使い方はいたって簡単。専用フォームに年齢、居住地の都道府県、性別、職業、金融資産額、相談したい内容などを入力すると、約60秒で利用者の希望にマッチしたアドバイザーが一覧で表示される。面談を希望する場合は、その画面からダイレクトに申し込める。

アドバイザーそれぞれの経歴や保有資格、得意分野などの詳細プロフィールを確認したうえで、納得して面談を申し込めるため、安心して相談することができる。長い付き合いになるだけに、「フィーリングが合いそうかどうか」も大切だ。退職金ナビでは、アドバイザーの顔写真のほか、趣味などに関する記述もあるので、人物像がイメージできるようになっている。退職金アドバイザーの紹介は、全国どこでも可能。アドバイザーの紹介料、マッチング後の相談手数料はなく、すべて無料で利用できるので気軽に試せる。自分とマッチするIFAとの出会いが、定年後の人生が向上するターニングポイントになる。

退職金ナビ

「退職金ナビ」は老後の資産形成を計画中の方と退職金アドバイザーを結ぶマッチングサービス。資産状況、運用目的などの希望条件を入力するだけで、自分にぴったり合う退職金アドバイザーを複数紹介してくれる。退職金アドバイザーの個人プロフィールを閲覧できるため、その中から相談したい退職金アドバイザーを自分で選択可能。