第三の資金調達サービス「RBF」とは

――設立のきっかけや事業内容について教えてください。

当社は2016年、「お客様のライフスタイルを選択する手助けを」という理念のもと設立されました。従来のライフスタイルは、仕事や住居拠点はひとつという形が主流でしたが、近年は副業や2拠点生活などさまざまな形が選択できるようになっています。そこで、こうした「Dual Life」をより多くの人々が実現できる環境をつくろうという目的で事業を開始しました。

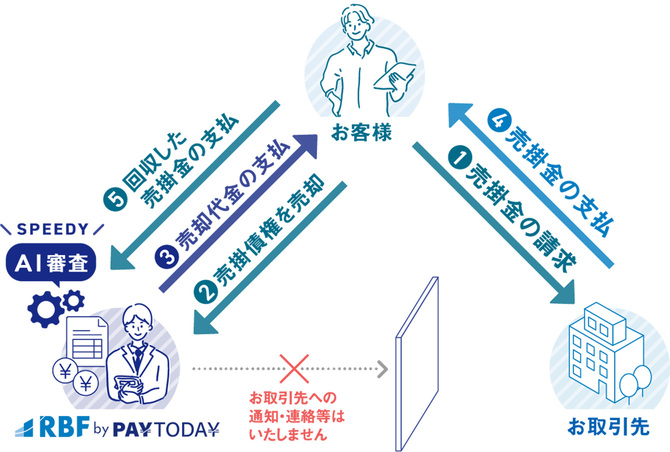

最初は不動産の仲介・管理事業からスタートしましたが、2017年からは個人事業主やフリーランスの方々を支援しようと、売掛債権の流動化事業(PAYTODAYという売掛債権の買い取りサービス)を開始しました。こうした方々は資金調達に悩んでいることも多いため、その解決をお手伝いできればと考えたのです。

その後、法人のお客様からのご依頼も増えてきたため、新たな流動化事業として2023年4月からRBF事業も開始しました。

――RBFとはどのようなものでしょうか。

新たな資金調達手法の1つで、銀行融資やすでに確定した債権を買い取るファクタリングとは違い、将来発生する売り上げである「将来債権」を先に現金化するものです。「お金を借りる」のではなく、将来の売り上げを「譲渡する」と考えていただければわかりやすいかと思います。この点が融資と異なっています。

調達可能な金額は、現在の業績をもとに将来の売り上げを予測して算出します。そのため、継続的な売り上げが確実に見込める事業のみが対象となります。どなたにでもご利用いただけるわけではありませんが、銀行融資が受けられない企業様の選択肢としてメリットが見込めます。

RBFは英米ではすでに一般的な金融サービスになっています。しかし、日本で扱っている会社は、当社を含めてまだ数社しかありません。サービス自体の認知度も低いので、まずは多くの経営者や起業家の方々に知っていただくことが大事だと思っています。

Dual Life Partners株式会社 取締役

大学で会計ファイナンスを学んだ後、銀行で法人営業を担当。2016年にDual Life Partnersに参画し、2020年に取締役に就任。現代のライフスタイルの多様化に即した、個人の選択を支援するサービスを提供している。

RBFは黒字化できていない立ち上げ初期の企業に適している

――利用者として想定している業態や売り上げ規模などを教えてください。

ひとつは、サブスクリプションなどの定額制サービスを展開しているSaaS型スタートアップ企業です。顧客やユーザーから毎月一定額を受け取って、ソフトウェアを提供したり食品や化粧品などを届けたりするサービスをイメージしていただければと思います。

もうひとつは、反復継続する売り上げが見込める中小企業です。これには、月謝制の学習塾やスポーツクラブ、年間契約でシステムの運用保守を請け負っている企業などが挙げられます。

売り上げ規模については、月100万~5000万ぐらいの企業を想定しています。こうした企業で、かつ「売り上げは毎月しっかり上がっているけれど、人材投資や広告費などが先行しており今すぐ資金調達が必要」といった場合にRBFがお役に立てると思います。

――銀行融資ではなくRBFを利用したほうがいいのはどんな企業でしょうか。

RBFは手数料が銀行融資の金利より高くなっています。ですから大前提として、銀行から融資を受けられるのであればそちらを使ったほうがよいというのが当社の考えです。そのほうが経営の安定につながりますから。

一方、まだ立ち上げ初期であるとか、赤字なので銀行からの評価が得られないといった状況であれば、RBFが有効になってきます。また追加の銀行融資が受けられないけれど、いま資金調達できれば将来的に必ず企業価値を上げられるという企業に適していると言えます。

なぜスタートアップ企業は銀行融資の審査に通りにくいのか。それは、銀行は融資判断の際にPL(損益計算書)とBS(貸借対照表)とを合算して見るためで、PLでちゃんと黒字を出していても、BSの純資産の部分が赤字だとなかなか評価してもらえません。

その点、RBFでは主に売掛債権を見ます。売掛債権の蓋然性が高ければ資金調達はできるという考え方なので、結果として銀行より調達できる金額は高くなります。ですから、赤字があるうちはRBFを利用して、それをもとに成長して両方黒字になったら銀行融資へ、というのが当社の考える道筋です。

成長後に銀行融資を利用すれば、RBFよりさらにいい条件で資金を調達できるでしょう。当社がお手伝いするのは、まだ銀行融資を受けられない初期の段階です。その意味で、私はお客様によく「絶対卒業してくださいね」とお伝えしています。したがってRBFはブリッジファイナンスの一種という認識で、この点はファクタリングとも同様です。

――事業の成長段階の中で、RBFの利用に適したタイミングはいつでしょうか。

資金があればもっと売り上げが増加し、企業価値が向上するのに資金が足りない、という場面ですね。RBFは資金調達のスピードが速く、当社の場合最短で1日で完結します。融資ではこのスピードには間に合いません。「新規受注したいが、現金がない」という場面が適しています。

――御社のRBFサービスについて、限度額や手数料など具体的な内容を教えてください。

限度額は特に設けていません。金額はお客様と話し合いながら、売り上げ規模や利用期間などに応じて決めています。たとえば半年間ご利用いただくなら、1カ月の売り上げ×6カ月分の債権のうち50~60%ぐらいは評価するので、それがそのお客様の限度額ということになります。たとえばお客様が行っている事業における解約率が低ければ評価はもう少し高くなります。

手数料は5~15%ほどです。こちらも売り上げ状況や債権の期間、解約率などによって変わってくるので、お客様と話し合いながら決めています。実感としては、6~11%程度になることが多いですね。

こうした話し合いや審査が必要なので、実際の入金までにはどうしても1~3日ほどかかります。ファクタリングのように1時間以内での調達は難しいです。それでも、銀行融資よりは圧倒的に早いのではないでしょうか。

RBFを知っておいて損はない

――日本におけるRBFの今後の見通しはいかがでしょうか。

RBFのご利用者は、銀行融資のスピードでは間に合わない方、十分な銀行融資が受けられない方が多いですが、先ほども説明した通り認知度はまだまだ低い状態です。普及という点でも、現状では英米に大きく後れをとっています。しかし、日本でも売掛債権の流動化市場は伸びています。日本政府も民法の改正を行い、債権譲渡の有効性をクリアにしてくれています。それに伴ってRBFの認知度も高まっていくでしょう。

サービスの性質上、RBFは銀行融資やファクタリングに比べると利用できる企業が絞られてしまいます。そこがネックではありますが、当社としてはお客様の幅を無理に広げていくつもりはありません。保守的に、しっかり審査を行いながら、該当する企業の方々をお手伝いしていきます。

経営者の方や起業を検討している方には、RBFという資金調達法があるということを、頭の片隅に置いておいていただけたらうれしいです。そして、いつか役に立ちそうだと思えるタイミングが来たらぜひご検討ください。