年末年始のアノマリーを利用したイベント投資とは

年末年始は、多くの投資家が年間の取引を総括し、翌年の投資戦略を立て直す時期です。株式市場においては、この期間特有の「アノマリー」と呼ばれる現象が観測されることがあります。

アノマリーとは、一般的な理論やモデルでは説明が難しい、市場の長期的なパターンや傾向のことを指します。

日本株と米国株における年末年始のアノマリーを活用したイベント投資について、有効な方法を解説していきます。年末年始に特有なアノマリー(値動きの傾向)として、次のようなものが挙げられます。

■クリスマスラリーと年始高

日本株・米国株のいずれも、12月後半から年始にかけて上昇しやすい傾向となっています。S&P500は12月24日から新年の2営業日目までの7営業日で、1969年以来での平均+1.3%と堅調です。

その背景には投資家の楽観ムードや税金対策のためのポートフォリオ調整などがあります。税金対策の売買とは、年内に税金を減らすための損失確定売りが出て、新年は売り圧力が弱まることや、新年に新たな投資資金が市場に流入することです。

日本の税制では売った翌日にすぐ買い戻しても売った分全額を損失に計上できますが、米国は一定期間あける必要があります。よって売ってから一定期間後に買い戻すという流れになるのです。

また、機関投資家のポジション調整も背景にあります。クリスマスラリー&年始高のアノマリー投資で、具体的な投資対象としては、日経平均・S&P500・NASDAQ100などの主要株価指数のETF・投信・先物などの選択肢があります。

なお、クリスマスラリーはサンタクロースラリーと呼ばれることもありますが、意味は同じです。

日経平均の年末の最終営業日は陰線になりやすい

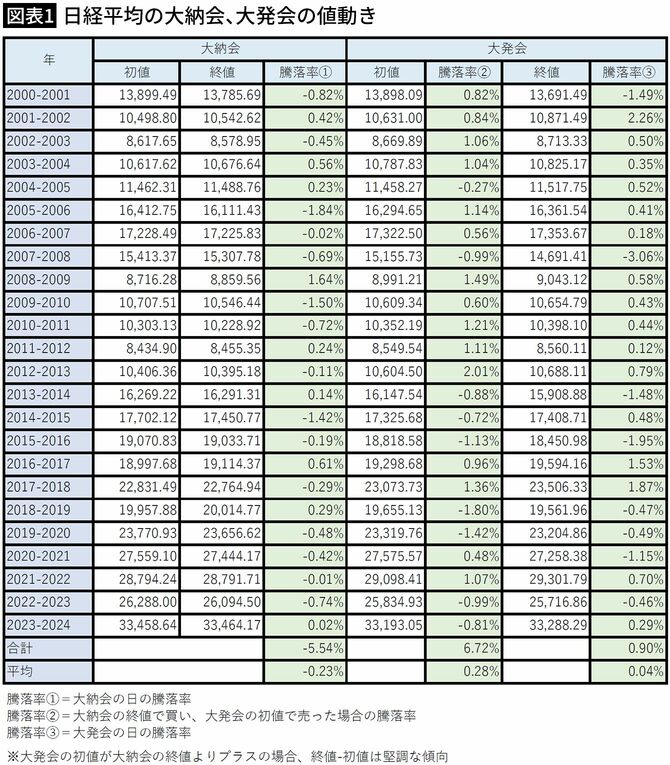

日本株の年末の最終営業日の「大納会」は、日経平均は陰線になりやすいアノマリーがあります。21世紀は9勝15敗で、平均-0.23%・通算-5.54%です(図表1)。

また、大納会の終値で買い、大発会の初値で売ると勝率が高い傾向があります。21世紀は15勝9敗で、平均+0.28%・通算+6.72%です。

さらに、大発会の初値が大納会の終値よりプラスだと、大発会は終値が初値より高い陽線になりやすい傾向となっています。21世紀は13勝2敗で、平均+0.5%・通算+7.53%です(図表2)。

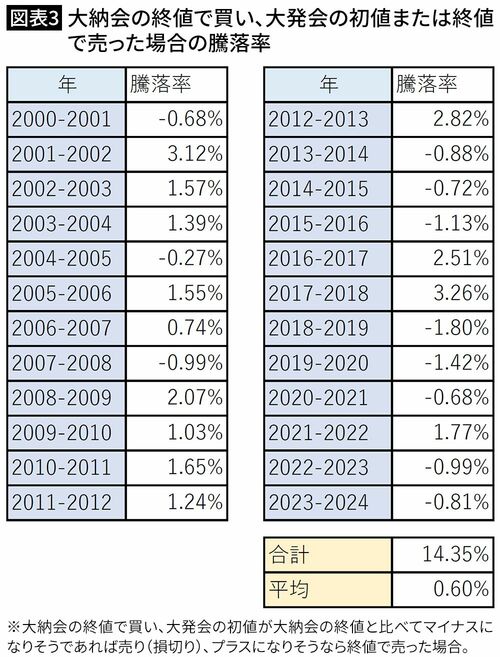

大納会の終値で買い、大発会で売る

このアノマリーを利用すると、大納会の終値で日経平均のETF・投信・先物などを買い、大発会の初値がマイナスになりそうな場合は、寄り(始値)で売り、プラスなら大発会の終値で売るのが有効です。実際にこの方法で投資をした場合、21世紀の成績は合計で平均0.60%、通算14.35%となりました(図表3)。

年末年始以外のアノマリーについても代表的なものを紹介しておきましょう。

■1月効果

1月に株価が上昇する傾向です。特に小型株に顕著に見られます。年末の節税売りが一巡し、新たな資金が流入するためと考えられています。

旧東証マザーズ指数の2003~2023年のデータでは、12月24日頃に底値をつけ、1月25日頃まで上昇傾向となっています。

流動性が低い中小型株を12月に仕込み、1月に売るという戦略が有効です。ETFだとRussell 2000 ETF(IWM)、東証グロース250ETF(2516)などが選択肢となります。

■ハロウィーン効果

年末年始を挟んだ数カ月のアノマリーとしては、ハロウィーン効果があります。10月末から翌年春にかけて株価が上昇するというアノマリーです。米国で特に見られ、年末年始の需給バランスの変化が要因の一つと考えられています。S&P500やNASDAQ100連動の投信・ETF等を、10月末頃に購入し、4~5月に売ると高リターンの傾向です。

他の投資戦略との組み合わせも可能

ここで年末年始アノマリー投資のメリットを整理しておきましょう。

一つは、過去のデータに基づいて、短期間で比較的高い収益を得られる可能性があります。年末年始は、企業業績発表や経済指標発表が少なく、比較的安定した相場となる傾向があるため、短期的なトレードに適している場合があります。

もう一つは、長期的な投資戦略に加えて、年末年始のアノマリー投資を組み合わせることで、ポートフォリオの多様化を図ることができることです。例えば、インデックスファンドで長期的な資産形成を行いながら、年末年始には余剰キャッシュや信用取引を活用し、特定の銘柄に集中投資を行うといったことが考えられます。

長期的な投資視点を入れてはいけない

一方で年末年始アノマリー投資には注意点もあります。まず、過去のデータに基づくため、将来の保証はありません。アノマリーは過去のデータから導き出された統計的な傾向であり、将来も必ず同じように起こるとは限りません。

市場環境の変化や新たな要因によって、過去の傾向が覆される可能性も存在。特にマクロ経済や政治的イベント(例:FRBの政策や為替動向)に大きく影響される可能性があります。個別銘柄に投資する場合は、企業の業績や経営状況などを詳細に分析する必要があります。

また、短期的な価格変動に注目する手法なので、長期的な投資視点を入れてはなりません。損失が出たとしても、そのうち戻るだろうと長期投資に切り替えることはせず、絶対に損切りしましょう。

さらに、年末年始であっても、突発的な出来事によって市場が大きく変動する可能性はあります。レバレッジをかけた投資を行う場合は、損失が拡大するリスクも高まります。

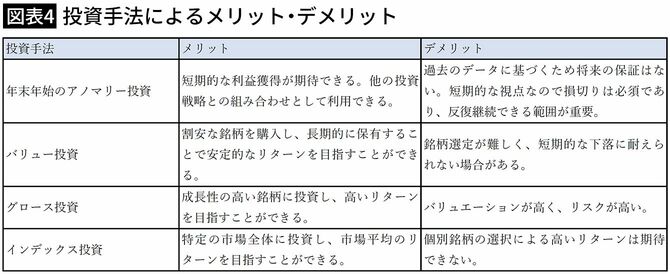

年末年始アノマリー投資と他の投資手法を比較した場合のメリットとデメリットを整理すると図表4のようになります。

年末年始アノマリー投資を実践する際のポイント

アノマリー投資は自分で過去のデータをチェックすることで、より精度を高めることができます。ここでは、日本株と米国株の年末年始アノマリー投資を実践する場合のポイントを紹介しましょう。ポイントは以下の通りです。

1.歴史的なデータ分析

・過去の株価チャート:過去数年の年末年始の株価チャートを詳細に分析することで、どの程度アノマリーが働いているのかを把握できます。

・セクター別分析:特定のセクターにアノマリーが強く出る傾向があるかを確認します。

・個別銘柄分析:個別銘柄の過去の年末年始の株価推移を分析し、アノマリーに強い銘柄を絞り込むことができます。

2.マクロ経済環境の分析

・景気動向:国内外の経済状況、政策金利、為替など、マクロ経済環境が株価に与える影響を考慮します。

・市場センチメント:投資家の心理や市場全体の雰囲気を把握することで、アノマリーの発生確率を推測することができます。

3.ポートフォリオの構築

・分散投資:複数の銘柄や資産クラスに分散投資することで、リスクを軽減します。

・リスク許容度:自分のリスク許容度に合わせて、投資比率を調整します。

・反復継続:1年だけで終わると損になるリスクもあるので、長期的に反復継続できる範囲で投資するのがベストです。カジノの経営のような視野が必要となります。

1年だけでなく繰り返し実践するのが有効

この記事で紹介した年末年始のイベント投資とは、過去のデータから年末年始に特定の株式や資産クラスが上昇する傾向があるという経験則に基づいた投資手法です。例えば、日経平均株価が年末に上昇する傾向があるといったように、過去のデータから統計的に有意なパターンを見つけ出し、それに基づいて投資を行うことを指します。

年末年始は、翌年の確定申告に向けて、税金対策を行う人も多くいます。そのため、特定の銘柄が売買されやすく、価格に影響を与える可能性があります。一度やってみて、損が出ると止めてしまう人が多いので、有名であるにもかかわらず、依然として活きている手法といえます。1年だけでは負ける可能性もあるので、反復継続できる範囲で取り組むのがおすすめです。

カジノも1日だけでは店側がマイナスとなることもあるでしょう。しかし、反復継続して営業することで、トータルでは店側がプラスになる運用となっています。アノマリー投資もこのような観点で取り組む必要があります。