しくじり先生として、投資を始める人に伝えたいこと

投資で資産を増やしたいと思っている人は多いだろう。しかし、順調に資産を増やしている人はどれだけいるのか、はっきり言って、よくわからない。

投資はきちんとルールを守ってやれば、必ずしも危険なものではない。

だが、投資の周りには危険がいっぱいだ。

ここでは、その危険の実例を紹介したいと思う。

投資のルール1「理解できないものに投資をしてはいけない」

まず、投資をするには知識がいる。株式投資を例にとってみても、単独株に投資するのか、日経平均のような市場全体の指数にリンクするインデックス・ファンドに投資するのか、日本株にするのか、アメリカ株にするのか、株式以外でも、金に投資をするか、不動産を証券化した不動産投資信託(REIT)に投資をするのか、債券投資、例えば、アメリカ国債に投資をするのか、などなど、さまざまな選択肢がある。

これらの投資商品の値動きはそれぞれに異なる。例えば、金利が下がれば(債券の価格が上がれば)、株式が上がる。株式が下がれば、金の価格は上がる。

投資をするからには、主要な投資商品の基本的な性質や値動きの特徴は理解しておく必要がある。株式、金、不動産投資信託(REIT)、債券投資、これらの基本を理解するだけでもかなりの時間が必要だ。

筆者の経験だが、15年ほど前、原油の価格が上がると思って、原油ETFに投資をした。原油ETFとは、原油価格にリンクして価格が上下する上場投資信託(ETF)だ。そして、思惑通り、原油価格は上がったが、原油ETFの価格は下がってゆく、慌ててその仕組みを調べたが、「原油先物に投資をする」「先物の限月がくると新しい先物に乗り換えるのに費用が掛かる」など、いまひとつよくわからない説明が書かれている。結局、買値の半分近くになったので泣く泣く損切りした経験がある。

あとになって、ゆっくり調べてみると、先物取引とはデリバティブ(金融派生商品)の一種で、先物には期限があり、期限が到来する前に、新しい先物に乗り換える必要があるが、価格差があることが多く、その費用が掛かる、また、乗り換えるときに取引業者から手数料をとられるなど、原油ETFの仕組みがおぼろげながらわかってきた。

高級そうな衣装をまとってお金を搾り取る金融商品

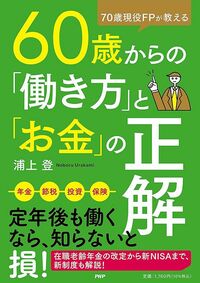

図表1を見ていただきたい。丸印は限月ごとに現れる価格差を示している。限月ごとに価格差を負担する必要があるので、原油ETFの価格は原油先物価格が上がっても、思うように上がらない、または、下がったらさらに下がる。

要するに、原油の価格が上がれば、原油ETFの価格も上がるという生易しいものではなかったのだ。ろくに、原油ETFの仕組みをわからずに買ってしまって損をしてしまったという身に染みる実例である。

原油ETFは原油の価格にリンクしないだけでなく、長期保有をすると、いろいろな費用が差し引かれ、段々価格が下がっていく。これでは、投資商品としても、問題があると言わざるをえない。

残念ながら、金融の世界には、このように一見高級そうな衣装をまとって投資家からお金を搾り取ろうという商品が多くある。そのような商品は販売者である証券会社にとっても手数料が高いので、彼らが勧めてくることも多い。

デリバティブとか、レバレッジとか、横文字を使った商品はかなり市場に出回っているが、構造や仕組みが複雑なだけでなく、そのほとんどが長期投資には向いていない。知識があって、その仕組みを理解した人なら、投資を控えるだろう商品である。

これに類する商品をもう一つ挙げておこう。

ブルETFという商品だ。これは、日経平均などの指数にリンクして価格が上下するが、日経平均が1000円上がるとその2倍の2000円上がる仕組みになっている。これは、「てこの原理」を効かすという意味でレバレッジETFとも呼ばれている。日経平均が大きく上がりそうなときに投資して上がったときに売ってしまえば儲かるが、逆に日経平均が下がったときには、損失が倍になる。長期で保有すれば、さまざまな手数料が引かれるので大きく目減りしてしまう。

投資のルール2「手数料の大きいものには投資しない」

投資の敵は借金、税金、手数料といわれる。要するに自分自身以外の関係者の取り分が大きいものに投資してはいけないということだ。

そのうち投資商品を扱う運用会社、保険会社などの取り分の大きな商品についての例を挙げよう。

まず、第一に挙げるべきものは、信託報酬手数料の大きい投資信託だ。

投資で成功するには、余分な手数料を排除して、徹底した低コストを目指す必要がある。

投資信託で最も気をつけるべきは、信託報酬手数料だ。これは保有期間に応じて年に何パーセントという形で取られる。

投資信託には、販売会社、運用会社、管理会社など多くの企業が関与するので、それらの費用が保有期間に応じてかかってくる。

最も安いもので年0.1%程度、最も高いもので年2.5%くらいかかる。0.1~2.5%と聞いて、「なんだ、大したことないな。」と思うかもしれないが、実はそうではない。

手数料2.5%の投資信託を10年間保有すると25%に

2.5%の手数料のかかる投資信託を10年間保有すると25%もの手数料がかかる。

投資の基本は長期投資なので10年から20年投資信託を保有し続けることは珍しくない。その場合、手数料が25%~50%かかるので、儲けが飛んで、手数料のせいで損をするということになりかねない。市場平均を超えるリターンを目指すアクティブ・ファンドまたは運用国や健康関連企業などのテーマに焦点を絞ったファンドに手数料が高いものが多い。

図表2を見てほしい。

これらを見ると、資産を増やそうと思うなら、手数料の高い商品に投資してはいけないということがわかるだろう。これだけ手数料を取られていたら、資産が増えるわけがない。

資産を増やそうと思うなら、信託報酬手数料の低い投資信託に投資するのは鉄則といえる。

全世界株式(通称オルカン)や米国S&P500にリンクしたインデックス・ファンドであれば、信託報酬手数料が年0.1%以下だ。これなら、10年保有しても手数料は1%、20年保有しても2%以下なので、安心して長期投資ができる。

「外貨建生命保険ならだいじょうぶ」ということはない

もう一つの例は、外貨建生命保険だ。

保険は資産運用の手段としてもつかわれる。その中でも、アメリカの高金利を利用して保険会社やその代理店である銀行が売ろうとしているのが外貨建生命保険である。

現時点(2024年10月)の10年物国債の利回りを比較すると、アメリカが年4%、日本が年1%弱なので、為替リスクはあるものの、ドル建て年4%金利で運用した方が有利である。

これに投資をしようと思ったら、次の点に注意をする必要がある。

(1)ドルで運用するので為替リスクがある

(2)アメリカの金利4%での運用益がきちんと契約者に還元されているか?

為替リスクについてはアメリカに投資をするのだから、やむを得ないし、それをコントロールする手段はある。

問題は4%の金利運用益がどうなっているかだ。運用益の多くが保険会社の取り分になってしまい、契約者の受取額が小さくなってしまう商品が多いのが実態だ。契約者にとって、運用益の一定パーセント相当の手数料を支払うのは仕方ないが、運用益の半分近くが保険会社の取り分になっているとしたどうだろうか?

外貨建終身保険よりアメリカ国債に直接投資したほうがいい

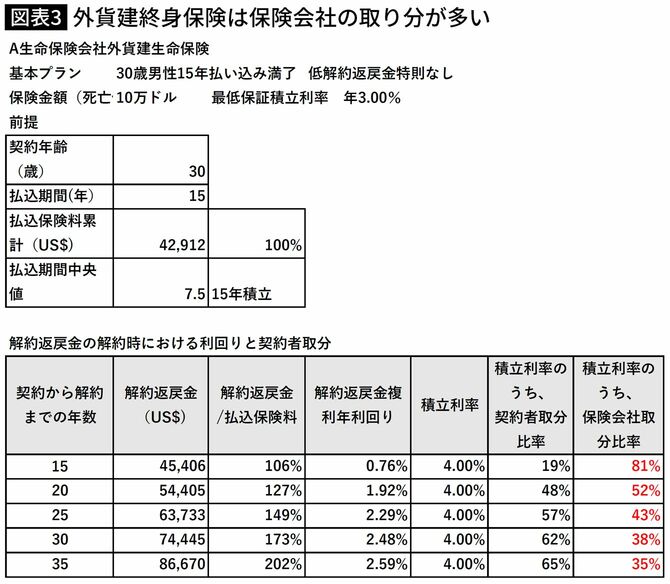

図表3を見ていただきたい。

ある外資系保険会社Aの外貨建終身保険を見ると、加入から35年たっても契約者に還元される運用益は65%であとの35%は保険会社の取り分になってしまう。契約後の適当な時期に解約してそれまでの運用益を回収するのが資産運用保険への投資の方法だが、20年で解約しても48%の運用益しか契約者に還元されない仕組みになっている。

この理由の一つとしては保険の形をとっているため、生命保険金10万ドル(約1500万円)がついているので、保険料すべてが資産運用に回されているわけではないのと、保険会社の経費が差し引かれていることが挙げられる。

資産運用と死亡保障の二つの機能を兼ね備えているので、どっちつかずの保険になっている。また、解約した時点で死亡保障がなくなるので、何のために死亡保障がついているのかもわからない。

そのため、資産運用の観点から言うと契約者はアメリカの高金利で資金を運用したことにならない。アメリカの金利を年4%としたら、契約者に還元されるのは20年間で年2%弱、35年間で2.6%程度である。

これなら、死亡保障は別に考えて、アメリカ国債に直接投資したほうが年4%の金利で運用することができるので、メリットが大きい。

投資のルール3「投機心を煽るものには投資をしない」

3番目に重要なのは、投機心を煽るものには投資をしないということだ。

これらの商品には先程説明したレバレッジを使って、自分の資金力以上の投資をするものが多い。

株式の信用取引は保証金の3.3倍までの取引ができるし、FXでは25倍までの取引が可能だ。うまくいけば大きく儲かるが、失敗したときは損失が大きい。相場が下がれば、保証金がゼロになり追加の保証金を積むことを求められるか、その場で損切りをすることになる。心理的に損切りはなかなかできないので、保証金を積み増しして深みにはまってしまうことが多い。

株式のデイトレードは1日のうちに何十回、何百回も売り買いを繰り返し、その差益を目指す方法だ。プロの投資家がやる方法だが、個人でもやっている人が多い。これもレバレッジを使って自分の資金力以上の投資をすることが多い。それに加えて、瞬時に判断を迫られるので、相場が予想に反して急落したときなど、狼狽し、誤った判断をしてしまう。資金力に余裕のあるプロの投資家なら冷静に対処できることでも、資金力の乏しい個人投資家はパニックに陥りやすい。個人投資家にとっては危険な投資方法だ。

短期投資で失敗した場合はリカバリーが利かない

自分の実力以上の投資をすると、射幸心を刺激し、欲に身を任せることになる。投資は欲に左右されると失敗すること多い。冷静に機械的に投資をするのが成功の秘訣である。

また、これらのすべてが、短期投資による利益を目指したものだ。短期投資で成功すればよいが、失敗した場合はリカバリーが利かない。複雑な仕組みの商品は手間がかかるので、保有すればするだけ、費用がかさむ傾向にある。金融機関に手数料だけ払って、投資家自身は損をすることなりやすい。

投資における方法論とは?

それでは、投資における方法論とは何だろうか? 今まで説明してきたことの逆をやれば良い。

投資の対象とすべきもの

1.自分がその仕組みをきちんと理解した商品

2.手数料、税金、借入金の金利など自分以外の取り分が大きくないもの

3.冷静に半ば機械的に投資できるもの

投資の対象としてはいけないもの

投機心を煽るもの、レバレッジを使って自分の資金力以上の投資をするもの

具体的にいうと投資すべき対象は次のようになる。

銘柄のリスクの分散が可能

手数料が安い

ひとつひとつの企業の業績ではなく、一国の経済全体の動向を理解して投資をすればよい。

2.積立投資

機械的に投資ができて、欲が絡みにくい。

買いにおける時間のリスクの分散ができる。

3.NISA、iDeCoを使う

運用益に税金がかからない。

4.長期投資

売り買いにおける時間のリスクの分散ができる。心理的に余裕が持て、冷静な判断が可能。

これらの条件を満たす投資方法は、「NISAを使ってインデックス・ファンドに長期積立投資を行う」ということになる。

2014年に1万ドル投資をしていれば、10年で2.7万ドルに

金融庁の肩を持つわけではないが、貯蓄から資産立国へのスローガンで始めた新NISA制度は上記の条件を満たしていて評価できる。結論は月並みであるが、短期で大きな利益を得ようとするのは投資ではなく、一種のギャンブルだ。

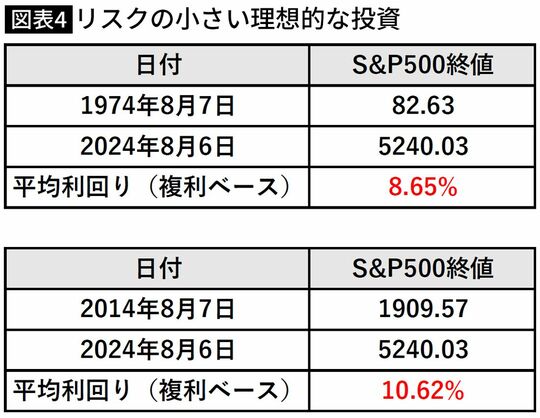

アメリカS&P500指数の過去10年の複利ベース年平均利回りは10.62%、過去50年の複利ベース年平均は8.65%である。

1974年に1万ドル投資をすれば、50年で63.4倍の63.4万ドルに、2014年に1万ドル投資をすれば、10年で2.7倍の2.7万ドルになっている(一括投資でドルで運用、手数料・税金は考慮しない場合)。これだけ増えれば、資産形成という観点からは、大成功だということができる。

具体的には、NISAやiDeCoを使って、S&P500のようなインデックス・ファンドに長期積立投資をするのが基本的な資産運用方法ということになる。