※本稿は、天野隆、税理士法人レガシィ『相続格差 「お金」と「思い」のモメない引き継ぎ方』(青春新書インテリジェンス)の一部を再編集したものです。

きょうだいの相続格差が生まれやすいワケ

親子は一親等ですが、きょうだい同士は二親等です。つまり、縦に直接つながっている親子の関係と違って、きょうだいは親を通じて横に並んでいる関係といえます。

横に他人が並んでいると、どうしても隣を向いて自分とくらべてしまいがちです。それが、モメる相続になる大きな原因となっています。「相続格差」が一番表れやすいのは、きょうだいの関係といってよいでしょう。

私たちは、同級生や同業者のように、似たような人と自分とを比較して、ストレスを感じやすいものです。まったく境遇の違う人に対しては、いくら豪華な生活をしていても、地位を誇っていても、それほど嫉妬心は起きません。しかし、似たような環境にいる近い年齢の人だと、どうしても張り合ってしまいます。

その最たるものが、きょうだいです。

興味深いことに、自分とほかのきょうだいを比較するのは、もっぱら親が元気な間だけです。「妹はお父さんにかわいがられて悔しい」「お母さんは自分だけに秘密を打ち明けてくれた」といった具合で、妬んだり、喜んだり、怒ったりしているわけです。要するに、「親の愛情の奪い合い」なのです。

裁判沙汰になるきょうだい間の二次相続

親がいなくなれば、きょうだいが競い合う必要はありません。奪い合う「親の愛情」がなくなってしまうからです。

私自身の経験からいっても、相続の手続きが終わると、きょうだいという関係が薄くなって他人に近くなりました。他人と割り切ってしまえば、距離感を持ってつきあうことができるので、ケンカにもなりません。

きょうだいの「相続格差」を考えるポイントは、どうやらこのあたりにありそうです。

相続には、「一次相続(片方の親が亡くなるとき)」と「二次相続(残された親が亡くなるとき)」がありますが、相続でこじれて裁判にまで発展するのは、圧倒的に二次相続が多いのです。

一次相続では、「お母さんが全部相続すればいいよ」で済むことが多いのですが、二次相続ではそうはいきません。横並びで競い合ってきたきょうだいが、残された親の財産をめぐって最後の争いをするわけです。しかも、お金の問題にとどまらず、親の愛情に対しても最後の奪い合いを繰り広げることになり、泥沼化してしまうこともしばしば目にします。

最悪の場合、相続税の申告期限である10カ月を過ぎて、税金を加算されてしまうというのに、解決の目処が立たないことがあります。

私たちが、「税金の期限があるので、そろそろこの辺でどうでしょうか」と提案しても、「問題はお金じゃない。お金だけの問題なら簡単なんですよ」といわれてしまったこともありました。

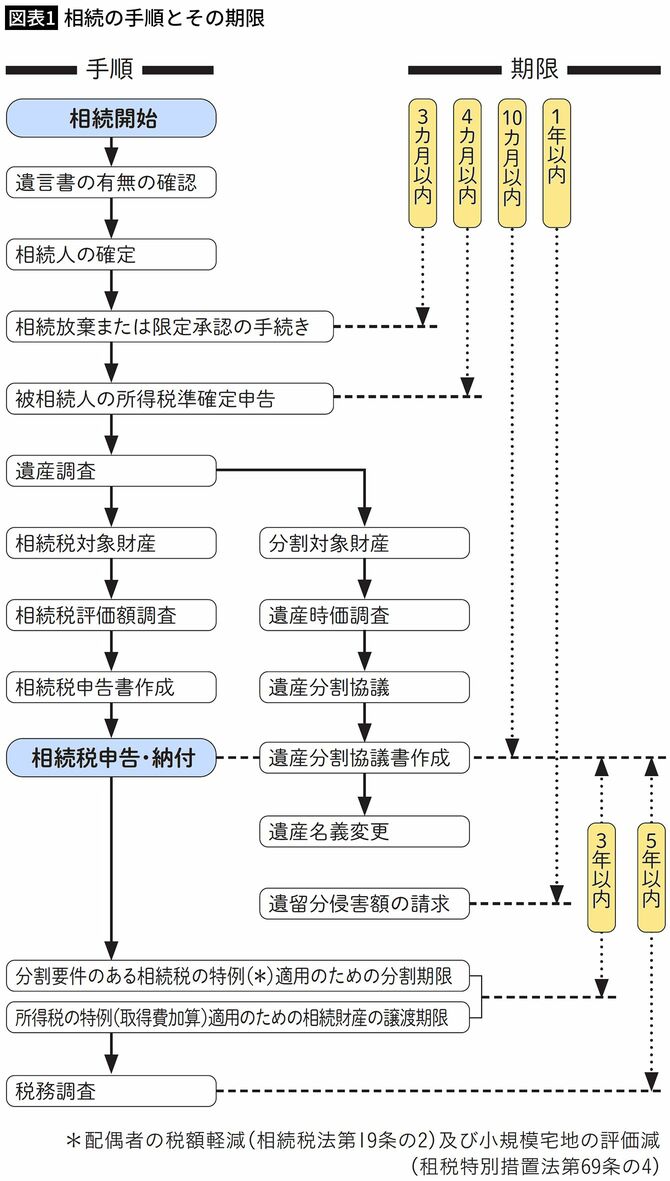

相続の手順とその期限

ここで、相続(二次相続)の手順について、簡単に説明しましょう。

相続は、親が亡くなった時点からスタートします。相続税の申告期限の10カ月というのも、親が亡くなった日を起点にします。長いように思われますが、葬儀や各種の手続き、四十九日の法要などがあるので、あっという間。実質的には8カ月と考えたほうがいいでしょう。

そして、遺言書の有無によって、相続の進め方は大きく違ってきます。遺言書がある場合は、基本的には遺言書通りに遺産分割することになります。遺言書がないときは、相続人全員で遺産分割協議をして、どのように遺産を分けるかを話し合う必要があります。遺言書があっても、遺産分割協議をすることは可能です。

税金以外の相続税申告遅延のデメリット

遺産分割協議の内容については、税理士は口をはさめません。必要があれば、弁護士に依頼することになります。そうして、まとまった内容を遺産分割協議書として作成したうえで、税理士が相続税額を計算して税務署に申告し、相続税を支払うという手順になります。

相続税の課税対象であるのに、期限の10カ月を過ぎても申告をしないと、無申告加算税が課せられます。また、相続税の支払いが遅れると延滞税が課せられてしまいます。さらに小規模宅地の評価減、配偶者税額軽減も、分割協議が終了していないと利用することができません。

申告が遅れるデメリットは、税金だけではありません。不動産の活用ができないという問題もあります。亡くなった親の名義のままでは取り壊しも売買もできず、モメている限り、延々とそのままの状態が続くわけです。最悪の場合は、親の名義のまま何十年も過ぎることがあります。

それが動き出すのは、次の相続が発生したときです。つまり、モメていたきょうだいの誰かが亡くなることで、その子どもである相続人が「なんとかしなくては」と思い、冷静になってまとめていくわけです。

もっとも、そこまでモメるのは例外的な事例であって、ほとんどの相続は相続税申告の期限内におさまります。ただ、おさまったとしても、モヤモヤが残ることは珍しくありません。

「モメると得をするのは税務署ですよ」

税理士は遺産の分け方に口をはさむことはできないと述べましたが、税金の支払い方をアドバイスしたり故人の意思を伝えたりすることで、相続をなるべくスムーズに進めるお手伝いはできます。

例えば、親が住んでいた実家に住み続ける人がいる場合には、「遺産分割協議がまとまらないと、税金の優遇措置である小規模宅地等の特例が受けられませんよ」と耳打ちします。

意外に効果的なのが、モメそうだなと感じたら、早めの手当てとして“仮想敵国”をつくることです。仮想敵国とは税務署のこと。「モメると得をするのは税務署ですよ」と聞けば、誰だってわざわざ余分な税金を払うのはばかばかしいと思うでしょう。

ほかにも、遺言書の付言事項に書かれた親の本音を示すことで、相続人の心をほぐそうと試みることもあります。もちろん、最終的な目的はきょうだいの精神的な意味での「相続格差」をなくすことです。「いい相続だった」と思って親の思い出や生き方を継いでいってほしいからです。

モメた相続は次の代にも影響する

さて、相続がモメにモメることのデメリットは、金銭的なものだけではありません。

むしろ、最大のデメリットは、親同士の戦いを子どもたちに見せていることにあります。50代、60代の親たちが争っている姿を、20代、30代の子どもたちが見ています。そんな子どもたちに対して、「君たちは仲良くやれよ」といっても説得力があるでしょうか。まったくありません。

下手をすると、次の世代、その次の世代の相続でも争うことで、モメやすい家系になってしまいます。もちろん、親たちを反面教師にして、自分たちはモメないようにしっかりやろうという人も数多くいます。いずれにしても、親は子どもたちの目をもっと気にすべきです。

デメリットとして一番困るのは、法事や結婚式などの冠婚葬祭です。モメたきょうだいが法事で顔を合わせるのは気まずいもの。また、墓守をしていた人がお墓を引っ越したいときには、関係者の許可を取らなくてはいけませんが、そのときにも気まずい雰囲気になってしまいます。

子どもの結婚式では、「あの家の子は呼んじゃダメよ」ということにもなります。いとこ同士は仲が良かったのに、親の都合で会えなくなるのは悲しいことです。きょうだいの不仲は相続後にも影響するのです。