「掛けすぎの保険料」はNISAに回す

50代も半ばになると、多くの人は引退に向けての資金計画を考え始めます。

とはいえ、平均初婚年齢も平均初産年齢もおよそ30歳前後と高くなった最近では、50歳を迎えても子育てが続いている家庭は少なくありません。子どもが大学に進学しているとすれば、教育費のピークを迎えているころです。加えて、住宅ローンが続いていれば、「とても老後資金を貯めるなんて無理!」と悲鳴をあげたくもなるでしょう。

とはいえ、せっかく政府が用意した非課税制度を利用しないのは、老後資金をつくるうえで非常にもったいないこと。今現在、生活するのに精いっぱいでNISAに回す余剰資金がない……というご相談を受けたとき、私がよく見直しをお勧めするのが「保険料」です。

公益財団法人生命保険文化センターが行った「生命保険に関する全国実態調査」(令和3年)によれば、日本の生命保険の世帯加入率は約9割、年間に支払っている平均的な保険料は37.1万円であることがわかりました。

厚生労働省の調査では、日本の平均世帯年収における中央値は約423万円とのことですから、実に、年収の約9%を占めていることになります。

私はこれまで、たくさんの家庭の家計についてご相談を受けてきましたが、常々「保険料が無駄に高額になっている人が多い」と感じています。

生命保険は残された家族が困らないための最低限の保障があれば十分だと思うので、年間37万円以上の保険料はあまりにも高額といわざるをえません。子どもがいる場合であれば、掛け捨て型の死亡保険を選べばコストは大幅に抑えられます。

また、多くの方が加入している医療保険も、基本的には必要ないと考えています。健康保険制度を使えば3割負担で済むうえ、数百万円の医療費がかかったとしても、「高額療養費制度」を使えば、実際には数万から数十万円の自己負担となるためです。

さらに、大手企業の健康保険組合に加入している会社員であれば、この自己負担額がさらに払い戻される「付加給付制度」がある場合もあります。

こうした手厚さを知らないまま、民間の高額な医療特約に複数加入している人を、これまでたくさん見てきました。

医療費のピークは75歳から84歳

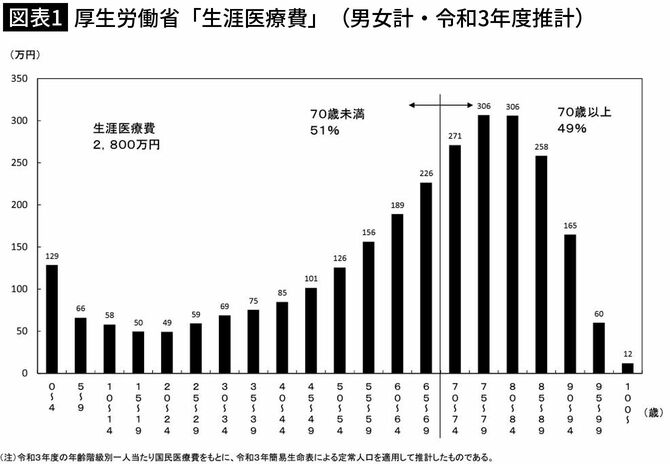

そもそも、50代より若い年代においては、図表1の通り、医療費の心配はさほど必要ありません。一人の人が一生のうちに使う医療費の総額「生涯医療費」は約2800万円(令和3年度厚生労働省調査)と言われています。その約半分にあたる1400万円は、70歳超えてから使うことになります。実際は、1400万円のうち1~3割が自己負担(割合は年齢や所得で異なる)となるため、およそ140万~420万円という計算になります。つまり、人生において、医療費のピークは75歳から84歳です。

今後は一定以上の収入がある高齢者の自己負担割合が増える可能性もあるため、それを考慮して、「70歳以降の医療費の自己負担額は420万円程度」と想定しておくのがよいでしょう。

それであっても、年間約40万円の保険料を50歳から70歳までかけ続けた場合の総額は800万円ですから、予想される自己負担額420万円と並べてみれば、約2倍も多く支払うことに。いかに割に合わないかが分かります。

年間40万円を50歳から70歳まで運用すると…

何が言いたいかというと――「年間約40万円の保険料をNISAに回して運用しておけば、医療費が最も高額になる時期の自己負担額も余裕でカバーできるうえ、老後資金も手元に残る」ということです。

例えば、年間40万円を年利5%で50歳から70歳までの20年間、NISAで運用したときの資産額は、1358万円(元本800万円+運用利益558万円)になります。

教育費や住宅ローンがその間に終われば、もっと積み立てペースを上げていくことも可能になるでしょう。これであれば、さきほどの生涯医療費も十分にカバーできます。

保険料に限らず、通信費や車の維持費、サブスクリプションサービスなど、年間40万円ほどを家計の見直しでねん出し、1日でも早く、細く長く、NISAで積み立てていくことを考えてみてください。

これだけ準備できれば、退職金の平均額が今、「大学・大学院卒(管理・事務・技術職)1896万円、高校卒(管理・事務・技術職)1682万円」と言われていますから、積立額がその半額と考えても、「老後2000万円問題」の懸念はきれいに払拭される計算になります。

50代からの戦略:高配当株への一部シフト

次に、50代後半からの戦略について考えていきましょう。

現在、老後(65歳以上)の生活費は、一人暮らしの場合で15万5495円、夫婦二人暮らしの場合で26万8508円(総務省「家庭調査年報<家計収支編・令和4年>」)とのこと。この生活費が年金でまかなえない部分を、老後資金で補填していくことになります。

この補填額をつくるための一案が、NISAの一部を「高配当株」にスイッチするという方法です。

高配当株とは、配当利回りの高い株式のことで、定期的に配当金を受け取ることが期待できる株のこと。特定口座や一般口座で投資した場合は、配当金から20.315%の税金が引かれてしまいますが、NISA口座であればそれが非課税になるため、丸々受け取ることができます。

例えば、NISAの「成長投資枠」で高配当利回り5%の商品に年間240万円投資をしていた場合、年に12万円の配当金が得られます。

これが、特定口座か一般口座で投資した場合、12万円×20.315%=2万4378円の税金が引かれるので、手元に残るのは9万5622円ということに。

年金生活の中で、この2万円以上の違いは相当大きいでしょう。

非課税枠の復活は大きなメリット

では、具体的にどうやってスイッチしていくのかというと、非課税枠を一部空ける必要があるため、成長投資枠でこれまで保有していた銘柄の一部を売却して、現金化してから高配当株を購入する、といったプロセスを踏みます。

旧NISAにはなかった、この「非課税枠の復活」こそが、新NISAの大きなメリット。

ただし、次の2つの注意点があるので頭に入れておきましょう。

【注意点1】売却後の復活枠がいくらになるかきちんと計算する

新NISAで購入した投資信託を売却したとき、投資可能額はいくら復活するのでしょうか。計算式は以下の通りです。

元本=売却額/(1+損益率)

損益率=(評価額/取得額)-1

次の数字を例に、計算してみましょう。

その一部300万円を売却したときの復活枠は――

300/(1+0.5)=200(元本)

つまり、NISA投資枠の復活額は、200万円になるということ。

これを「簿価残高方式」(購入した株式や投資信託での利益は加味されず、購入したときの買値だけで非課税投資枠が管理されること)と呼びます。

よく、「300万円売却したから復活枠は300万円」と考える人がいますが、それは間違い。あくまで、復活するのは利益を差し引いた元本になるので、注意してください。

上記の例の場合は、300万円売却したあとにできた成長投資枠の復活枠200万円で、高配当株を買い直す、というかたちになります。

【注意点2】復活するのは翌年から

例えば、今年の5月に商品を売却し、「200万円分の非課税枠」が復活したので、「よし、すぐに高配当株を購入しよう!」といきたいところですが、これはNG。

新NISAでは、売却したその年のうちは、復活枠の利用が認められていません。NISAはあくまで長期運用を目的として作られた制度であるため、短期売買ができない設計になっているのです。

そのため、今年の5月に売却して開けた復活枠が利用できるのは、来年から……ということになるので、注意してください。

4%ずつ取り崩し、なるべく資産を減らさず生活する

「資産形成の時期」から、老後資金をいよいよ生活費に充てる「資産取り崩しの時期」へと移行したとき、注意すべきなのが、その取り崩し方です。

これについては、「4%ルール」という戦略が有名なので、耳にしたことがある人は多いことでしょう。

アメリカのトリニティ大学の研究チームが1998年に発表したレポートで「退職後の資産を毎年4%ずつ定率で取り崩し続ければ、資産は減らない」という試算を発表しました。

例えば、2000万円の資産であれば、その4%にあたる80万円を毎年取り崩し続けても、2000万円はずっと減ることがない、ということです。

毎年一定額を引き出すことができるうえ、資産を長期にわたって維持することが可能となるため、「4%」という数字は「安全引出率」として広く認知されるようになりました。

もしこの方法を取り入れる場合は、年に一度まとめて1度に取り崩すのではなく、「毎月」の12回に分散することをお勧めしています。上の例でいえば、2000万円の4%にあたる「80万円」を12で割り、「6万6666円」を月に一度、取り崩すわけです。この場合、運用利回りだけを取り崩すことになるため「2000万円」はずっと残り続けます。

もしも取り崩し額を「月10万円」にした場合でも、70歳から取り崩し始めたときは97歳まで持つ計算になります。

なぜそんな面倒なことをするのかというと、一度に取り崩してしまえば、ある程度のまとまったお金が銀行もしくは手元で現金として塩漬けになってしまうため。

月に一度の取り崩しにすれば、残りの金額はそのまま運用され続けることになるわけです。これが数年間続けば、チリツモで大きな差額になる可能性は高いでしょう。

「そんな面倒な!」と思うかもしれませんが、たとえリタイア後の「取り崩しの時期」に入っても、「長期分散運用」という基本理念は忘れないようにしてください。