2人の子どもを育てながら資産1億円を達成

夫婦、大学生と中学生の息子を持つわが家は、数年前に総資産1億超を達成しました。

当時、すでにファイナンシャルプランナーとして独立していた私はその後も変わらず仕事を続け、夫は当時勤めていた企業を退職して作家として独立しました。

私も夫も、そもそもはどこにでもいる普通のサラリーマンでした。しかし、夫婦で何度もお金に関することを話し合い、意見をすり合わせ、見直しを重ねながら、かなり緻密に計画を練り上げることで1億円達成に至ることができたのです。

3大出費を抑えることを徹底した

最も力を入れたのは、家計管理です。結婚当初から、無駄を削ぎ落とすための家計管理を徹底したからこそ、数年後には、長期投資が効いてくる資産の基礎ができました。

振りかえって、最も効果的だったと感じるのは、固定費の徹底管理です。わが家のスローガンは「家は買わない。無駄な保険は掛けない。車は持たない」。この3大出費を抑えるだけで、年間の支出は数百万円変わります。

わが家は結婚当初から、東京郊外にある家賃7万6000円、2DKの集合住宅に住んでいました。家族が4人になった後も、しばらくはそこに住み続けていました。当時、都内で2LDKのマンションを選んでいたら、家賃は倍以上……10年で1000万円以上出費が増えていたと思います。

もう一つのポイントは、夫婦共働きをし続けたこと。やはり、稼ぎ手が増えることが、世帯収入を増やす最も大きなインパクトになります。

私は息子2人の出産・育児の間も、パートタイマーや契約社員、正社員と、その時々の状況にあわせて何とか働き続けました。生活費は夫の月給内(当時は400~500万円でした)で収め、ボーナスや私の収入の大半を貯蓄に回すことで、当時も何とか200万円以上の年間貯蓄を続けることができました。

支出を絞って、稼ぎは全力でプールする生活を数年続け、ある程度の貯蓄ができたときから、長期投資のスタイルをとるようになりました。具体的には全世界株式インデックスファンドを、毎月同額買い続ける「ドルコスト平均法」で買い足していったのです。

それをコツコツ続けたことと、それまでのIPO(新規公開株)投資や夫が勤めていた企業のRSU制度(社員に会社の株式を報酬として付与する制度)で得た利益が追い風となって、2人の子どもを育てながら、資産1億円を達成することができました。

もし、私たちが投資は利用せず、銀行預金だけを行っていたら、今の結果はありえませんでした。私たちに限らず、普通の会社員で1億の資産を達成した人たちのほとんどは、投資をうまく利用した人ばかりです。「銀行預金だけで達成しました」という人を、私はきいたことがありません。

物価高騰、社会保険料が増加し続けている昨今では、子どもの教育費を考えた時もまた、同じように銀行預金だけでは相当厳しいことになるでしょう。

「5人に1人が中学受験」時代

今、賃上げの動きがようやく見えてきましたが、物価の上昇と社会保険料値上がりのダブルパンチで、手元に残るお金は実質目減りしています。依然として「将来が不安」という相談者さんたちが、私のもとを訪れています。特に厳しさを増しているのが、教育費が重くのしかかっている子育て世帯。背景には、子ども一人あたりにかかる教育費がうなぎ上りになっている現状があります。

文部科学省の発表によれば、2023年度の高校卒業後の大学進学率は61.1%と、過去最多を更新。同時に、2023年度の首都圏における私立・公立の中学受験率は18.12%と、10年連続で上昇し、こちらも過去最高を更新しました(首都圏模試センター調べ)。

子どもの数は年々減少している一方で、大学進学者は5人中3人、中学受験は5人に1人と、進学熱、受験熱は高まる一方。中学受験のためには小学校中学年からの塾通いがマストでしょうし、大学受験のためには、高校2年生の秋から……遅くても高3になってすぐに予備校へ通うことになるでしょう。通っている学校が私立の場合は、その学費と塾や予備校代がダブルで家計にのしかかってくることになります。

何が言いたいかというと――子ども一人当たりにかかる教育費は、一昔前とは比べ物にならないほど高額化しているということです。

幼稚園から高校まで公立で574万円、私立は1838万円

実際に、幼稚園から高校まですべて公立に通った場合の教育費の総額は574万円、すべて私立に通った場合の教育費の総額は1838万円と言われています(令和3年度「子供の学習費調査」文部科学省)。

大学に進んだ場合は、さらに国立大学の授業料が年間約53万円、私立文系が平均して約82万円、私立理系で114万円ですから、卒業までの4年間でおよそ200~450万円が上乗せになるイメージです。

教育費だけでこの金額ですから、子どもを持つ親たちのため息が深くなるのも無理ありません。実際に、収入に余裕があっても、子どもが中学、高校へと進学するにつれて一気に余裕がなくなり、私のところへ慌ててかけこんでくる方たちは少なくありません。

私はこれまでに、教育費に頭を悩ませる方たちへ、現金預金だけでなく、NISAの利用も含めた貯蓄や投資をおすすめしてきました。今年に入ってからは、さらに教育費の準備をするにあたって使い勝手がよくなるかたちでリニューアルされた「新NISA」を、引き続きイチ押ししています。

新NISAを勧める4つの理由

なぜ、私が子どもを持つ人たちへ新NISAを勧めるのか? その理由は次の通りです。

[理由②]「急に必要になって困った……!」ときも引き出し自由

[理由③]売却しても「生涯投資枠」が復活する

[理由④]非課税期間が無期限だから

順にみていきましょう。

[理由①]実質賃金が増えない状況に太刀打ちできる蓄財法

過去30年の間に、国立大学の1年間の授業料は33万円から53万円、私立大学は平均で57万円から87万円に値上がりしました。ではその間に、実質賃金はそこまで値上がりしたでしょうか。銀行の利息はそれを支えるほど増えたでしょうか。

子育て支援は近年、徐々に手厚さを増してはいますが、教育費のふくらみを十分にカバーできる内容とはいえないのが現状です。

そんななか、新NISAが厳しい経済状況に太刀打ちできる、新しい教育費蓄財法だと私は考えています。なぜなら、30年間で1.5倍に増えた教育費をカバーするほどの「複利のインパクト」が期待できるから。

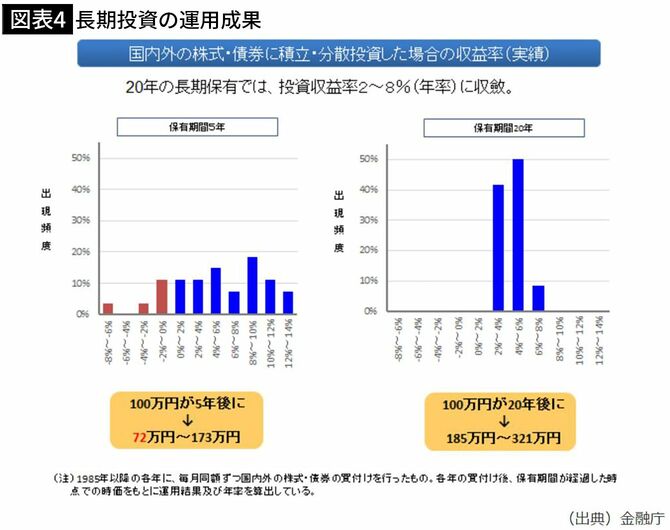

実際に、月5万円を子どもが生まれた時から大学入学までの19年間、「毎月積み立て投資」をした場合と、「毎月銀行預金」したときの総額の差は、次の通りです。

・月5万円×12カ月×19年間「銀行預金」した場合=総額1140万円

⇒差額は734万円

・年1回の複利計算

・手数料、税金等は考慮しておらず、実際値とは異なる場合があります。

・本シミュレーションのいかなる内容も、将来の運用成果を予測し、保証するものではありません。

預金と投資では、私立理系大学4年間分の差があることがわかります。つまり運用収益だけで大学の費用が賄えるということです。

ちなみに、投資信託の平均利回りは年に3~10%といわれていますから、上の計算式の「5%」というのは夢物語ではなく、現実的な数字といえるでしょう。

これが、複利効果のインパクトです。

[理由②]「急に必要になって困った」ときも引き出し自由

子どもの教育費が大きくかかってくるのは、大学入学時に限りません。中学や高校で私立に行くことになったときには、100万円以上の出費が必要になることもあるでしょう。

NISAの口座は、そうしたときにも必要な分だけ一部を売却し、現金化することができます。

一方、学資保険の場合はそうはいきません。学資保険は教育費を目的として多く選ばれる方法ですが、「一部引き出しができない」というデメリットがあります。想定外のお金が入用になったときは中途解約や契約者貸付をするしかなく、元本割れの可能性もあります。

そのため、私は貯蓄目的のためだけに学資保険をおすすめすることはほぼなく、自分自身も加入したことがありません。

子どもの将来は見通しが立たないのが通常ですから、出入りの自由度が高い蓄財法にしておくほうがベター。その点、学資保険よりもNISAに軍配があがります。

[理由③]一部現金化しても「生涯投資枠」が復活できる

「旧つみたてNISA」は年間投資上限額40万円、生涯非課税限度額が800万円だったのに対し、2024年度からスタートした新NISAはつみたて投資枠・成長投資枠あわせて年間投資上限額360万円、生涯非課税限度額1800万円と、増額されたというのが、最も大きな改正内容です。

加えて、2024年から新たにできるようになったのが「生涯投資枠の復活が可能」という点。

これこそが、教育費を蓄財するうえで非常に有利になったといえるポイントです。

例えば、生涯投資枠1800万円のうち、子どもの塾費用が急に必要になったため、投資枠100万円分の株を売却したとしましょう。そのとき、生涯投資枠は1700万円となるため、100万円の非課税枠を翌年に復活させることができるのです。

新しいNISAは子どもの成長に合わせて、好きな時に何度でも「売却→非課税枠の復活」が可能というわけです。

さらに、売却した際に利益が出ていたとしても非課税なので、100万円分の株に対する利益も含めて教育資金に充てることができるのもメリット。

先に、教育資金の準備方法は自由度が重要とお伝えしましたが、臨機応変に対応できる新NISAは、教育費のための蓄財法としてまさにうってつけとなりました。

[理由④]非課税期間が無期限

通常の証券口座では、利益が出ると20.315%の税金が引かれますが、NISAは非課税なので税率はゼロ。つまり、利益が10万円出たとき、通常の証券口座は約2割の税金が引かれるので手元に残るお金は約8万円ですが、NISA口座はまるまる10万円が手元に残るということです。

昨年までは、この非課税でいられる期間が一般NISAは5年、つみたてNISAは20年という期限がありましたが、新NISAでは「無期限」となりました。

多くの家庭において、子育て資金は10年、15年と長期で積み立てていくものですから、「非課税期間無期限化」は実にありがたい改正だったといえます。

「コツコツ積み立て」VS「まとめて一気」どっちが得か

教育資金の準備にうってつけの新NISAは、具体的にどのような形で利用していけばよいのでしょうか?

わたしのおすすめは、10年以上使う予定がないまとまった余裕資金がある場合は「できるだけまとめて一気に投資枠を埋める」になります。

新NISAの生涯投資枠は「成長投資枠」と「つみたて投資枠」の2種類に分かれています。昨年までの旧NISAの「一般NISA」と「つみたてNISA」がひとつの枠内にまとまった形になったということ。この2つを合計して、「生涯投資枠1800万円」になっています。

成長投資枠の生涯投資枠の上限は1200万円で、年間240万円まで。つみたて投資枠対象商品のみを最大限に使う場合は上限1800万円で、 年間だと360万円。成長投資枠を使いきる場合、つみたて投資枠は 年間120万円となります。

少々ややこしくて混乱してきたかもしれませんが……要は、「年間360万円×5年間=1800万円をできるだけ早く埋める」のが、最もパフォーマンスのよい新NISAの利用法になります。

「つみたて投資枠」で買えるのは、長期運用、分散投資、積立投資に向いた商品を金融庁が限定しており、投資方法もその名の通り、積立のみ。おすすめは「株式投資信託」の商品。手数料の安い全世界株式インデックスファンドや人気のS&P500などもこの枠で購入可能ですし、初心者にもおすすめです。

一方、「成長投資枠」は長期分散積立投資向きのもの以外に、国内外の個別株や上場投資信託(ETF)、不動産投資信託(REIT)なども購入できるのが最大の特徴です。

もし今、しばらく使う予定のないある程度の現金(だいたい10年くらいは銀行に寝かせたままになることが見込まれるお金)が手元にある場合には、私は「成長投資枠」の限度額を「一括投資」で先に埋めることをおすすめしています。

というのも、基本的には投資は「積立」より「一括」のほうが、長期で見たときのパフォーマンスが高くなる傾向があるからです。

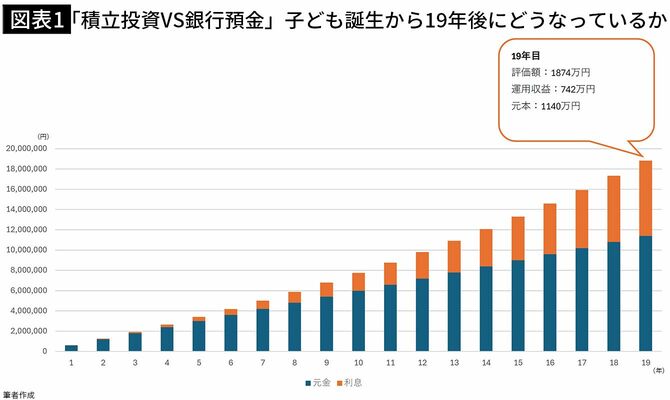

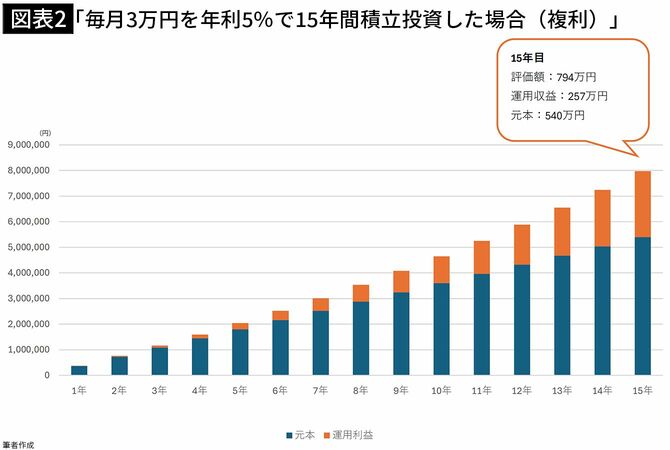

例えば、540万円を15年間運用するにしても、積立投資と一括投資では次のように莫大な違いが出てきます。

・年1回の複利計算

・手数料、税金等は考慮しておらず、実際値とは異なる場合があります。

・本シミュレーションのいかなる内容も、将来の運用成果を予測し、保証するものではありません。

・年1回の複利計算

・手数料、税金等は考慮しておらず、実際値とは異なる場合があります。

・本シミュレーションのいかなる内容も、将来の運用成果を予測し、保証するものではありません。

その差額は実に15年間で325万円。

「できるだけ早く大きな金額で運用する」のが、投資のパフォーマンスを高く出すコツ、というわけです。

もし教育費として使う必要がなくなったとしても、家のリフォームや車の買い替えに回したり、そのまま老後資金として運用を続けることもできます。

子どもの留学費として、プールしておいてもよいでしょう。

「平時は積立投資」+「ボーナス月だけ一括投資」もアリ

一括投資のパフォーマンスがよいとはいえ、現在進行形で子育てをしていれば「手持ちの現金に余裕なんてない!」というご家庭のほうが多いと思います。

また、投資初心者にとって、一度に多額の現金を運用に回す一括投資は、心理的になかなか厳しいものです。

その場合は、無理のない額での「つみたて投資」をベースに、小中規模の「一括投資」を可能なタイミングで利用する、といった形でのNISA活用をおすすめしています。

例えば、月10万円の積立投資をすれば、「つみたて投資枠」の年間上限額120万円を使い切ることができます。そこにプラスして、ボーナスが出た月だけ数万円でもよいので「成長投資枠」に一括投資して、年間上限額の240万円を可能な限り埋める……といったかたちです。

例えば、子どもが誕生した年から月10万円の「つみたて投資枠」+年間60万円の「成長投資枠」を10年続ければ、生涯投資枠1800万円の利用が達成できます。

そのとき子どもは小学校4年生で、まだ教育費もさほどかからない時期ですから、その後の中学、高校、大学に進むにつれて高騰する教育費も、十分にカバーできるでしょう。

この半分しか積み立てられなかったとしても、数百万円の大学費用くらいは準備することが十分可能になります。

始めるタイミングは「思い立ったらすぐ」

「投資で教育資金を貯めましょう」というと、「そんなリスクの高い方法で……?」という不安の声が返ってくることが少なくありません。

しかし、私から言わせれば、止まらない円安と世界的なインフレが続くなかで、ある程度まとまったお金を長期間、銀行に寝かせっぱなしにしておくほうが「よっぽどリスクが高い」といわざるをえません。

おそらく、先の声の人たちはドラマや映画でよく見るような、トレーダーたちの切った張ったのスリリングな投資をイメージしているのかもしれません。

しかし、私がおすすめしているのは、あくまで「新NISA」という投資制度です。

新NISAは、日本政府が個人の資産所得を倍増させるために用意した制度です。特に「つみたて投資枠」に関しては、金融庁が「長期分散積立」に適した商品を厳選したラインナップとなっているため、基本的には「これなら初心者でもはじめやすい」というしくみになっています。

「いつ始めるのがよいのかわからなくて……」というご相談もよく受けますが、私はいつも「思い立った時がそのタイミング」とお伝えしています。

というのも、株価の動きを予測することは、私はもちろん、株のプロでも不可能だから。「今は株価が高騰しているから……」とためらう気持ちも分かりますが、一時的に下がったとしても米国S&P500などの投資信託ですと、長期で見ると右肩上がりの推移が予想されます。

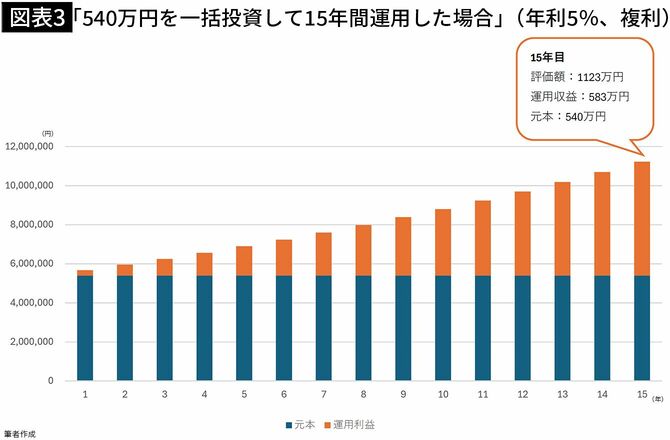

ただ、確実に言えることは、長期運用が前提のNISAにおいては「時間が最大の味方」ということ。長く運用するほど元本割れのリスクを低くすることになる(図表4参照)ので、「早く始めて、長く続ける」ことがNISA活用の最重要ポイントです。