配当&株主優待を年金収入の上乗せに利用

老後など将来のライフイベントに向けて資産形成するにあたり、複利効果(再投資効果)を味方につける運用が向いています。株式や投資信託に積立・分散投資を行い、値上がり益、配当金、分配金があれば再投資し、時間をかけて資産を築いていくのが王道の資産形成法です。

ただ、お金は使うために存在するのであり、人生を豊かにするために計画的にお金を使っていくことも考える必要があります。そんな時に、資産形成期である現役時代や、資産取り崩し期である老後に、使いつつ増やせる資産として「高配当株」「優待株」があります。

現役時代は、配当金は再投資した方がお金の増えるスピードは増しますが、生活を豊かにするために配当金を使うのも良いでしょう。値上がり益を取り崩すよりも心理的に使いやすいのがメリットです。

一方、定年後の生活では、年金収入の上乗せとして安定的に不労所得を得られれば、心の安定につながります。

株主優待は生活必需品やレジャー施設などを割引で購入したり、利用できればお得に生活ができます。

今回は、新NISAを活用して、定年後も一生持ち続ける「配当+株主優待利回り」が高い銘柄の選び方をご紹介します。

新NISAの概要をさらっと確認

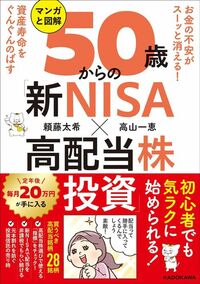

新NISAの概要を簡単に確認しておきます。

新NISAはいつでも引き出しできて非課税枠の再利用も可能

新NISAは、日本に住む18歳以上の方なら誰でも、一生涯、運用益にかかる税金をゼロにしながら投資・運用ができる制度です。運用益とは、売却益(譲渡益)、配当金、分配金を指します。

年間の非課税投資金額は「つみたて投資枠」が120万円、「成長投資枠」が240万円までです。両投資枠は併用可能なため、年間360万円の投資ができます。

ただし、1人あたり生涯投資枠1800万円が設定されています。この生涯投資枠の範囲内であれば、自由に売り買いが可能です。なお、成長投資枠のみ利用する場合は1200万円までというルールです。

つみたて投資枠の投資商品は、国が定めた条件をクリアした投資信託・ETFであり、本稿執筆時点で約280本。成長投資枠は、上場株式、ETF、REIT、投資信託と幅広い商品の中から投資をすることができます。

つみたて投資枠では、投資方法が積立投資に限定されている点も大きな特徴です。成長投資枠では、積立投資も一括投資も可能となっています。年初に240万円投資ということも可能です。

新NISAは、いつでも資産を引き出しでき、売却枠の再利用も可能です。売却した翌年に「投資元本ベース(買い付け金額ベース)」で非課税枠が復活します。例えば、買い付け金額100万円分の資産が、値上がりして200万円(評価益100万円)になったときに売却した場合、復活する非課税枠は100万円であり、翌年に非課税枠が復活します。

また、配当金や分配金を再投資する際には「非課税枠を消費する」という点は意外と盲点になっていますので、覚えておきましょう。

「配当金」や「株主優待」はどうやったらもらえる?

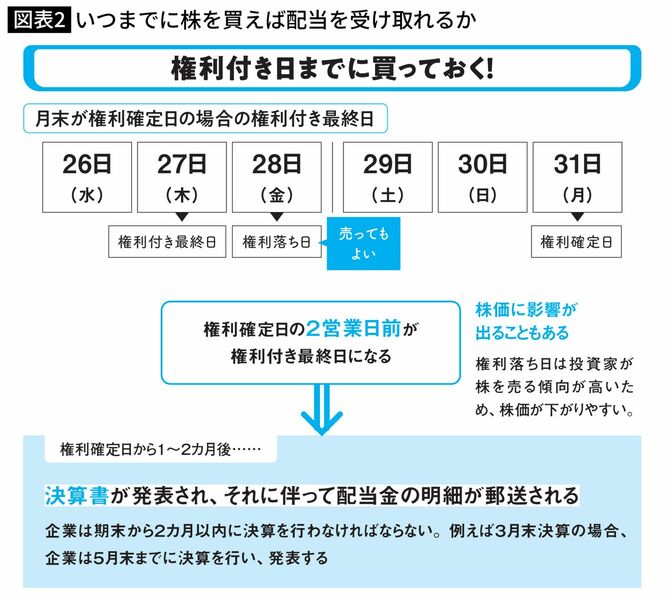

配当金は1株からでも受け取ることができ、保有株式数に応じて分配されます。株主優待は、1株からもらえる銘柄もありますが、単元である100株以上の保有が優待受け取りの条件となっていることがほとんどです。

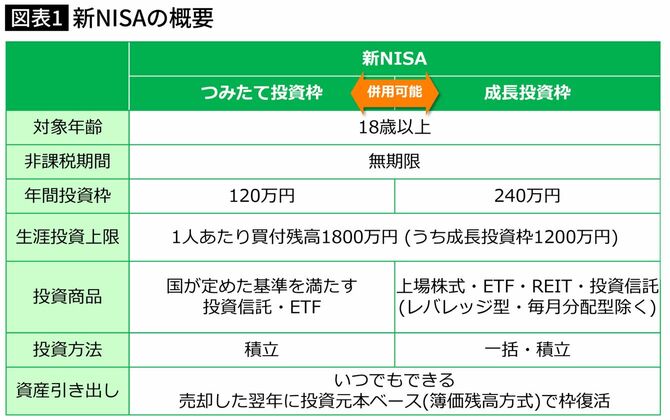

株主が配当金や株主優待を受け取るには、特定の日付まで保有しておかなければなりません。これを「権利付き最終日」といい、その日に株を持ってさえいれば配当金や株主優待がもらえます。配当金が実際にもらえるのは、この権利付き最終日の2日後の「権利確定日」から約2~3カ月後となり、このタイミングで現金として引き出すことが可能になります。

権利付き最終日の翌日を「権利落ち日」といいます。この日になれば株は売ってしまっても配当金や株主優待はもらえます。

実際、権利落ち日は投資家が株を売る傾向が高いため、株価が下がりやすくなります。反対に、権利付き最終日に向けて、投資家が株を買う傾向が高くなるため、株価は上がりやすくなります。

「配当金+株主優待」で高い利回りが実現する

配当利回りは、株価に対して年間でどのくらい配当金を受け取れるかを示す指標。「年間予想配当金÷株価×100」で算出できます。

2024年4月18日時点の東証プライム全銘柄の平均予想配当利回りは2.16%で、平均株価は2213円となっています。これをもとにすると、東証プライムの1株あたりの配当金は48円。つまり、一般的に取引される単位である100株を買うと平均で22万1300円かかり、配当金は4800円もらえることになります。

ただし、配当金はすべての企業が出しているわけではありません。配当金は企業の業績によって増減される傾向にあるため、金額が上がり続けている企業は業績も好調と見られ、投資に向いている銘柄だといえます。なかでも、国内においては、化学や金融、情報通信系の分野に高配当銘柄が多い傾向があります。

「配当利回りが何%以上であれば高配当株」という明確な基準はありませんが、3%を超えてくると高配当といわれます。

金額換算できる株主優待は利回りで考える

続いて、優待利回りは、株価に対して年間でどのくらい株主優待を受け取れるかを示す指標。金額換算できる株主優待品だけを対象に算出されます。こちらも3%を超えるかどうかがひとつの目安となっています。

少ない投資金額で買える「高配当・優待銘柄」の例として、NTTが挙げられます。NTTは100株以上を2年以上継続保有した株主に対して、dポイントを1500ポイントプレゼントしています。

2024年4月18日時点の株価は169.8円。100株で1万6980円ですから、優待利回りは8.83%。2024年3月の予想配当金は5円ですから配当利回りが2.94%。配当利回りと優待利回りを合わせると11.77%なので、長期的な保有を前提にすれば、配当・優待ともに非常に魅力的な銘柄だといえるでしょう。

なお、配当利回りと優待利回りを合わせて、「実質利回り」と呼ばれています。

配当利回りと優待利回りはどっちを優先すべきか

ところで、日本株は近年、株主優待を廃止して配当金を増額する企業が増えています。例えば、JTや日本取引所グループなどは株主優待を廃止し、配当金が増額されています。

株主優待は廃止までは行かなくとも、改悪されるケースは意外と多い印象です。

よって、配当利回りと優待利回りでは、配当利回りを重視しつつ、優待利回りはプラスアルファで考えておく方が、長期保有において心持ちは良いと思います。

ただし、利回りの高さだけで飛びつくのはNGです。

配当利回りの計算式は「年間予想配当金÷株価×100」でした。つまり、高配当株の中には、株価が下がって配当利回りが高くなっている、不人気な銘柄や業績の悪化した銘柄が入っている可能性があるということです。

配当利回りにしろ、優待利回りにしろ、利回りだけ見て飛びつくと資産を減らしてしまいかねません。業績は好調なのか、財務は健全なのかの確認は必須です。また、1銘柄や2銘柄に集中投資すると、値下がりリスクが大きくなってしまうので、10銘柄から20銘柄に分散投資することが大切です。

一生持ち続ける「配当+株主優待利回り」が高い銘柄の選び方

前述の通り、配当利回りを優先し、プラスアルファで優待利回りを考えるのがベターだと考えていますので、高配当株を選ぶポイントを紹介します。

●その1:配当利回り3%以上を目安に2%以上もチェック

配当利回り3%以上を条件にすると、選べる銘柄はかなり数が減ってしまいます。

配当利回りが3%に近い優良銘柄を見つけるために、配当利回り2%以上を条件に検索すると、選ぶ銘柄の幅が広がります。

配当利回りは銘柄選びの最初のフィルターとして用いるのがよいでしょう。

●その2:連続増配または現状維持か

配当金と企業の業績の間には、非常に密接な関係があります。

一般的な傾向として、業績が良ければ配当金は増額され、悪化すれば減額されます。毎年出される配当金の推移は、その企業が毎年しっかりと利益を出し続けられているかどうかを示しているともいえます。

1株あたりの配当金が前年より増えた状態を「増配」、減った状態を「減配」といいます。配当金が毎年連続で増配している株を「連続増配株」と呼び、高配当株投資を行う上では欠かせない銘柄です。企業の業績が右肩上がりで成長しているがゆえに連続増配が可能であり、安心して持つことができるでしょう。

また、増配はしていなくとも配当金の推移が横ばいになっている銘柄は、安定した経営が続いているといえます。配当金が増配、または横ばいであることを条件に探すと、配当利回りだけでは見つけられない、今後有望な銘柄を見つけることができます。

配当性向が高すぎる企業には注意

●その3:配当性向は30〜50%が目安

企業の最終的な利益である純利益のうち、どの程度の割合で配当金が分配されたのかを示した指標が「配当性向」です。株主に出す配当金の総額を当期純利益で割って算出できます。

例えば配当性向が10%だった場合、純利益の10%が配当金として株主に配分されているということです。配当性向が低いと配当に回される資金が少なく、もらえる配当金が少なくなるわけですが、そうした企業は将来を見越して剰余金を貯めている可能性があります。

一方で、配当性向が80%を超える水準になるなど、高過ぎる場合、会社の成長にお金を回すよりも、利益の多くを配当金に回していることになり、企業の持続性や将来性に不安が残ります。配当性向は業界によって平均値に差がありますが、銘柄選びの際にはおおむね30~50%くらいを目安にしておくとよいでしょう。

●その4:売上高・営業利益が年々増加している

優良株を見つけるうえで、最初に確認するべきポイントは「売上高」と「営業利益」の両方が右肩上がりで増えているかという点です。

売上高は企業の本業となる商品やサービス提供によって得られた金額の合計であり、そこから売上原価と販売管理費を差し引いたものが営業利益です。企業活動の源泉となるこれらの業績が増えている企業であれば成長性があると判断できます。

営業利益から営業外の収支が加わって経常利益、さらに税金が引かれて当期純利益となります。基本的に、配当金はこの当期純利益から分配されるので、株主としてはこれが高いほど、配当金も多くなって好ましい状態だといえます。

配当の源泉である当期純利益の水準にも注意をしつつ、売上高と営業利益がともに、過去3〜5期分の実績と今後の1〜2期分の予想が伸び続けている高配当株であれば、高い配当を維持するだけでなく、株価成長の期待も高まります。2期分の予想をチェックするならば「会社四季報」が便利です。

●その5:1株あたり利益(EPS)が増加している

「1株あたり利益」は、企業が発行した株で集めた資金を元手に、どれほどの儲けが得られたかを1株あたりで算出したものです。一般的にEPSと呼ばれています。要するに、1株あたりいくら儲けたのか、その収益性を見る指標で、株主にとっては投資した分で利益が出せる企業かどうかを見るのに重要な指標です。

EPSは、自分の大切なお金を託すに値する企業か判断するための重要な指標といえるでしょう。具体的には当期純利益を発行済株式数で割ると算出され、数値が高いほど企業の収益性が高いといえます。

また、EPSから読み取れるのは収益性だけではありません。その推移を見ることで、企業の成長性をはかることができます。EPSが増加していれば、以前よりも効率的で収益性の高いビジネスを展開していると考えられます。

以上の条件を踏まえて、スクリーニングしていきます。

その上で、優待品、優待割引、優待特典を合わせて、投資候補を絞っていくのがおすすめです。金額換算できない優待の場合でも、優待割引には注目したいところです。

NTTは配当と優待を合わせた実質利回り約12%

インフレで家計が苦しい状況が続いているなか、3割〜5割引で商品やサービスを購入・利用できれば、それだけで節約に役立ちます。商品やサービスによっては、投資金額の元が簡単に取れてしまうでしょう。

「高配当+優待」スクリーニングで投資先を絞った例としては、NTT、KDDI、NEW ART HOLDINGSなどが挙げられます。

【権利確定月】3月

【株価】169.8円

【予想配当利回り】2.94%(予想配当金:5円)

【優待内容】100株以上保有、2年以上継続保有で1500ポイント

【優待利回り】8.83%

【実質利回り】11.77%

●KDDI[9433]

【権利確定月】3月

【株価】4234円

【予想配当利回り】3.31%(予想配当金:140円)

【優待内容】100株以上保有、1年以上継続保有で2000円相当

【優待利回り】0.47%

【実質利回り】3.78%

●NEW ART HOLDINGS[7638]

【権利確定月】3月・9月

【株価】1656円

【予想配当利回り】6.04%(予想配当金:100円)

【優待内容】1株以上保有で以下がもらえる。

①「銀座ダイヤモンドシライシ」などグループ店舗で使える優待割引カード(15~20%割引)

②ゴルフクラブ「CRAZY銀座本店」などグループ店舗で使える優待割引カード(20%割引)

③「軽井沢ニューアートミュージアム」で使える優待観覧無料カード

④エステティックサロン「ラ・パルレ」で特典が受けられる株主優待カード

NEW ART HOLDINGSは、1株から配当金も優待ももらえる銘柄の一つです。

1株の保有で優待がもらえる銘柄3

ちなみに、1株保有で優待がもらえる銘柄はいくつかあります。中でも優待割引がお得な銘柄を3つ紹介します。

【権利確定月】1月・7月

【株価】2643円

【予想配当利回り】1.14%(予想配当金:30円)

【優待内容】「大人のカロリミット」「ミウ」「たらみゼリー」などの飲料やゼリーが10%〜25%割引で購入可能。

●日本ケミファ[4539]

【権利確定月】3月・9月

【株価】1614円

【予想配当利回り】3.10%(予想配当金:50円)

【優待内容】基礎化粧品、フェイスクレンザー、バランシングローション、コエンザイムQ10などのヘルスケア製品が30%〜60%引きで購入可能。

●上新電機[8173]

【権利確定月】3月・9月

【株価】2491円

【予想配当利回り】3.01%(予想配当金:75円)

【優待内容】200円×25枚=5000円の株主優待券がもらえる。店舗のほか、通販サイト「Joshin web」でも利用可。税込2000円以上につき1枚使用可能。なお、1株保有でもらえるのは権利確定月が9月のみなので注意

不況や暴落に強い業種をポートフォリオに組み込むのも重要

不況や暴落は投資においてつきものです。不況になると多くの銘柄の株価は下落しますが、その下落率には業種によって幅があります。

そのなかでも下落率の幅を比較的抑えられるのは、通信業や食品、一般消費財、公益事業を多く手掛ける企業などです。これらの銘柄は不況下にあっても需要が減ることが少ないためです。

老後に向けて長期で保有することを考えれば、その間に経済はいろいろな局面を迎えるでしょう。その経済全体の動きの中で影響が少ない銘柄をポートフォリオに組み込むことで、値下がりや減配リスクを減らすことができます。

資産形成期や資産取り崩し期に、使いつつ増やせる資産を取り入れるのもひとつの考え方として“あり”ではないでしょうか。

*本記事で紹介した個別銘柄については、あくまでも参考として申し述べたものです。投資の最終決定は各自の責任でお願いいたします。