※本稿は、井戸美枝『フリーランス大全』(エクスナレッジ)の一部を再編集したものです。

独立前にフリーランスの3大リスクに備えておこう

会社員からフリーランスになると、お金に関する環境が大きく変わります。フリーランスならではのマネーの3大リスクを知り、しっかりと備えをしましょう。

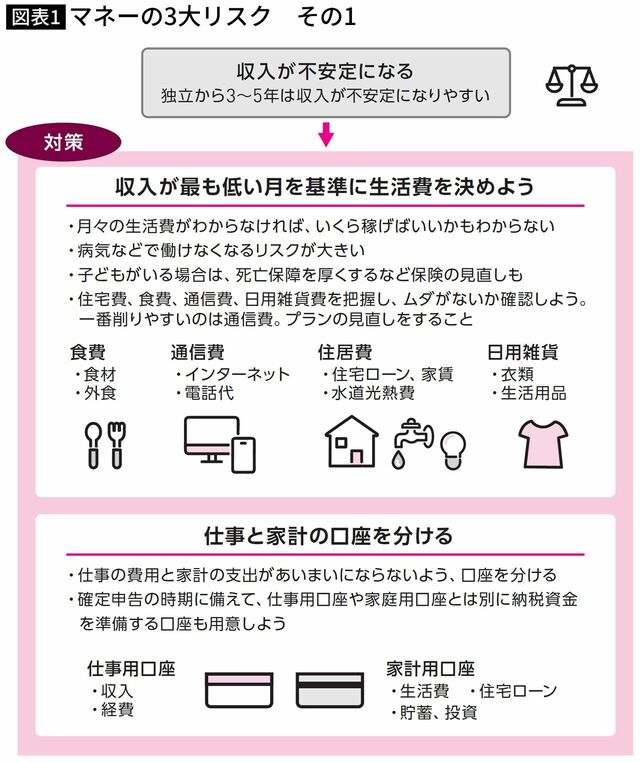

1つめは、収入が不安定になることです。備えとしては、生活費を把握し、最も収入が低い月を基準に生活費を決めることが考えられます。仕事と家計のお金があいまいにならないよう、口座を分けることも重要です。

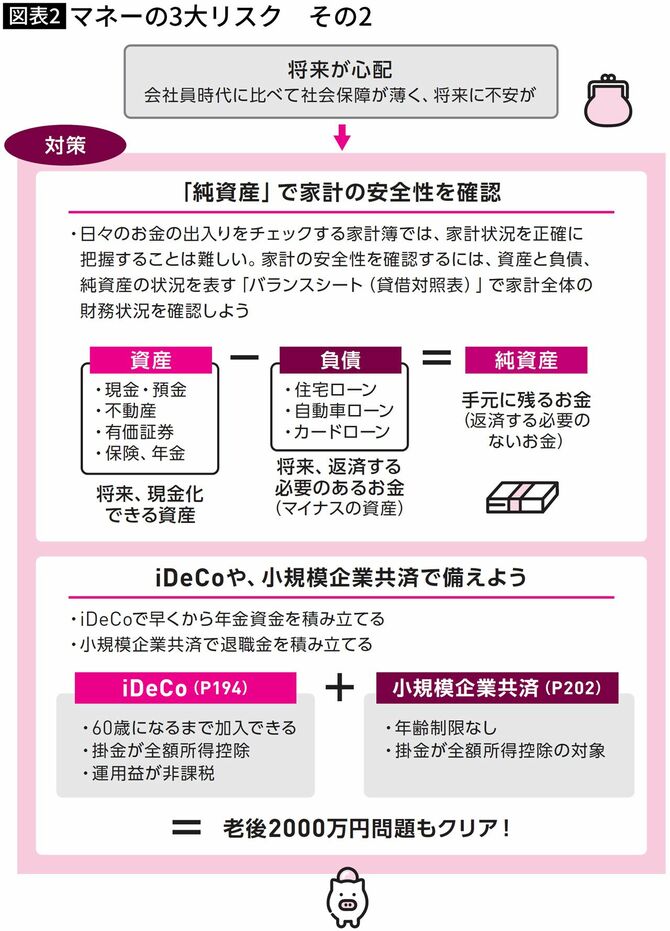

2つ目は将来への不安です。フリーランスは会社員に比べて社会保障が薄くなります。日々のお金の出入りだけでなく、資産と負債、純資産の状況を表すバランスシートで財務状況を把握して、家計の安全性をチェックしましょう。iDeCoや小規模企業共済で将来に備えることも重要です。

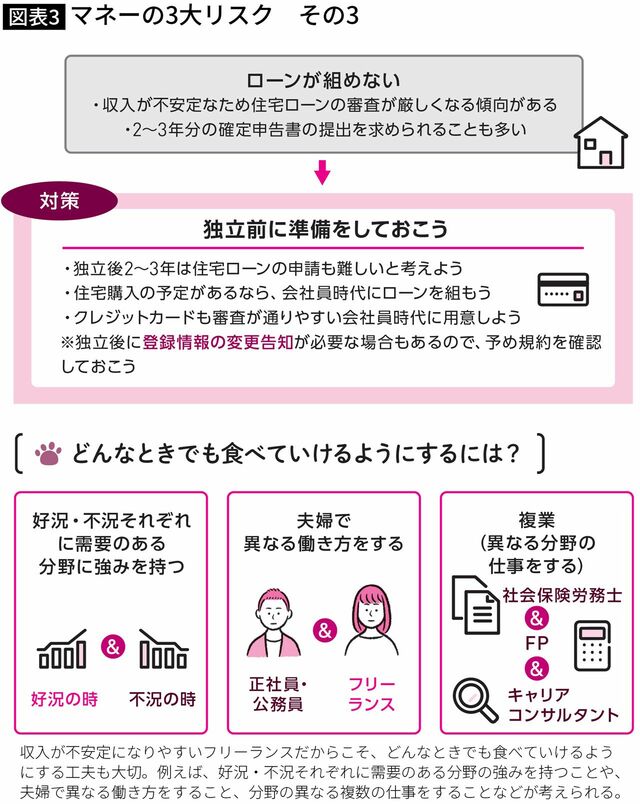

3つ目はローンが組めないこと。収入が不安定なフリーランスは社会的信用が低く、クレジットカードの審査も通りにくい傾向があります。独立前に準備しておきましょう。

開業資金や運転資金、当面の生活費を用意しよう

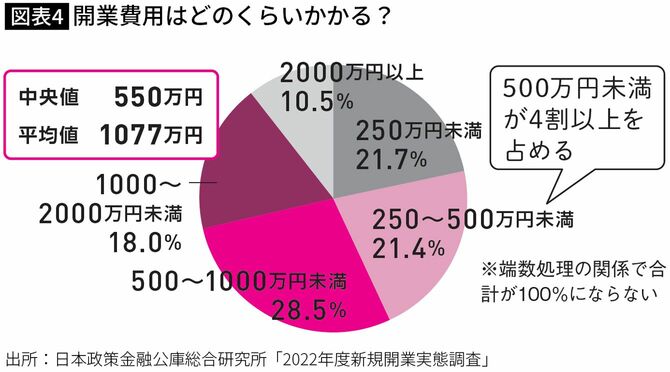

事業を始めるには、どんなお金が、どのくらい必要なのでしょうか。日本政策金融公庫総合研究所の「2022年度新規開業実態調査」によると、開業費用の中央値(データを大きさの順に並べた時の中央の値)は550万円、平均値(データの合計を個数で割った値)は1077万円となっています(図表4)。業種などでも異なりますが、開業までには500万円前後のお金が必要と言えそうです。

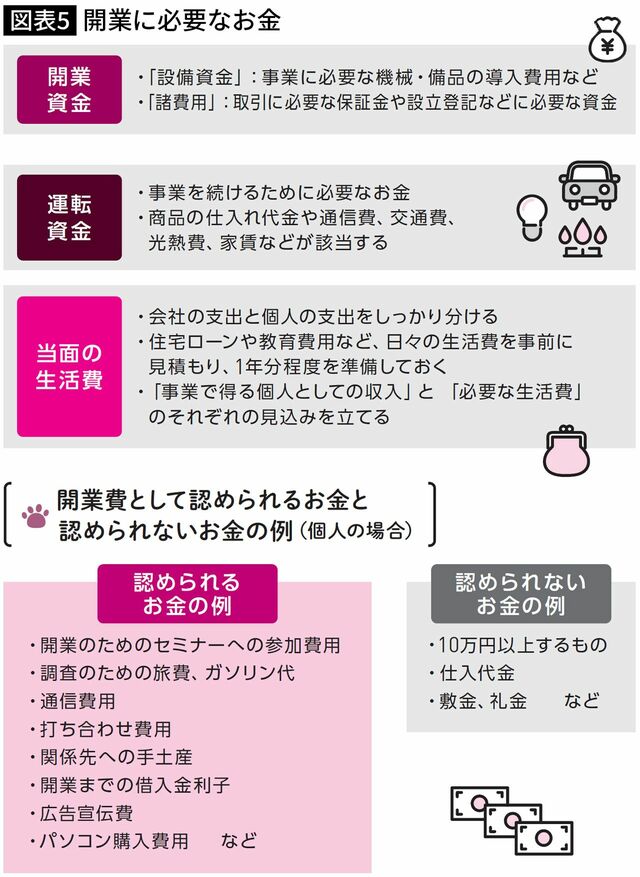

また、開業には開業資金や運転資金のほか、事業が波に乗るまでの生活を支えられるよう、まずは1年分の生活費を用意することも必要です。

開業日までの準備活動に使ったお金は、「開業費」と呼ばれ、会計上、経費(事業活動に必要な費用)ではなく、「繰延資産」という「資産」になります。そして、毎年少しずつ「経費」として計上する「償却」ができるため、節税につながるメリットがあります。ただし、開業費にできないものもあるので注意が必要です。

青色申告の申請をすれば最大65万円の控除が受けられる

フリーランスになると、毎年1月1日から12月31日までの所得とそれにかかる税金を計算して、税金を支払う確定申告を行う必要があります。

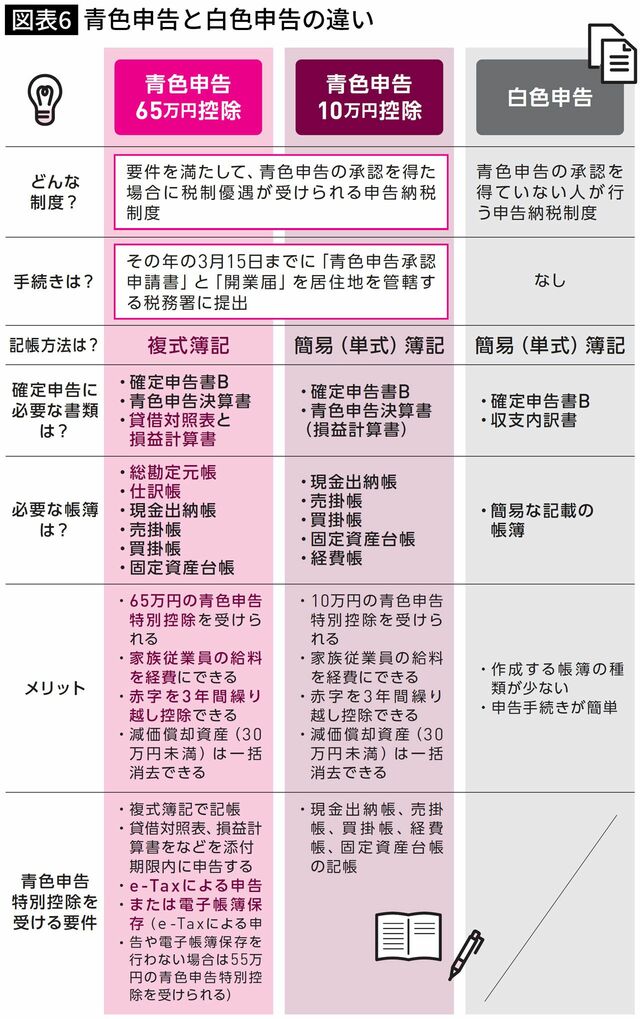

確定申告には、青色申告と白色申告があり、それぞれにメリットがあります。青色申告は、日々の取引を「複式簿記」という帳簿に記帳する確定申告制度です。

確定申告の際に「貸借対照表」と「損益計算書」を確定申告書に添付することで、最大65万円の「青色申告特別控除」が受けられます。家族従業員の給与を経費にできる、赤字を3年間繰越控除できるなどのメリットがあります。

なお、記帳方法が「簡易(単式)簿記」という比較的簡単な方法の場合は、青色申告特別控除は10万円です。

一方、白色申告は、青色申告の承認を受けていない人が行う申告納税制度です。「簡易(単式)簿記」で記帳し、提出書類も確定申告書Bと収支内訳書と少なく、手間は少ないものの、特別控除は受けられません。

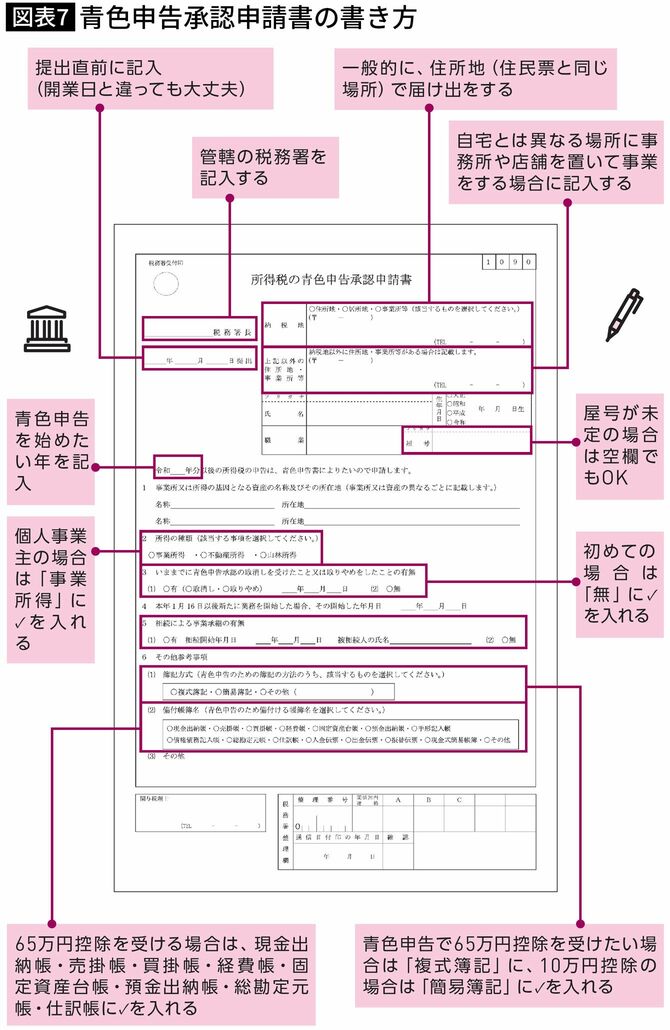

青色申告を利用するには事前申請が必要

青色申告を選択するには、「青色申告承認申請書」を税務署に提出することが必要です。開業した年から青色申告をしたい場合は、開業届(本書80ページ参照)と一緒に提出すると二度手間になりません。

青色申告承認申請書には提出期限があり、青色申告書による確定申告をしたい年の3月15日までに、通常は、住民票のある住所を管轄する税務署に提出する必要があります。例えば、2024年から青色申告をしたい場合は、2024年3月15日までに提出します。

なお、その年の1月16日以後に開業した場合は、事業開始日から2カ月以内に提出すれば、青色申告ができます。

住所地を管轄する税務署がわからない場合は、国税庁のWebサイトにある「税務署の所在地などを知りたい方」で、郵便番号や住所から検索できます。税務署の窓口に提出するほか、郵送、国税庁の電子申告(e-Tax)も可能です。