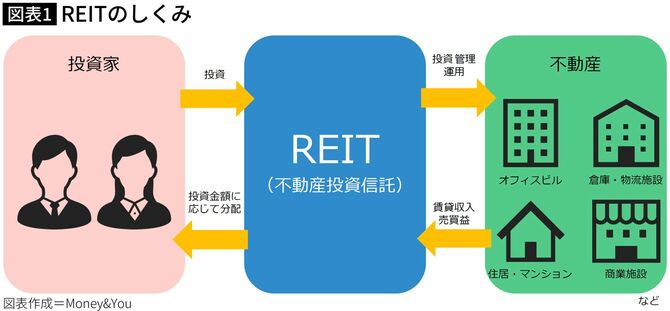

REITは不動産に投資する投資信託

REITとは、不動産を対象とした投資信託のことです。数万円から購入できるため、実際に不動産を購入して運用する不動産投資よりも気軽に不動産に投資できます。

REITは、多くの投資家から集めたお金で、オフィスビル、商業施設、物流施設、ホテル、住宅などの不動産を購入し管理します。管理している不動産を貸すことで賃貸収入を得たり、売却したりすることで売買益を得たりします。そうして得られた利益からコストを差し引いたお金を、投資金額に応じて投資家に分配します。

不動産市場は景気の影響を受けやすいといわれますが、賃料・家賃を払う会社や人が急にいなくなるわけではありません。賃料収入によって安定した利益を望むことができる点は大きなメリットといえます。

利益の90%が投資家に分配される

REITは一般的な投資信託とは異なり、原則的に利益がそのまま投資家に分配されることになっています。利益の90%以上を分配した投資法人は法人税が免除される旨が、租税特別措置法によって定められているためです。

そうなってくると気になるのが、分配金利回りの高さです。分配金利回りは「年間分配金÷直近の基準価額」で算出されます。日本取引所グループが毎月発行している「月刊REITレポート」(2024年1月版)によれば、東証REIT指数(東証市場に上場するREIT全銘柄を対象とした「時価総額加重型」の株価指数)の予想年間分配金利回りは4.32%となっています。日経平均株価に採用されている銘柄の予想配当利回りは1.76%(2024年2月21日時点)なので、高い水準であることがわかります。

新NISAで安定リターンを狙うなら高配当株よりREIT

新NISAが開始したことで、高い配当金がもらえる高配当株に注目が集まっていますが、新NISAで日本のREITに投資すれば、高配当株よりも値動きを抑えながら、年4%を超える分配金を安定的にもらえることが期待できます。

高配当株の中でも年4回配当金がもらえる米国株は人気がありますが、為替リスクがあるのが難点です。その点、日本のREITに投資すれば、為替リスクに晒されることもありません。

では、REITにはどんな種類があるかを見ていきましょう。

2024年2月21日時点で、東京証券取引所(東証)に上場しているREIT(J-REIT)は57銘柄あります。これらのREITは、大きく「単一用途特化型」と「複数用途型」に分けることができます。

単一用途特化型は、特定用途の不動産に投資するREITです。オフィスビル特化型、商業施設特化型、住居特化型、物流施設特化型、ホテル特化型という具合に、1つの用途の不動産に投資します。

対する複数用途型は、2つ以上の用途の不動産に投資するREITです。「オフィスと商業施設」「物流施設と商業施設」という具合に、2つの用途の不動産に投資するREITを複合型、「オフィスと住居と商業施設」などと、3つ以上の用途の不動産に投資する(または、用途を限定せずさまざまな不動産に投資する)REITを総合型といいます。

複数用途型は単一用途特化型よりも幅広い物件に投資できるので、分散投資の効果がより得やすいのが特徴です。

長期で安定利益を狙うなら物流施設系・倉庫系が狙い目

特に狙い目となるのは物流系や倉庫系のREITです。規模感が大きく、契約企業の入れ替わりが少ないことから安定的とされています。

住宅系、ホテル系、商業施設系のREITは客足の好不調の波があり、思うような成果を上げられないリスクが物流系と比べて高いといえます。実際、コロナ禍において大きなダメージを受けましたが、物流系・倉庫系は巣ごもり需要に呼応して需要が増えるなど、明暗が分かれました。

新NISAで長期にわたって安定的に分配金をもらう戦略を取るならば、物流施設系・倉庫系のREITをおすすめします。

REITに投資する3つの手法

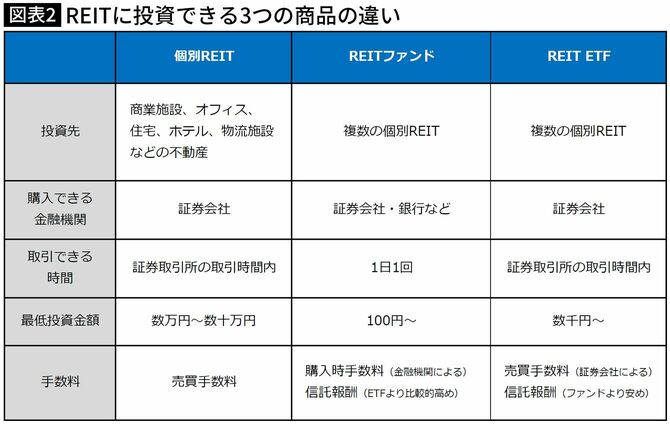

REITに投資する方法は「個別REIT」だけでなく、投資信託を通じてREITに投資をする「REITファンド」、ETFを通じてREITに投資する「REIT ETF」の3種類があります(図表2)。

個別REITは証券取引所に上場していますので、株式投資と同じ要領で売買できます。通常、株式投資は100株単位で取引されますが、REITは1口単位ですので、証券会社のウェブサイトに記載されている投資口価格で売買できます。全体の7割が20万円未満で購入できます。

REITファンドは複数の個別REITに投資する投資信託です。REITファンドを1本買えば、複数の個別REITに分散投資したのと同様の効果を得ることができます。

「東証REIT指数」や「S&P先進国REIT指数」など特定の指数との連動を目指すインデックスファンドもあれば、ベンチマークとの連動を目指さず複数の個別REITにアクティブ運用するアクティブファンドもあります。ネット証券を活用すれば100円と少額から購入可能。証券会社、銀行、郵便局などで扱っています。

ETF(上場投資信託)は、株式投資と同じ要領で売買できる投資信託です。REIT ETFはREITインデックスファンドが上場されたものがほとんどであり、東京証券取引所に上場されているREIT ETFは全てREITインデックスファンドです。

例えば、東証REIT指数連動を目指すETFに投資すれば、日本のREIT市場全体にまとめて投資したのと同じような効果が期待できます。REIT ETFは、商品によって1口、10口、100口単位で売買できます。

価格が割安かどうか判断できるNAV倍率

分配金利回りの高さを求めるならば、個別REITを買うのがいいでしょう。どの不動産(用途)にするかを踏まえた上で、個別REITを選ぶ基準は、分配金利回りに加えて出来高にも注目しておきましょう。流動性が高いほど取引しやすくなります。

第三者が客観的な視点で運用状況を評価した格付けも個別REIT選びの基準になります。格付けはおおむねAAA~Cの9段階に分かれていて、AAAに近いほど安全で収益性の高い投資信託であると考えられます。

現在の取引価格が割高か割安かを判断するには、NAV倍率が参考になります。NAV倍率とはREITの1口あたりの価格が純資産額の何倍なのかを表すもので、この倍率が1倍以下であれば割安、1倍を超えるようなら割高と考えることができます。

資金に余裕があるなら、自分で複数のREITを組み合わせて購入し、分散投資することも忘れずに。

物流施設系で狙い目のREITは分配金利回り5%超

ところで、単一用途特化型のところで狙い目と述べた「物流施設系」のREITは2024年2月21日時点では9件あります。

その中で分配金利回りが高く、1口あたりの価格が安いREITとしてピックアップすると、「ラサールロジポート投資法人」(3466)があります。投資口価格は14万3900円、分配金利回りは5.08%、NAV倍率は0.89倍です。分配金利回りはなんと5%を超えています。

※数値は2024年2月21日時点。

こちらのREITは東京や大阪といった大都市圏内に所在する大型の物流物件を重点的に投資する傾向にあり、格付は長期発行体格付、債券格付ともにAAです。出来高はコンスタントに3000口以上あり流動性は高いREITと言えます。

REIT市場全体に分散投資して「分配金を得たい」ならば、REIT ETFがおすすめです。REITファンドで分配金をもらう場合、信託報酬の高いアクティブファンドが投資候補となります。インデックスファンドは信託報酬が低いものの、分配金の支払いがない商品がほとんどだからです。その点、REIT ETFは株と同じように売買手数料がかかるものの、低い信託報酬で分配金を定期的に得ることが目指せます。

例えば、「NEXT FUNDS 東証REIT指数連動型上場投信」(1343)の投資口価格は1831円、分配金利回りは4.22%、信託報酬は0.1705%となっています。直近90日の平均売買高は37万5847口であり、流動性も問題のないREIT ETFです。

※数値は2024年2月20日時点

新NISA×REIT投資で不労所得を手に入れる

新NISAでは、成長投資枠の中で個別REITやREIT ETFに投資することができます。新NISA×REIT投資は、定期的にキャッシュフローが欲しい方はもちろん、定年後の資産取り崩し期を迎えている方におすすめです。

定年後は資産取り崩し期になりますが、自分の寿命が何歳なのかわからない状況で、資産がただ減っていく様子を見ているのは不安になります。この資産取り崩し期の不安を払拭するために、不労所得を得られる資産としてREITに投資する戦略です。

例えば、定年後に1000万円分をREITに入れ替えたとします。このとき、仮に分配金利回りが4%なのであれば、一生涯非課税で、毎年40万円の分配金が受け取れます。

不労所得があれば、心理的な負担も減りますし、いざとなれば売却できるオプションもあります。

高配当株は「値上がり益」も「高い配当金」も期待できる魅力的な資産ではありますが、リスクも相応にある資産です。値動きを抑えたい場合はREITの方がベターです。分散投資を意識してREITをポートフォリオに加えてみるのも面白いかもしれません。

※本記事で紹介した個別銘柄については、あくまでも筆者個人の見解に基づくものです。投資の最終決定は各自の責任でお願いいたします。