※本稿は、大江加代『役所や会社は教えてくれない! 定年と年金 3つの年金と退職金を最大限に受け取る方法』(ART NEXT)の一部を再編集したものです。

3つの年金の違いを知る

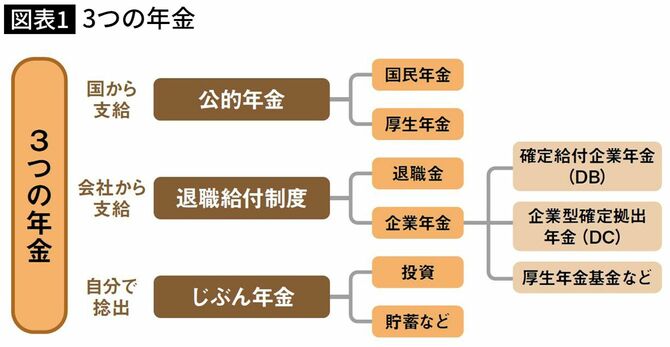

会社員がこれから受け取る年金には「公的年金」「企業年金」「じぶん年金」の3つの種類があります。

1つめの公的年金は、国の年金制度です。国に年金保険料を一定期間以上納めた人は、一生涯年金を受けることができます。食事にたとえると、「給食」のようなものだと思ってください。給食費(保険料)を払っていれば死ぬまで支給されるので、飢えることはありません。ただし、決まった量しか出てこないので、おなかが減る人もいます。

そこで登場するのが2つめの企業年金です。

これは、会社の退職給付制度のひとつで、会社によっては「退職金」として一時金で支払われる場合もあります。国の年金が「給食」ならば、会社の年金は「社員食堂」といったところでしょう。会社によって社食があるところもあれば、ないところもあります。メニュー(退職給付制度の種類)も会社によって違います。食費は会社負担で、退職後、一定期間は利用可能(給付期間に決まりがある)といったイメージです。「給食」だけではおなかがすいてしまう人も、「社食」があればひと安心ですね。

最後のじぶん年金は、自分で積み立てたお金です。貯蓄やiDeCo、NISAなど、自分の好きな方法でお金を貯えたり、増やしたりします。これはレストランの食事と同じ。料金(積み立て金)はすべて自己負担だけれど、好きなものを自由に食べられるというわけです。

共働き夫婦は「公的年金」だけで1億円近い老後資金

将来は、この3つの年金が塔のように積み重なって、老後の生活を支えてくれます。塔の頑丈な土台となるのは「公的年金」です。

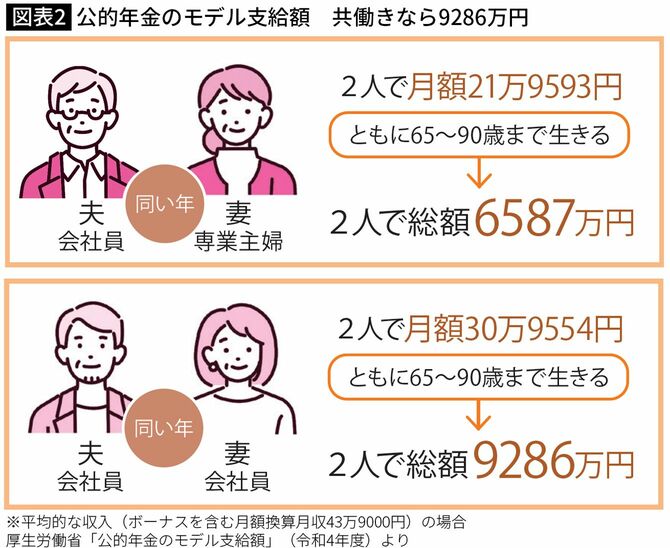

厚生労働省が発表している令和4年度の公的年金のモデル給付額は、夫婦2人分で月額21万9593円です。この金額は夫婦のうち1人は会社員、1人は無職という組み合わせです。この夫婦が同い年でともに65歳から90歳まで生きたとすると、単純計算で約6587万円の年金がもらえます。

仮に同じくらいの年収の共働きならば、モデル給付額を参考に計算すると月額の支給額は30万9554円になります。これを25年間受給すると、総額は約9286万円にものぼります。つまり、共働き夫婦なら、1億円近い老後資金の土台がすでにあるというわけなのです。

さらに、人によってその上に「退職金」や「企業年金」が積み上がります。これは、平均すると約1000万~2000万円というかなりまとまった金額です。もちろん、会社の規模、本人の学歴や職種、勤続年数といった諸条件によって支給額は異なるため、これほど多くはもらえないという人もいます。また、会社に退職給付制度がなく、まったくもらえない人もいます。

そして最後の3段目は、「じぶん年金」の層です。これは、自分でやらなければ積み上がらない層です。もらえる年金をさらに充実させたい人や、2段目の会社が支えてくれる制度がない場合は、3段目を準備することで、老後の生活にゆとりをプラスできます。

今さら聞けない会社員の公的年金のしくみ

「老後のお金が心配」という人は、3つの年金を可視化できていません。まずは、定年前に自分が「どの年金をいつからどれくらいもらえるのか」を見える化してみましょう。

最初に確認してほしいのは、老後のお金の土台となる「公的年金」です。

その金額は、夫婦で90歳まで生きれば6000万円以上ももらえるといいました。しかし、これはあくまでモデル給付額です。もらえる金額は人それぞれ違います。

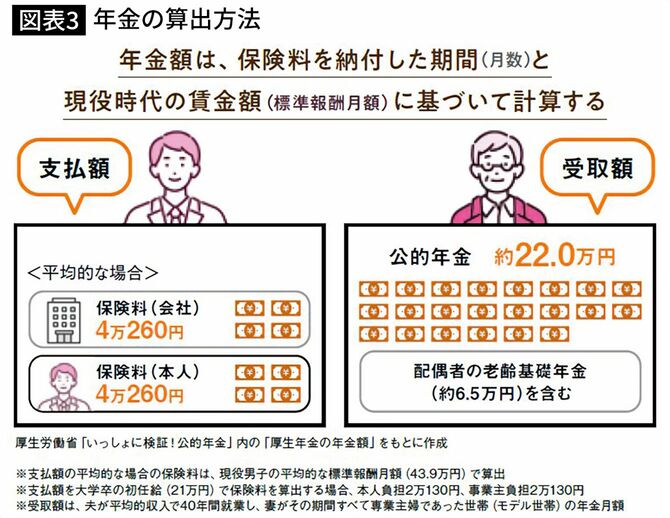

なぜ違いが出るかというと、保険料を納めた期間と現役時代の収入をもとに年金額が計算されるからです。

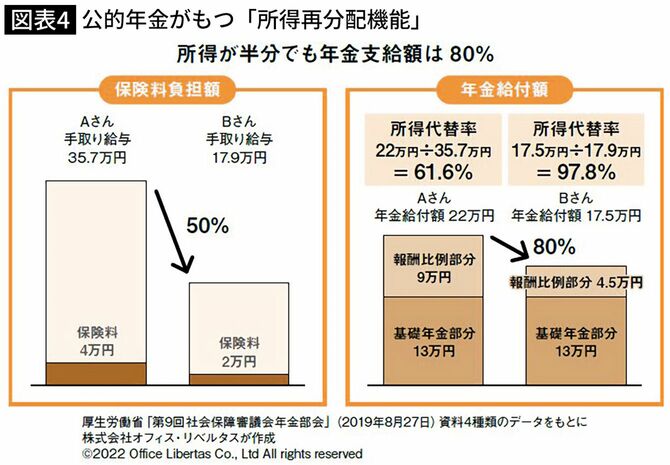

会社員の公的年金は国民年金(基礎年金)と厚生年金(報酬比例部分)の2段構えになっています。その保険料は、月ごとの給料に対して定率(18.3%)で、その半額を会社が負担しています。つまり、給料から天引きされている保険料の倍の金額をしっかり納めているわけですね。

そして、保険料納付期間が長く、現役時代に稼いだ総賃金が高かった人ほど将来もらえる年金が多くなります。

安月給ほど、公的年金制度に救われる

「はいはい、そうですよね。安月給は年金も少ないよね」と、ぼやいている人はいませんか? そんなあなたこそ、実は公的年金制度に救われるしくみになっています。

厚生年金は現役時代の報酬に比例しますが、計算のもととなる収入(標準報酬月額)には上限があります。したがって、もらえる年金額は際限なく増えるわけではありません。支給額にも上限があり、最高でも月額約30万円ほどです。

一方、基礎年金は納付期間の月数で計算されるため報酬額に左右されません。よって、実際の年金支給額は、現役時代の賃金ほど差がつかないしくみになっているのです。

もらえる金額がわかる「公的年金シミュレーター」

「年金はあてにならない」「ほんのちょっとしかもらえない」と思い込んでいる人は、次の3つの方法で今すぐ自分がもらえる公的年金の見込額を確認してください。

①ねんきん定期便

毎年誕生月に日本年金機構から送られてきます。50歳未満の人はこれまでの加入実績に応じた年金額しかわかりませんが、50歳以上は、これから60歳まで同じ条件で加入し続けた場合の年金見込額が記載されています。通常ははがきですが、35歳、45歳、59歳のときには、全期間の年金記録情報が封書で届きます。

②ねんきんネット

パソコンやスマホでいつでも自分の年金情報が確認できます。年金受給額のシミュレーション機能があり、50歳未満でも年収や働き方、何歳まで働くかという情報を入力すると、年金見込額が試算できます。50歳以上も60歳以降に働いた場合や受け取り開始年齢を変えると、年金見込額がどう変わるか確認できます。アクセスするにはマイナンバーカードとの連携か、ユーザIDの取得が必要です。

③公的年金シミュレーター

厚生労働省が公開している年金額を簡単に試算できるツールです。「ねんきん定期便」(令和4年4月1日以降発行分)についているQRコードをスマホで読み込むだけでアクセスできます。めんどうなIDやパスワードの取得は不要。生年月日を入力すると年金見込額が表示されます。画面のスライドバーで、今後の年収、就労完了年齢、年金受け取り開始年齢などを手軽に変更でき、年金見込額の変化がグラフでひと目でわかります。繰り上げ受給・繰り下げ受給をした場合の見込額の変化も大変わかりやすくなっています。

3つの確認方法のうち、年金情報がもっともくわしくわかるのは「ねんきんネット」です。しかし、年金見込額の確認や、将来の受取額をざっくりシミュレーションするなら、新しく登場した「公的年金シミュレーター」が便利です。「ねんきんネット」より気軽にアクセスでき、入力の手間も少なくなっています。現在はまだ試運転中ですが、本格稼働すれば、年金受給額にかかる社会保険料や税の概算も表示されるそうです。そうすると、年金の手取り額もイメージしやすくなりそうですね。

定年直前でも4割の人が理解していない「企業年金」

次に企業年金を確認しましょう。

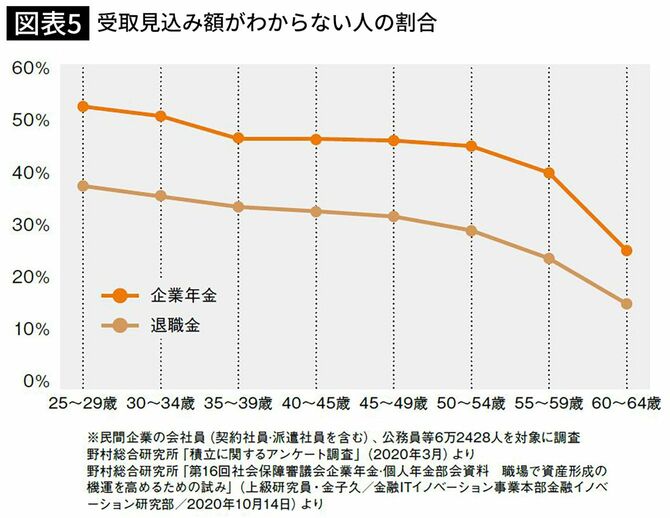

企業年金は会社からもらえる年金だというお話をしてきました。しかし、驚くべきことに、会社員で企業年金についてよく知っているという人はほとんどいません。

「うちの会社にそんな年金あるのかな?」「それって退職金とは別物?」と、その存在すら知らないまま働いている人が多いのです。

日本の会社員は、長い間、終身雇用のもとで働いてきました。その歴史の中で「退職金や老後の話は会社に任せておけば安心」といった風土が根強くあるようです。社員は「定年まで勤めるとまとまったお金がもらえて、それで老後は過ごせるらしい」といったぼんやりとした認識しか持たず、自分がいつ、いくらもらえるのか、確認せずに定年を迎える人がいまだに多いのです。

野村総合研究所が会社員6万人を対象に行ったアンケートでは、定年年齢直前の55~59歳でも4割の人が企業年金の受取額が「わからない」と回答しています。

50代半ばになったら、企業年金・退職金の確認を

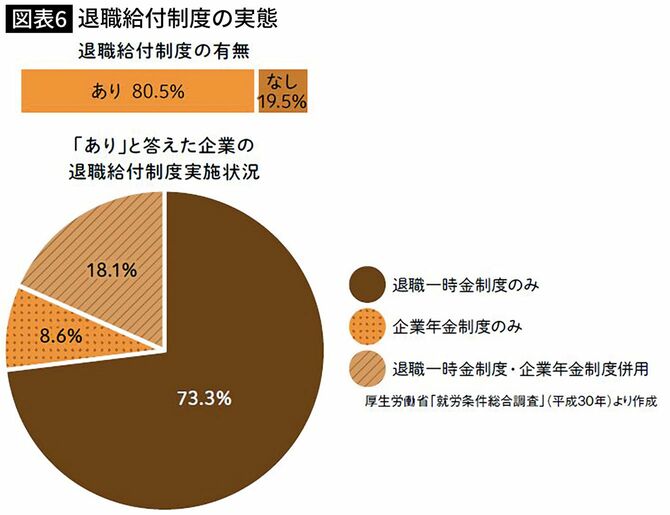

これまでもお伝えしてきたように、企業年金とは、会社の退職給付制度のひとつです。会社の退職給付制度には次の3つのパターンがあります。

② 企業年金制度

③ 退職一時金制度と企業年金制度の併用

①の退職一時金制度はいわゆる「退職金」と呼ばれるもので、退職時に一括で受け取ります。②が企業年金です。こちらは、退職金のように一括で受け取る方法、または年金のように分割して受け取る方法が選択できる制度です。最後の③は、退職金と企業年金の両方がある会社です。これは公務員や大企業などに多いパターンです。

自分の退職給付制度は、会社の退職金規定を読むと確認できます。会社によっては就業規則の中に退職金規定を定めている場合もあります。

退職給付制度を設けるか否かは会社の自由ですが、設けた場合には、必ず退職金規定を作らなければなりません。読みたいときにいつでもアクセスできるよう、社内のイントラネットなどでオープンにしている会社もあります。そうでない場合も、社員であれば誰でも読むことができますので、人事や総務に問い合わせてみましょう。

「そういえば、入社したときに読んだことがあるな」という人も、最新のものを確認するとよいと思います。就業規則や退職金規定は、会社の都合で勝手に変わることはありませんが、自分が知らない間に労使合意があり退職給付制度が変わっていることもありえます。

「退職金がいくらもらえるか」も、退職金規定に計算方法が示されています。ただし、最近は「勤続年数が何年ならいくら」といった、単純な計算方法ではない場合も多くなっています。金額が知りたいときは、人事や総務に聞いたほうがよいでしょう。ひと昔前は、退職金の問い合わせをすると「会社を辞める気か?」と勘ぐられましたが、今はそんな心配はご無用。「老後のライフプランに必要だから」といえば、見込額を教えてくれます。

退職給付制度あれこれ

定年を前にした会社員なら誰もが期待する「退職金」。

日本ではどのような制度が多く採用されているのでしょうか。

「退職金」や「企業年金」は、会社によっていろいろなバリエーションがあります。

しかし、多くの人は「退職金といえば一括でドーンともらえるもの」というイメージを持っているのではないでしょうか。それもそのはず。実は、2018年の「就労条件総合調査」(厚生労働省)によると、退職給付制度がある会社のうち、およそ7割が退職一時金制度を採用しているのです。企業年金制度のみという会社は8.6%しかありません。なかには、一時金と年金の両方がもらえるという恵まれた会社も2割弱あるようです。

これは、比較的企業規模が大きい会社で採用されているようで、経団連が2021年に加盟する企業に行った調査では、6割以上の会社が退職一時金制度と企業年金制度を併用しているという結果を発表していました。

「企業年金のみ」「一時金と企業年金の併用」という会社は、受け取り方を自分で選ぶことができます。ただし、企業年金にもさまざまな種類があるので、受け取り方も確認が必要です。

一方で、退職給付制度がまったくないという会社も全体の約2割存在しています。

みなさんがお勤めの会社は、どの制度を採用していますか? 定年前に調べておきましょう。